Buongiorno a tutti. L’analisi di oggi ha l’obiettivo di presentare una divergenza in corso da alcune settimane tra un importante indice di forza obbligazionario e l’S&P500, un segnale che potrebbe suscitare preoccupazioni. Successivamente, farò uso di un mio progetto personale per determinare se ci sono motivi di preoccupazione al momento. Ho realizzato un video che approfondisce tutti gli argomenti trattati; lo potrete trovare alla fine di questa pagina. Vi auguro una piacevole lettura e visione.

L’INDICE DI FORZA LQD/IEF

L’indice di forza obbligazionario che ora andremo ad analizzare è mostrato nella figura successiva: LQD/IEF.

· LQD è il simbolo dell’iShares iBoxx $ Investment Grade Corporate Bond ETF, che mira a replicare le performance di un insieme di obbligazioni societarie statunitensi di grado IG. Queste sono obbligazioni a basso rischio emesse da società come JP Morgan (NYSE:JPM), Bank of America (NYSE:BAC), Microsoft (NASDAQ:MSFT) e Apple (NASDAQ:AAPL). Il paniere specifico comprende obbligazioni con rating BBB (circa il 45% del totale), A (circa il 46% del totale) e AA (circa il 6.5%). La scadenza ponderata delle obbligazioni è di 13 anni, con una duration di 8.35 anni.

· IEF è il simbolo dell’iShares 7-10 Year Treasury Bond ETF, che mira a replicare le performance di un insieme di obbligazioni governative statunitensi con rating AA. In questo caso, la scadenza media ponderata è di 8.46 anni e la duration è di 7.32 anni.

La cosa fondamentale da comprendere è che entrambi, LQD e IEF, sono ETF obbligazionari a basso rischio. Tuttavia, è importante notare che LQD presenta un livello di rischio leggermente superiore rispetto a IEF.

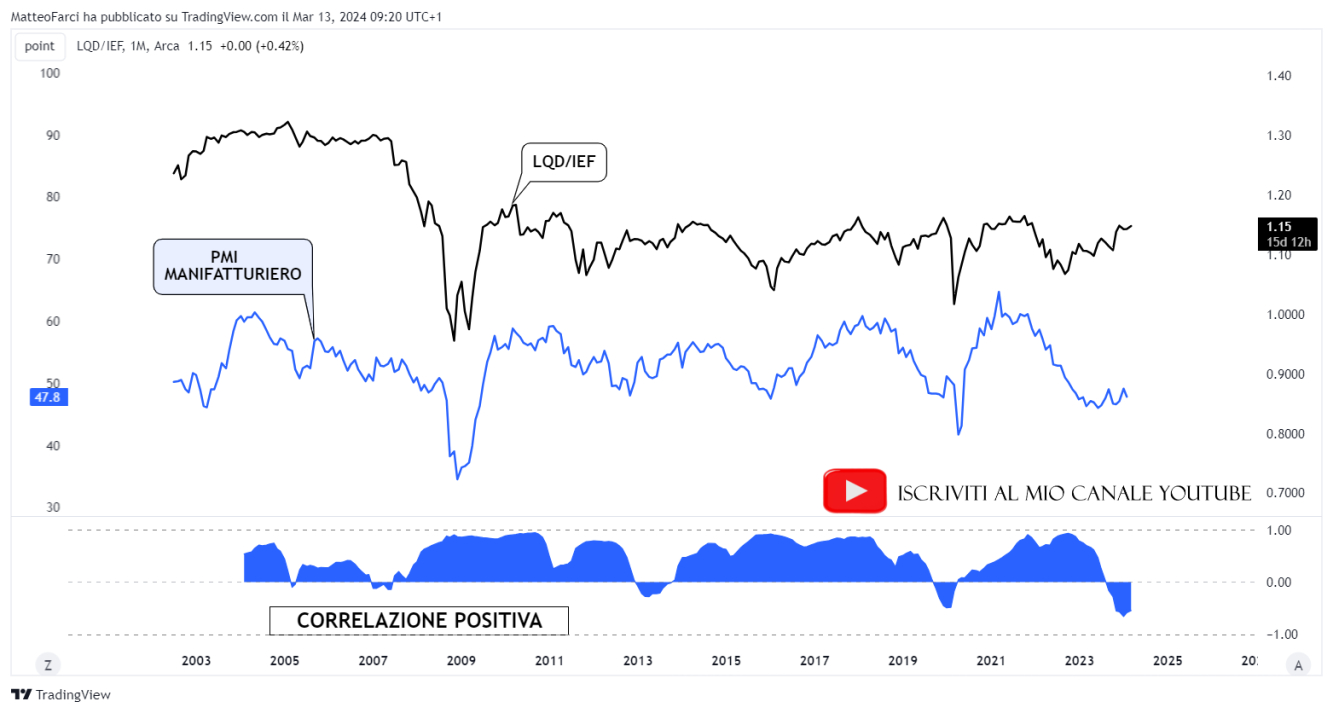

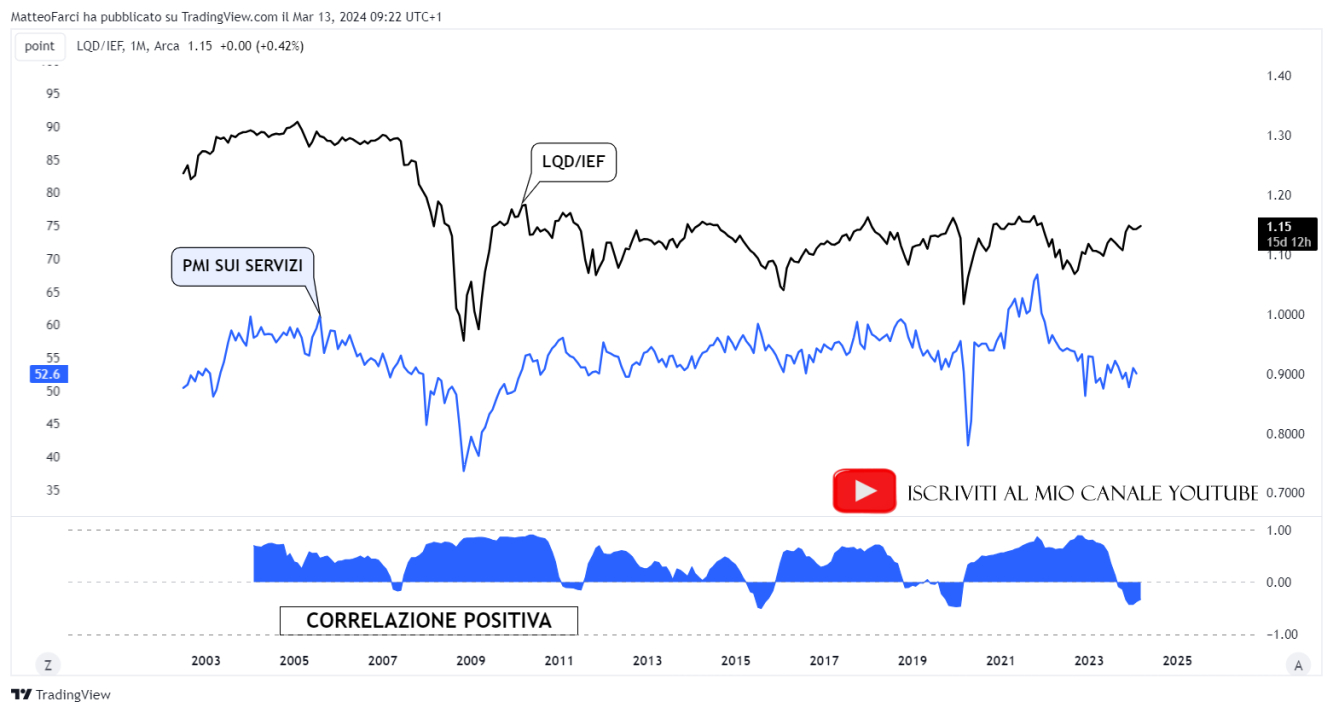

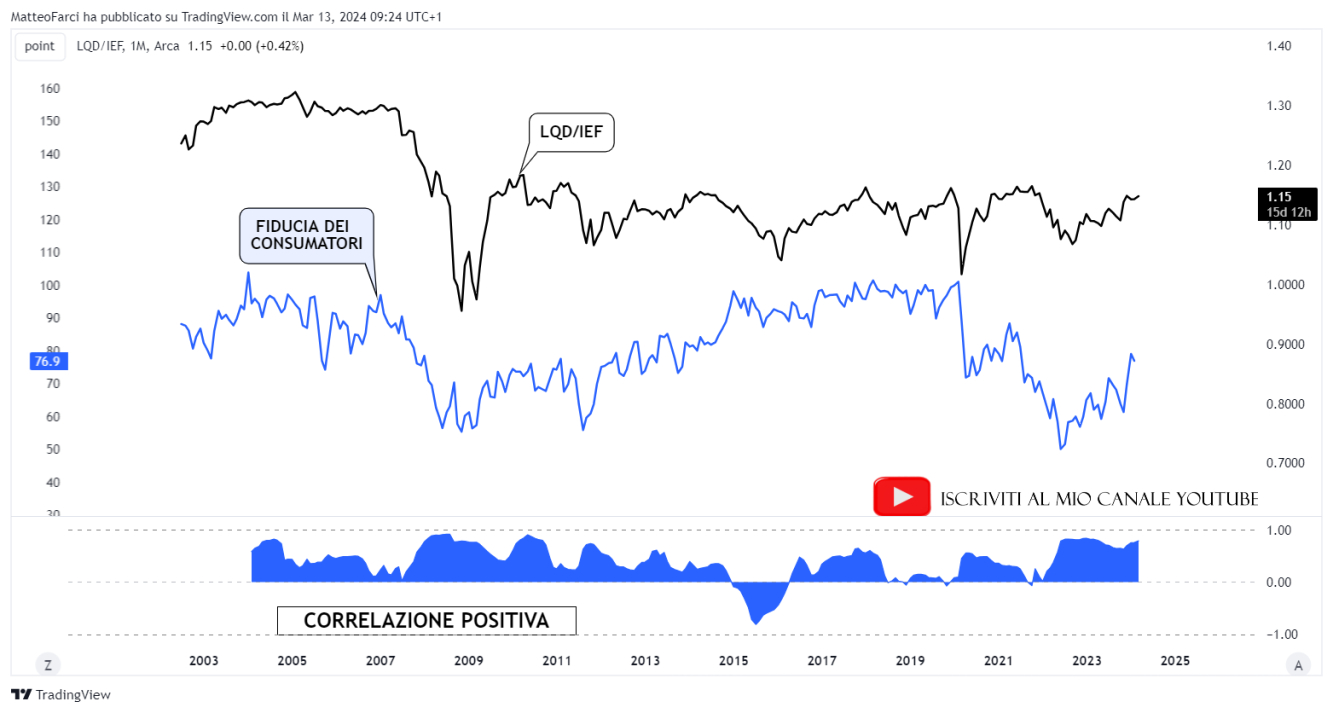

Questo indice di forza è stato incluso nel mio libro “Investire in Obbligazioni per Dummies” perché lo considero estremamente utile per vari motivi che stiamo per analizzare. Iniziamo correlandolo su base mensile con alcuni indicatori fondamentali dell’economia statunitense: il PMI manifatturiero, il PMI dei servizi e l’indice di fiducia dei consumatori.

L’indice è positivamente correlato con tutti e tre gli indicatori. Considerando l’importanza della fiducia dei consumatori in un’economia fortemente orientata al consumo come quella statunitense, e il ruolo fondamentale dei settori manifatturiero e dei servizi (in particolare quest’ultimo), possiamo concludere che LQD/IEF è un eccellente indice del sentiment sul ciclo economico statunitense. Esprime, in particolare, le aspettative degli investitori sulla futura intensità economica.

· Se gli investitori prevedono un’espansione economica nel prossimo semestre (con i PMI e la fiducia dei consumatori in aumento), tenderanno ad acquistare asset a rischio più elevato, come LQD

· Al contrario, se prevedono un rallentamento dell’economia, si concentreranno sugli asset più sicuri, come IEF.

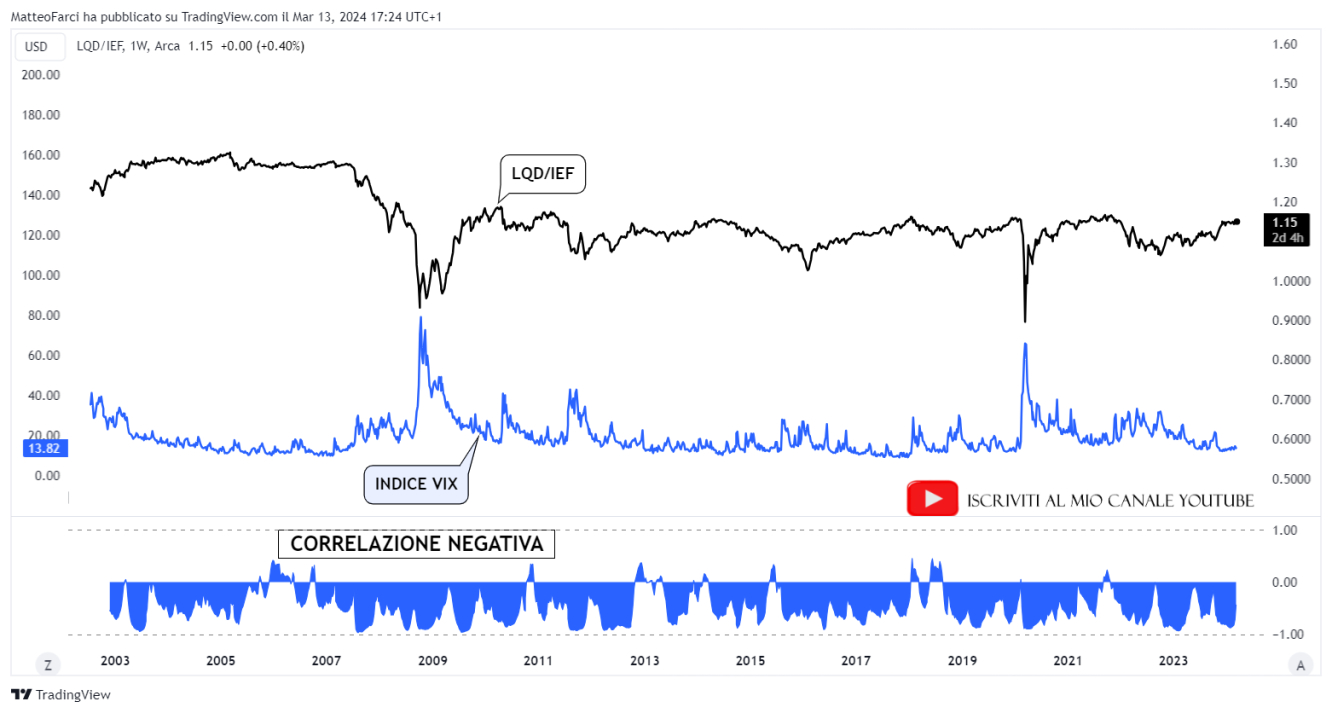

Tutto questo significa che l’indice di forza è influenzato dalla propensione al rischio o dall’avversione al rischio degli investitori, catalizzata dalle aspettative economiche? La risposta è sì, poiché l’indice è anche inversamente correlato al VIX.

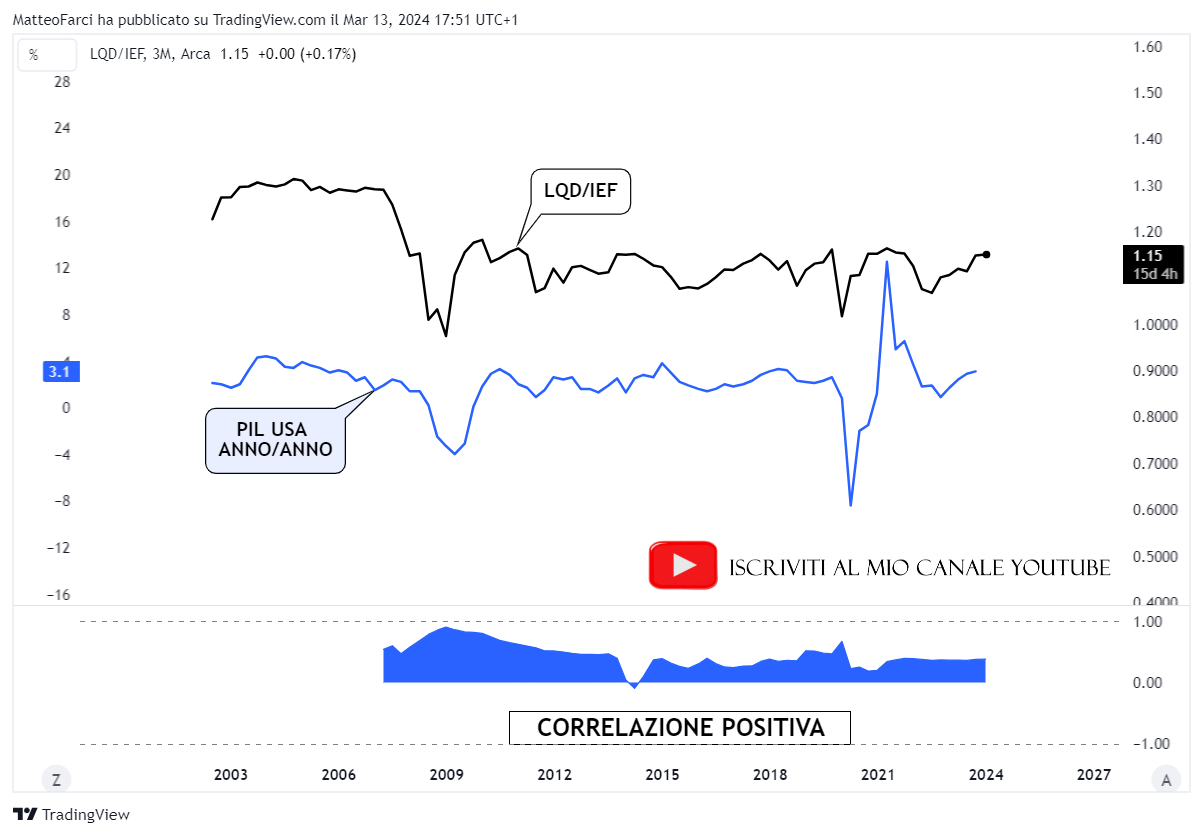

In generale, possiamo affermare che un indice obbligazionario di questo tipo tende a prevedere l’andamento futuro dell’economia. Non a caso, la correlazione tra esso e il PIL americano è positiva!

LQD/IEF ED S&P500: UNA DIVERGENZA DA OSSERVARE

Dopo aver adeguatamente introdotto l’indice di forza e compreso il suo potenziale, quale correlazione potrebbe avere con l’S&P500? Come illustrato nella figura successiva, la correlazione è positiva.

La spiegazione della correlazione osservata dovrebbe essere intuitiva:

· Se gli investitori sono propensi al rischio, opteranno per asset ad alto rischio, come lo SPY, e le obbligazioni più rischiose come LQD sovraperformeranno quelle meno rischiose come IEF.

· Al contrario, in caso di avversione al rischio, gli investitori si sbarazzeranno delle azioni e si orienteranno verso asset “sicuri”, facendo sì che IEF sovraperformi LQD.

Tuttavia, c’è un aspetto importante da notare, in particolare nelle prossime tre figure.

Le grafiche precedenti sono chiare: è fondamentale monitorare la tendenza dell’indice di sentiment, dato che in passato ha anticipato situazioni sgradite per gli investitori. Personalmente, ritengo che sia un indice da osservare attentamente, poiché non è soggetto a speculazioni come il mercato azionario o l’obbligazionario high yield. Infatti, i rischi associati a queste obbligazioni, come i tassi di interesse e l’inflazione, non le rendono altrettanto speculative quanto il mercato equity.

Questo indice è uno strumento che utilizzo per monitorare la salute dell’indice azionario. Spesso, osservo l’S&P500 e cerco una conferma o convergenza sull’indicatore. Più precisamente, se l’S&P500 e LQD/IEF salgono, ritengo che il trend al rialzo dell’indice azionario sia solido (dato che anche LQD/IEF, che, come ho detto, non è soggetto a speculazione, sta salendo). Tuttavia, oggi, non sta succedendo questo; osservate la figura successiva.

L’ultimo rialzo dell’S&P500 ha avuto inizio, per essere precisi, il 30 ottobre dell’anno scorso. Per circa la prima metà di questo rialzo, è stato accompagnato anche da LQD/IEF. Tuttavia, nella seconda metà, la situazione è cambiata: mentre SPY ha continuato il suo forte trend rialzista, LQD/IEF ha iniziato una fase di lateralizzazione, quasi a indicare che “al momento non ci sono le condizioni per continuare a registrare nuovi massimi di periodo”. È interessante notare anche il coefficiente di correlazione: nei mesi precedenti era positivo, ma dall’inizio del 2024 non mostra più una correlazione tra i due indici.

Questo non implica che i mercati stiano per subire un crollo, né che sia necessario riempire immediatamente i propri portafogli con azioni di società difensive, value, o che offrono alti dividendi, scaricando tutte le società ad alta volatilità. È semplicemente un monito alla prudenza.

A tal proposito, ho elaborato il mio primo progetto, che ora vi mostrerò, dal nome "Progetto Gestione Attiva ©", che ha l'obiettivo quotidiano di indicarmi qual'è lo stato dell’economia, dei tassi e dell’inflazione nel breve e nel medio termine. Nel corso degli ultimi anni ho dedicato molto tempo all’analisi intermarket e macroeconomica e ho capito che, sebbene i cicli economici possano durare anni, i mercati sono composti da microcicli di breve e medio termine che si sovrappongono.

Comprendere questi microcicli è fondamentale per adattare le mie strategie alle mutevoli condizioni di mercato. Per questo motivo, ho deciso di utilizzare le mie conoscenze per creare il progetto che, tendendo conto della macroeconomia, analizza il sentiment economico del mercato. Quest’ultimo ha l’obiettivo di fornire in output, sul grafico, queste possibili condizioni:

· Massima espansione economica (massimo risk on)

· Espansione economica (risk on)

· Moderata espansione economica (moderato risk on)

· Neutro

· Rallentamento (risk off)

· Forte rallentamento (forte risk off)

Allo stato attuale, le due figure seguenti illustrano che nel breve termine ci troviamo in una condizione “Neutra”, mentre nel medio termine si evidenzia una “Moderata espansione economica”.

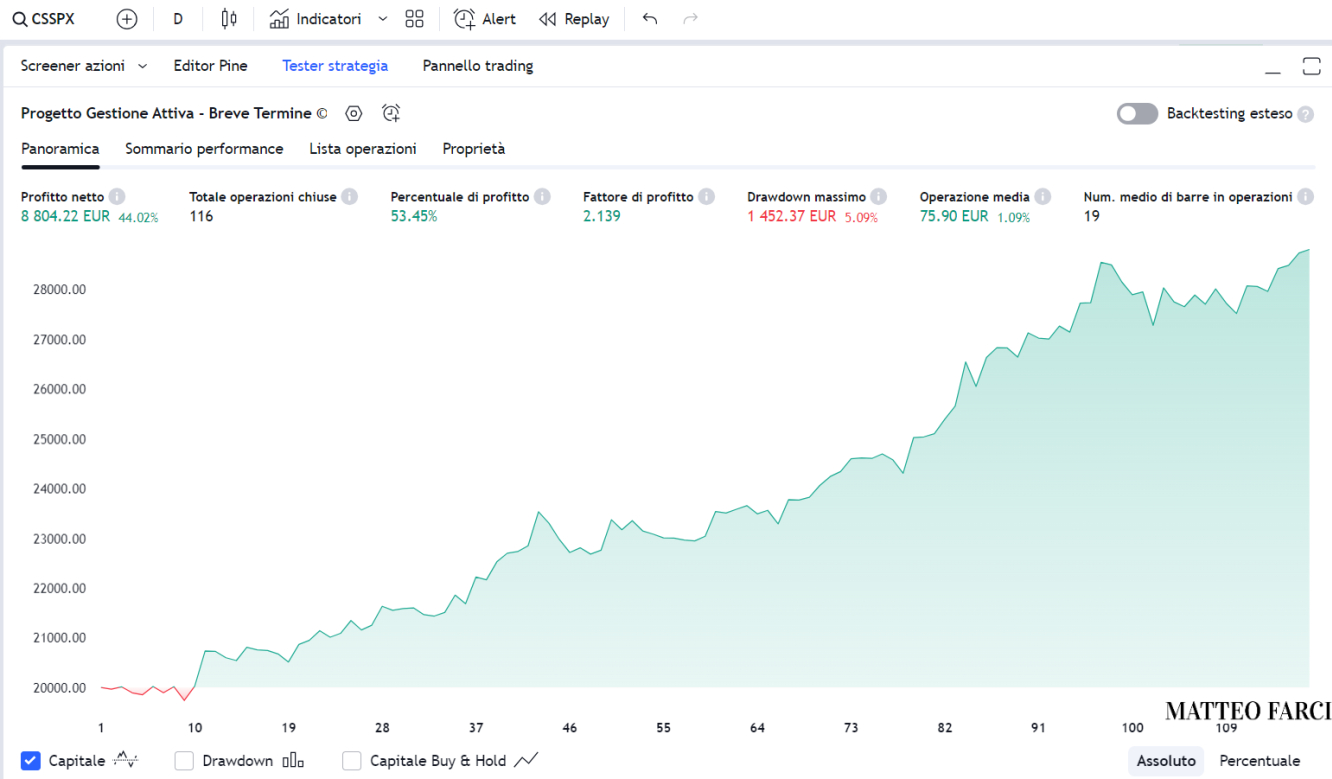

Entrambi i progetti hanno dimostrato (nel passato) una buona capacità di identificare potenziali condizioni di forte avversione al rischio, che mi avrebbero permesso di ritirarmi dal mercato con un tempismo appropriato. Un esempio di ciò è rappresentato dalla gestione attiva a breve termine, come illustrato nelle figure seguenti.

I segnali di acquisto e vendita che potete notare sono configurati in modo tale che il sistema acquisti e mantenga la posizione in condizioni economiche favorevoli (massima espansione, espansione, moderata espansione o stato neutro), e venda in condizioni economiche sfavorevoli. Questa è chiaramente una tecnica multiday di trend following, con l’obiettivo di massimizzare il rendimento quando si formano tendenze rialziste, cercando al contempo di minimizzare il rischio. La strategia, implementata dal 2011 ad oggi, è illustrata nel grafico successivo relativo a CSSPX (l’ETF sull’S&P500 UCITS), tenendo in considerazione un conto di 20mila euro, commissioni di 5€ e un volume d’ordine pari al 30% del capitale totale.

In conclusione, considerando il breve e il medio termine, sembra che il sentiment sia orientato verso un moderato risk on. Tuttavia, vi invito a prestare attenzione a LQD/IEF. Se dovesse infrangere al ribasso il supporto della lateralizzazione, ci sarebbero un paio di questioni da porsi. A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Obbligazioni vs Azioni: un segnale preoccupante?

Pubblicato 15.03.2024, 08:19

Obbligazioni vs Azioni: un segnale preoccupante?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.