Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

La scorsa settimana l'Hang Seng è stato il miglior indice, con una performance del +12.2% fino a giovedì e del +3.85% a fine seduta.

Il grande rialzo è dovuto al "pivot" di Xi Jinping qualche settimana dopo aver rafforzzato il suo potere al congresso del partito. La Cina è uscita dalla politica "Zero Covid" con un piano di allentamento delle restrizioni e una serie di aiuti finanziari per salvare il settore immobiliare. Inoltre, forse l'evento più aspettato e rassicurante, ha placato le tensioni geopolitiche con il presidente degli USA.

Il cambiamento del sentiment da parte degli investitori, fiduciosi che i piani di Xi riapriranno l'economia, dipende dal fatto che nessuno vuole perdersi un possibile rally.

Per il resto, tutti gli altri indici stanno chiudendo la settimana vicino alla parità (+,-). Viste anche le tensioni geopolitche dovute al missile che negli scorsi giorni ha colpito la Polonia. Infatti si parlava di art. 4 della NATO (secondo il quale ci sarà maggiore vigilanza sull'integrità territoriale, la sicurezza e l'indipendenza politica) con Mosca che ha ufficialmente negato qualsiasi coinvolgimento.

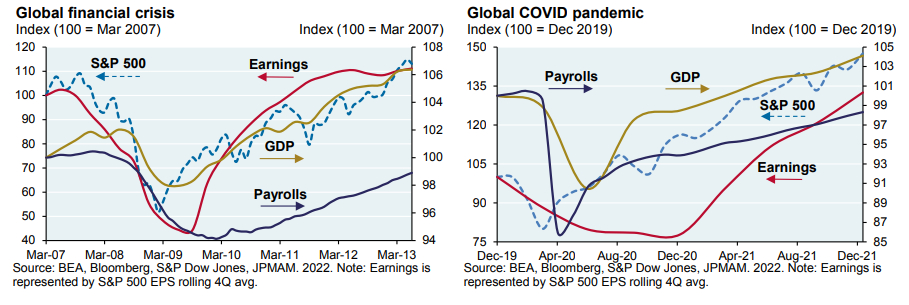

Inoltre, viste le recenti performance dell'azionario, uno studio di JP Morgan (NYSE:JPM) ha "scoperto" che dalla recessione del 1957 alla stagflazione negli anni '70, seguendo la recessione degli anni '80 a quella del 1990, poi con la crisi finanziaria e il Covid nel 2020, le azioni erano le prime a toccare il fondo (essendo asset rischiosi) ma aumentavano "molto" prima di tutti gli altri asset e dati (utili, PIL e buste paga), rilevando che il loro movimento anticipa una ripresa economica. guardate le ultime due crisi dal grafico

S&P 500

La scorsa settimana abbiamo assistito ad una perfomance vicina alla parità, del -0.6%. L'indice ha ritestato i 4000 punti e si è consolidato sul livello psicologico dei 3900 (facendo in parte quanto ipotizzato nell'analisi del 11 Novembre).

I volumi di acquisto sono in aumento, MACD (valuta il momentum) resta a livelli positivi ma in diminuzione rispetto ad ottobre ed è in convergenza con l'RSI che descrive "correttamente" la situazione, il momento positivo e i rialzi, ritoccando nuovamente il livello ipercomprato (70) e successivamente scendenso in area 60. Inoltre il VIX (CBOE Volatility Index) che nell'ultimo mese è rimasto "costantemente" tra i 27 e i 25 punti, livello in cui le azioni tendono ad essere "volatili", questa settimana ha avuto un ribasso in area 23 punti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Advance Auto Parts Inc (NYSE:AAP) -20.8%

- Albemarle Corp (NYSE:ALB) -14.8%

- Lincoln National Corporation (NYSE:LNC) +7%

- Merck & Company Inc (NYSE:MRK) +6.4%

L'S&P 500 ha superato i 3900 punti che abbiamo identificato come livello psicologico, iniziando uno stallo in questa zona da due settimane. Inoltre è da notare il calo della media mobile 200 giorni in area 4071 confermando (come in passato) la probabile continuazione di un rally. Ma nei prossimi giorni sarà importante monitorare la situazione, per la "conferma" di ulteriori ribassi vista la convergenza tra gli indicatori usati, come l'RSI che potrebbe ripiegare sotto il livello 50. Se ci sarà la rottura al ribasso dei 3900, l'indice potrebbe ritestare la media 50 periodi e contrastare nel breve il rialzo portando proiettandosi in area 3800 - 3750 punti (minimi di luglio 2022).

Ma attenzione, in caso di bassa volatilità e nel caso usasse come supporto nuovamente area 3900 potrebbe recuperare la media 200 giorni e i 4071 - 4150 punti (massimi settembre).

Livelli importanti da monitorare:

- 4071 (resistenza)

- 3900 (supporto)

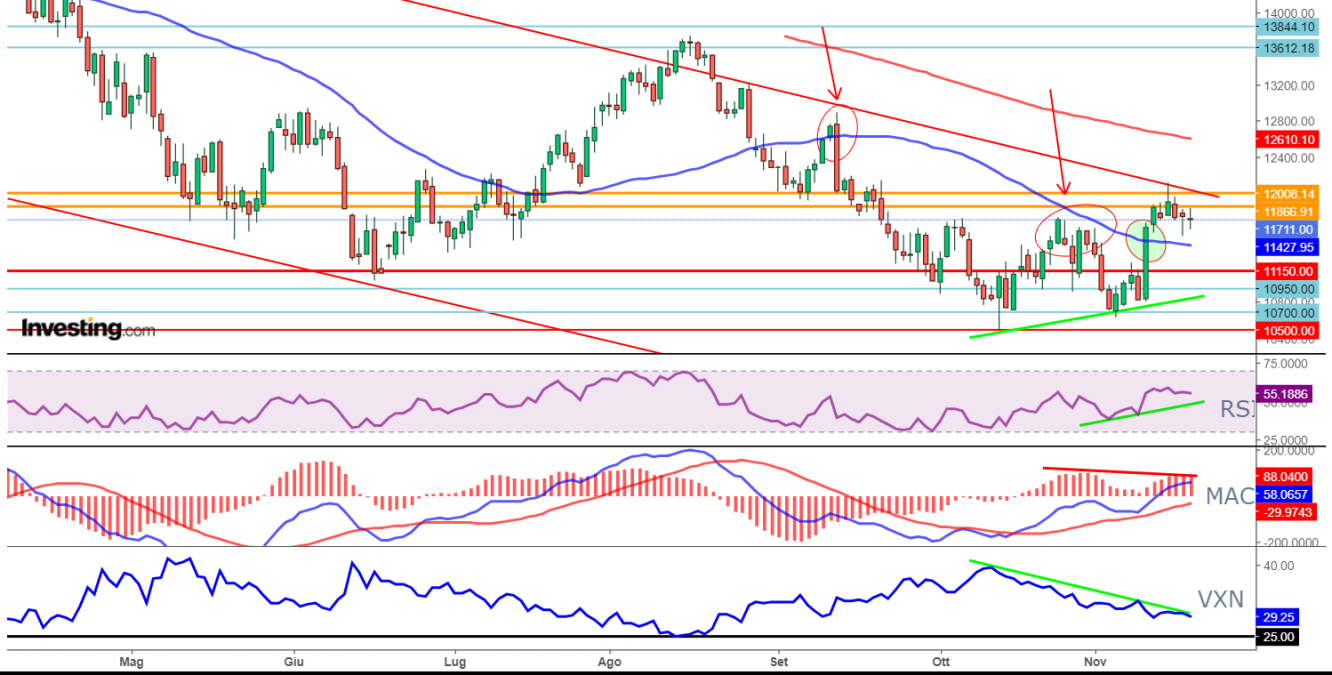

NASDAQ

La scorsa settimana abbiamo assistito ad una chiusura negativa del -1.1%, dovuta ad una volatilità sempre al ribasso che ha portato l'indice a ritestare la resistenza a 12100 punti (linea rossa) che corrisponde ai massimi di gennaio (a 16500 punti) di aprile (15000 punti) e di settembre (13200 punti), successivamente ha rotto i 12000 e chiuso a 11711 punti vicino ai minimi di maggio 2022 (facendo quanto ipotizzato nell'analisi del 11 Novembre).

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è a livelli positivi ed è in convergenza con l'RSI che descrive "correttamente" il rialzo e lo stress degli ultimi giorni, stazionando in territorio rialzista (55). Inoltre il CBOE NASDAQ 100 Volatility (VXN) che nell'ultimo mese è tornato "costantemente" sopra i 31 punti, aumentando in

questo modo la volatilità persistente, questa settimana ha avuto un calo sotto i 30 (continua a mantenere livelli troppo alti).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Atlassian Corp Plc (NASDAQ:TEAM) -16.5%

- DocuSign Inc (NASDAQ:DOCU) -13.2%

- JD.com Inc Adr (NASDAQ:JD) +14.5%

- Ross Stores Inc (NASDAQ:ROST) +11.8%

Il NASDAQ 100 si è consolidato sopra la media mobile 50 giorni nell'ultima settimana mentre l'indice sembra voler ritestare la media mobile 200 giorni in calo in area 11960 confermando (come in passato) un possibile rally. Ma con l'RSI in stallo al livello 55, i rialzisti potrebbero soffrire dei possibili livelli di liquidità tra gli 11445 e gli 11200 punti. Quindi nei prossimi giorni sarà importante monitorare la situazione, per una conferma dello "status" negativo dopo la rottura dei 12000 punti, vista la convergenza tra gli indicatori usati che stanno cambiando tendenza e il mercato sta nuovamente spingendo l'indice al rialzo. Nel caso in cui ciò accadesse (ribassi) un livello importante lo potremmo trovare a 11200 - 11150.

Ma è bene visionare i movimenti, in caso di bassa volatilità, con l'RSI al rialzo e nel caso usasse come supporto gli 11850 punti, potrebbe ritestare il livello psicologico a 12000 punti, trend line della resistenza creatasi in questi mesi (linea rossa).

Livelli importanti da monitorare:

- 12000 (resistenza)

- 11450 (supporto)

STOXX 600

La scorsa settimana abbiamo assistito ad una chiusura vicino alla parità che ha portato l'indice a ritestare prima i 432 punti (supporto massimi agosto 2022) e dopo i 428 punti, i

massimi di settembre e la media 200 periodi, chiudendo la seduta a 433 (facendo in parte quanto ipotizzato nell'analisi del 11 Novembre).

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è a livelli stabili positivi da circa 1 mese, a conferma del trend rialzista delle ultime settimane, in convergenza con l'RSI che dopo aver toccato il livello ipercomprato, andando oltre i 70, ha ripiegato tornando a 68 descrivendo "correttamente" la performance positiva dell'ultimo mese e l'incertezza degli ultimi giorni. Inoltre il STOXX 50 Volatility (VSTOXX) che negli ultimi 30 giorni è rimasto sopra la soglia dei 23 punti, ha registrato in questa settimana il livello più basso da inizio anno (20 punti).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Morphosys (ETR:MORG) -25.8%

- Ambu B (CSE:AMBUb) -20.6%

- Uniper SE (ETR:UN01)+39.4%

- Teleperformance SE (EPA:TEPRF) +18%

lo STOXX 600 ha superato i 428 punti, che abbiamo spesso visto come punto di svolta, iniziando uno stallo sopra la media 200 giorni in calo dai 430 ai 428 punti confermando (anche in questo caso) la continuazione di un possibile rally, ma sarà importante visionare la situazione nei prossimi giorni. L'indice, con la volatilità ai minimi, sta registrando massimi crescenti mantenendosi sopra i livelli di febbraio 2020 (pre-Covid). Ma il rifiuto dei 434 punti e una possibile rottura della stessa media 200 potrebbero riportare l'indice verso i 420 - 415. Inoltre risulterà fondamentale monitorare la media 50 periodi (resistenza/supporto che ha accompagnato l'indice in questo 2022).

In caso di bassa volatilità e dell'RSI al rialzo, nel caso usasse come supporto la media 200, l'indice potrebbe essere diretto verso i massimi di maggio, a 445 - 436 punti,

e registrare un nuovo massimo di 6 mesi.

Livelli importanti da monitorare:

- 434 (resistenza)

- 425 (supporto)

FTSE MIB

La scorsa settimana abbiamo assistito ad una chiusura positiva, vicino all'1%, che ha riportato l'indice a registrare un nuvo massimi di 5 mesi, a ritesatre i 24500 punti, consolidandosi sopra i minimi di febbraio 2020 (facendo in parte quanto ipotizzato in caso di rialzi nell'analisi del 11 Novembre).

I volumi di acquisto sono in leggero ribasso rispetto alle scorse settimane, MACD (valuta il momentum) è a livelli positivi in discesa, a conferma del momento rialzista e di stress degli ultimi giorni in convergenza con l'RSI, che da area di forte ipercomprato, a 82 è sceso al livello 75 descrivendo "correttamente" il forte recupero dai minimi di ottobre che ha portato una performance positiva del +20%.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Nexi (BIT:NEXII) -13.9%

- Telecom Italia (BIT:TLIT) -5.6%

- BAnco Bpm (BIT:PMII) SpA +5.6%

- Leonardo +4.6%

Il FTSE MIB ha ritestato la parte alta dello storico canale laterale, creatosi con dai massimi del 2009 in poi, a 24500 punti identificati come livello psicologico (di svolta). Dalla scorsa settimana ha iniziato a consolidarsi in questa zona, lasciando dietro di se livelli di liquidità che i rialzisti postrebbero soffrire tra i 24000 - 23200 punti, visto anche lo

stallo dell'RSI in area ipercomprato (sopra i 70). Quindi sarà importante monitorare l'andamento dell'indice italiano, per una conferma del trend rialzista che nell'ultimo mese l'ha fatto da padrone, vista la convergenza degli indicatori usati. Dopo la rottura della media 200 periodi che ha rappresentato un segnale positivo, allontanando i livelli di marzo 2020, nel caso in cui non riuscisse a mantenere i 24000 punti potrebbe far ritorno sulla media 50 giorni.

In caso di bassa volatilità, l'RSI ancora al rialzo e nel caso usasse i 24400 come supporto l'indice potrebbe ritestare i 24750 punti e recuperare i 25000, livelli di aprile 2022.

Livelli importanti da monitorare:

- 24835 (resistenza)

- 24100 (supporto)

Hang Seng

La scorsa settimana abbiamo assistito ad una performance positiva del 3.85%, che ha portato prima al recupero della media 50 giorni e dopo dei 18435 punti, registrando nuovi massimi da ottobre. Infine ha chiuso la seduta sotto i 18000 punti (facendo quanto ipotizzato nell'analisi del 11 Novembre).

I volumi di acquisto sono forte aumento e le vendite al ribasso, MACD (valuta il momentum) è a livelli positivi discendenti in convergenza con l'RSI che descrive "correttamente" il momento positivo delle ultime settimane e l'incertezza, entrando in zona rialzista (oltre 60) e avviciandosi all'ipercomprato. I livelli alti dell'RSI, da ottobre, sono quasi triplicati segnalando fiducia da parte degli investitori.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- BOC Hong Kong Holdings Ltd (HK:2388) -5.7%

- Alibaba Health Information Technology Ltd (HK:0241) +36%

- Country Garden Holdings Company Ltd (HK:2007)+29.4%

- Jd Com Inc (HK:9618) +13.25%

- Alibaba Group Holding Ltd (HK:9988) +12.9%

- Tencent Holdings Ltd (HK:0700) +11.3%

L'Hang Seng ha recuperato la trend line rialzista (storica - a partire dal 1990) e dopo i minimi di ottobre ha registrato una performance del +22.5%. Anche in questo caso sarà importante monitorare la situazione, vista la convergenza tra gli indicatori usati che confermano un'inversione del trend ma possibili ribassi nel breve. Inoltre i 18435 punti segnano una resistenza che mette sotto pressione l'indice che dovrà aggrapparsi ai 18000 punti, i minimi del 2011. Questa settimana sarà necessario visionare eventuali movimenti al ribasso per ricolmare i gap lasciati dietro, a 17450 punti e a 16500 nel caso in cui il supporto dei 17000 non mantenesse.

Nel caso di alti volumi di acquisto, l'RSI al rialzo e i 18000 reggessero potrebbe tornare a far visita ai 18800 - 19000 punti, recuperando i minimi di marzo 2022 (livello psicologico) e avvcinandosi alla media 200.

Livelli importanti da monitorare:

- 18500 (resistenza)

- 17200 (supporto)

condividete l'analisi e il vostro pensiero (costruttivo) nei commenti.

Alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Rinascita Cina, i mercati sperano nel taglio dei tassi della Fed

Pubblicato 21.11.2022, 08:54

Rinascita Cina, i mercati sperano nel taglio dei tassi della Fed

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.