Nel QuickTakes di domenica, Eric, Joe e io abbiamo alzato le nostre previsioni sugli utili dell’S&P 500 e i nostri obiettivi di prezzo per l’indice. Lo abbiamo fatto perché riteniamo che Trump 2.0 rappresenti un importante cambiamento di regime rispetto a Biden 1.0 (o era Obama 3.0?).

L’aliquota fiscale sulle società sarà abbassata dal 21% al 15%. I redditi personali derivanti da mance, straordinari e previdenza sociale potrebbero non essere tassati. Verranno eliminati molti regolamenti onerosi per le imprese. Questo era già previsto quando la Corte Suprema ha stabilito all’inizio di quest’anno che le imprese possono contestare in tribunale l’eccesso di regolamentazione.

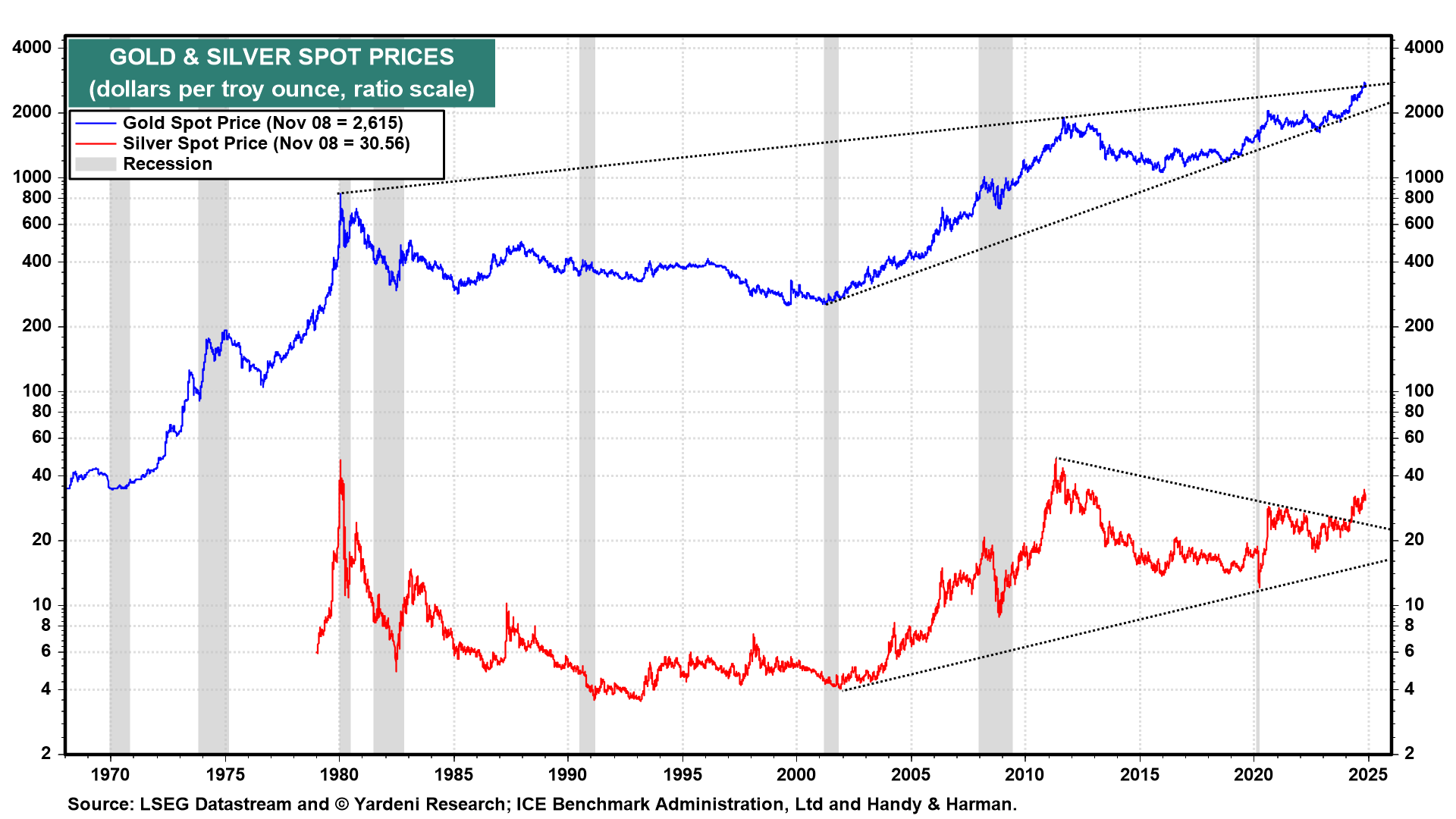

Inoltre, le principali crisi geopolitiche di oggi potrebbero essere risolte al più presto. Ciò si riflette certamente nella debolezza del prezzo dell’oro e del prezzo del petrolio negli ultimi giorni.

Ci aspettiamo che una migliore crescita economica aumenti le entrate del governo federale e che Elon Musk riesca a rallentare la crescita della spesa pubblica. La crescita del PIL potrebbe effettivamente tenere il passo con l’aumento del debito pubblico.

Il taglio di 25 punti base del tasso sui federal funds (FFR) da parte della Fed il 7 novembre, insieme al taglio di 50 pb del 18 settembre, ci suggerisce che i funzionari della Fed sono stranamente ignari della forza dell’economia, della crescita dei rendimenti obbligazionari e delle prospettive di maggiori stimoli fiscali. Se i funzionari della Fed continuano a tagliare il FFR, rischiano una ripresa dei tassi di inflazione dei prezzi e un crollo del mercato azionario.

Abbiamo concluso la nota di QuickTakes con: “Pertanto, modifichiamo le probabilità soggettive dei nostri tre scenari come segue: Ruggito degli anni 2020 (55%, dal 50%), crollo degli anni ‘90 (25%, dal 20%) e crisi geopolitica e/o del debito interno degli anni ‘70 (20%, dal 30%)”.

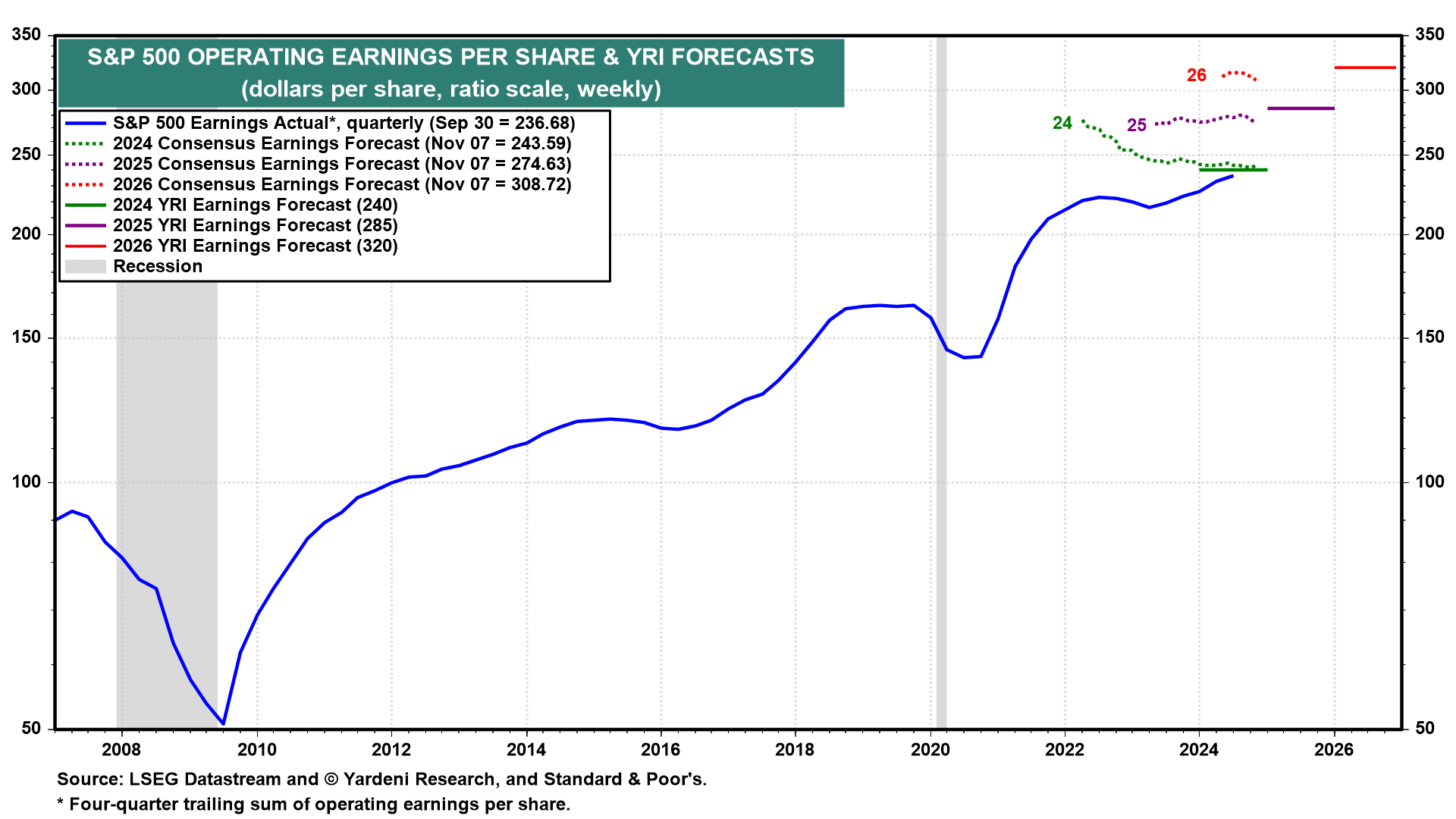

Abbiamo aggiornato il nostro YRI Earnings Outlook, pubblicato sul nostro sito web, per riflettere la nostra crescente fiducia nel fatto che il nostro scenario “Ruggenti anni 2020” rimanga sulla buona strada e possa essere più veloce:

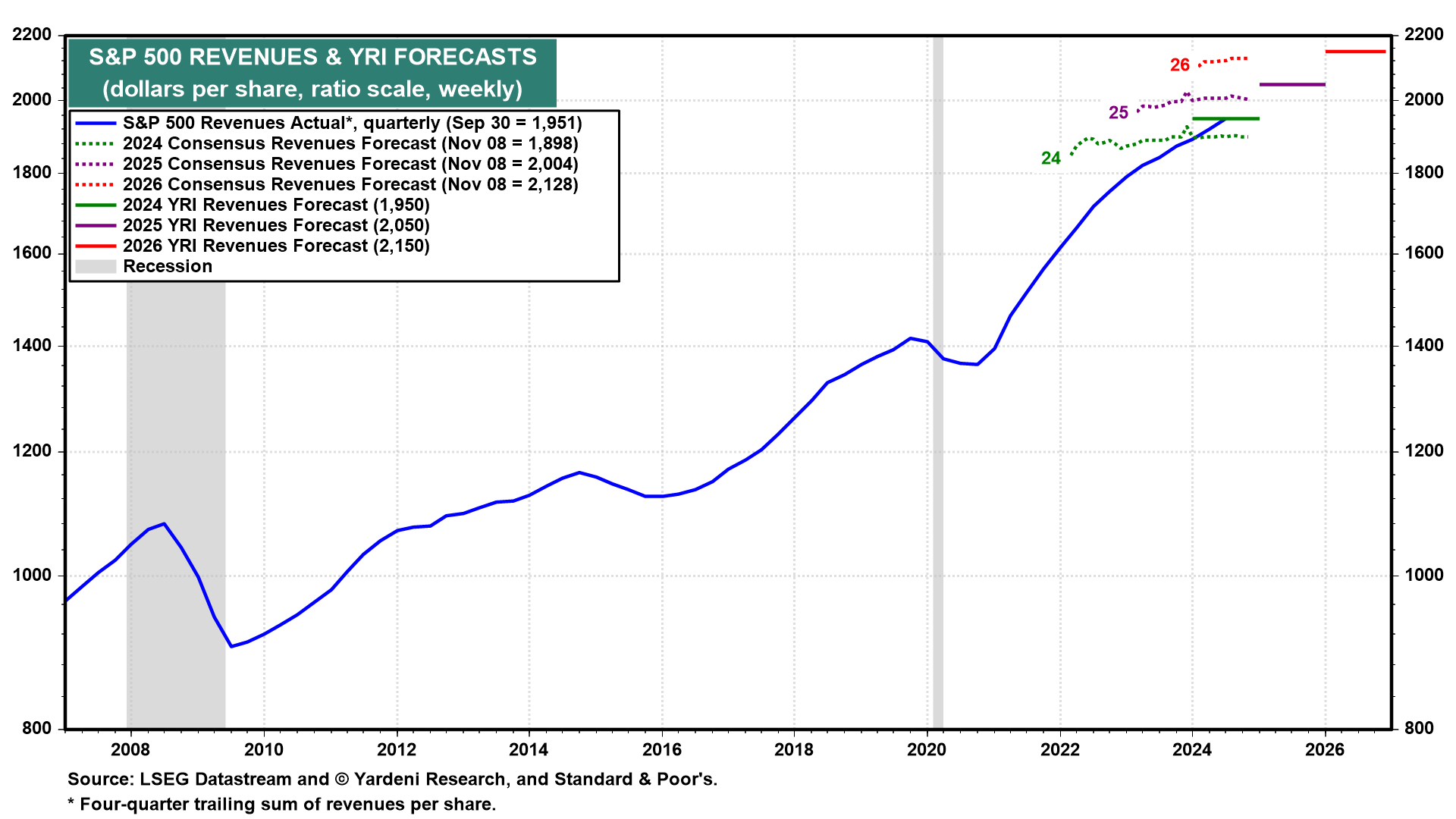

S&P 500: i fatturati

Secondo le nostre stime, quest’anno le entrate per azione delle società dello S&P 500 dovrebbero ammontare a 1.950 dollari, con un aumento del 4,2% rispetto al livello dello scorso anno. Prevediamo un aumento del 5,1% l’anno prossimo e del 4,9% nel 2026.

Si tratta di una prospettiva abbastanza convenzionale, a patto che l’economia globale continui a crescere, con la forza degli Stati Uniti che compensa la debolezza di altre parti del mondo, soprattutto Cina ed Europa.

Utili

Riduciamo le nostre previsioni sugli utili per azione (EPS) dell’S&P 500 da 250 a 240 dollari, soprattutto a causa degli scioperi e degli uragani. Si tratta comunque di un aumento dell’8,4% rispetto all’anno precedente. D’altro canto, ci aspettiamo che Trump 2.0 incrementi gli utili nei prossimi due anni.

Per questo motivo aumentiamo le nostre previsioni di EPS per il 2025 da 275 a 285 dollari (+18,8%) e quelle per il 2026 da 300 a 320 dollari (+12,3%).

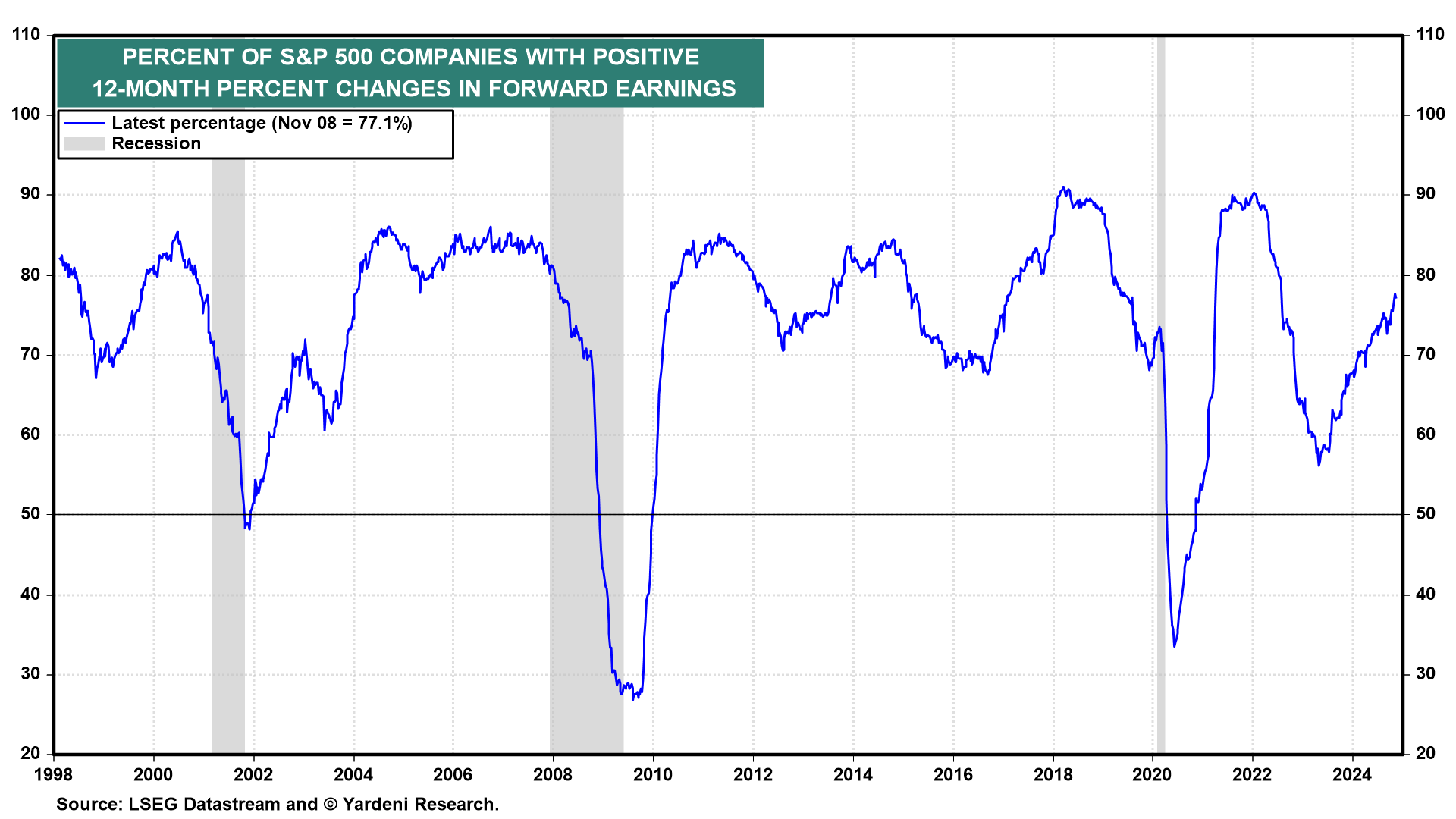

Prevediamo che la percentuale di società dell’S&P 500 con variazioni percentuali positive degli utili a 12 mesi aumenterà sensibilmente rispetto all’attuale 77,1%, man mano che gli analisti adegueranno i loro fogli di calcolo al taglio dell’imposta sulle società di Trump 2.0.

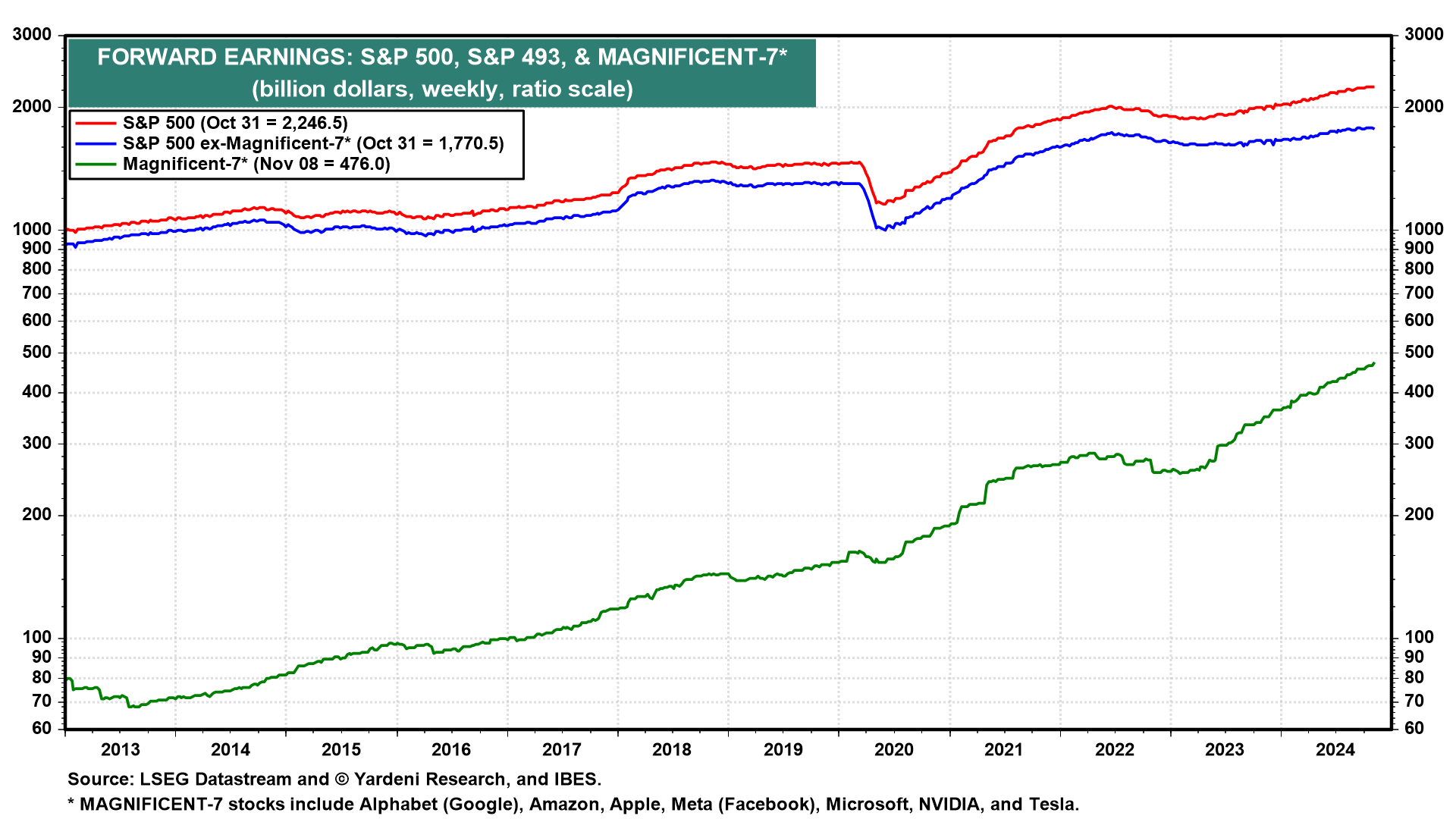

Dall’inizio del 2023, quasi tutto l’aumento degli utili a termine dell’S&P 500 è stato attribuito all’aumento delle stime sugli utili dei Magnifici 7. Ci aspettiamo di assistere a un ampliamento delle società e dei settori per i quali gli analisti alzeranno il tiro nel 2025.

(Gli utili a termine sono la media ponderata nel tempo delle stime di consenso degli analisti per l’anno in corso e per quello successivo; lo stesso vale per i fatturatu a termine. I margini di profitto forward derivano dagli utili e dai fatturati forward).

Margine di profitto

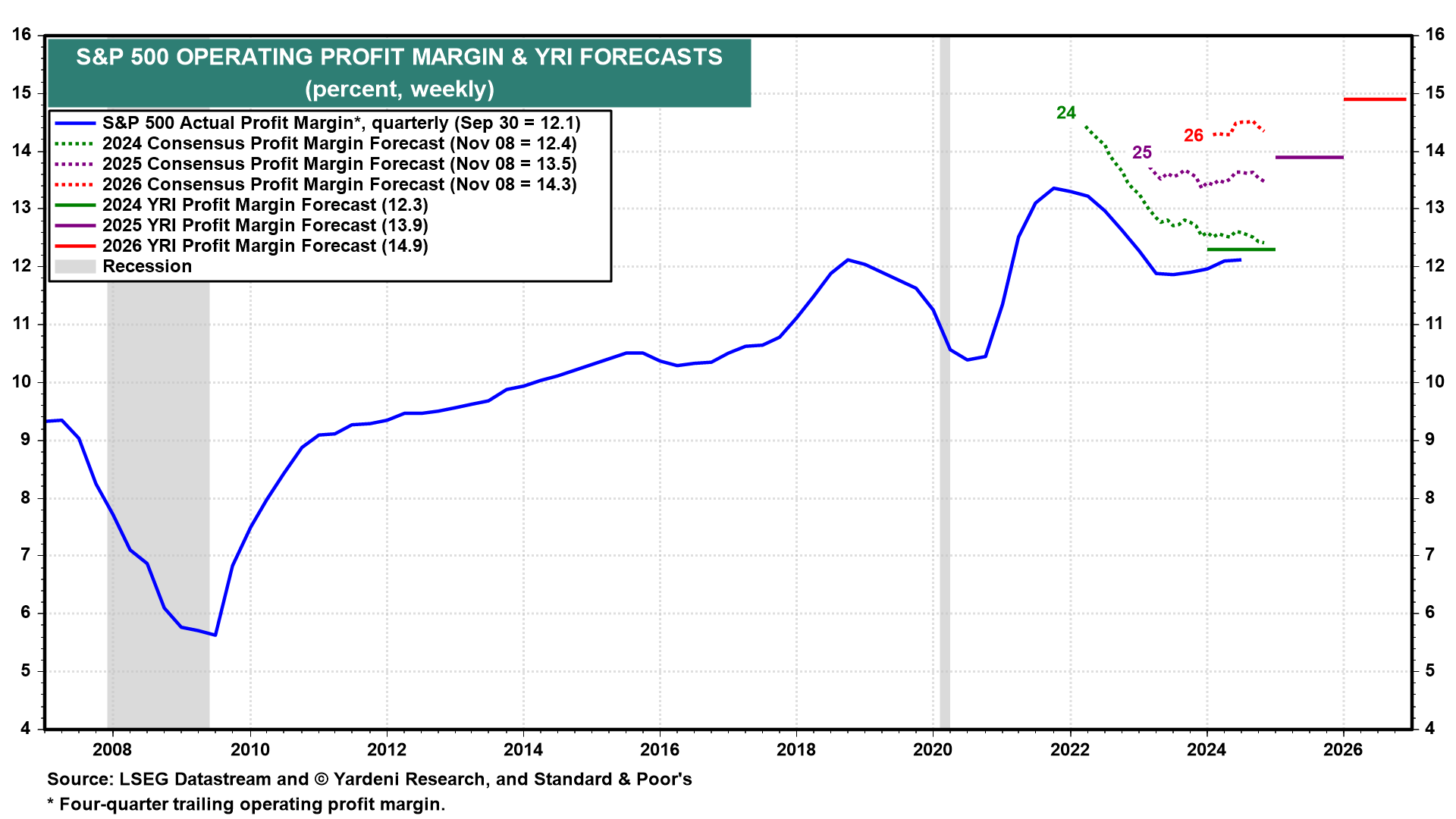

Abbiamo abbassato la nostra proiezione del margine di profitto a termine dell’S&P 500 per il 2024 al 12,3%, insieme alla stima degli utili di cui sopra.

Tuttavia, siamo ora più fiduciosi che il margine di profitto salirà a nuovi massimi storici del 13,9% nel 2025 e del 14,9% nel 2026. I tagli alle tasse, la deregolamentazione e la crescita più rapida della produttività dovrebbero consentire questo risultato.

Valutazione e obiettivi di prezzo delle azioni

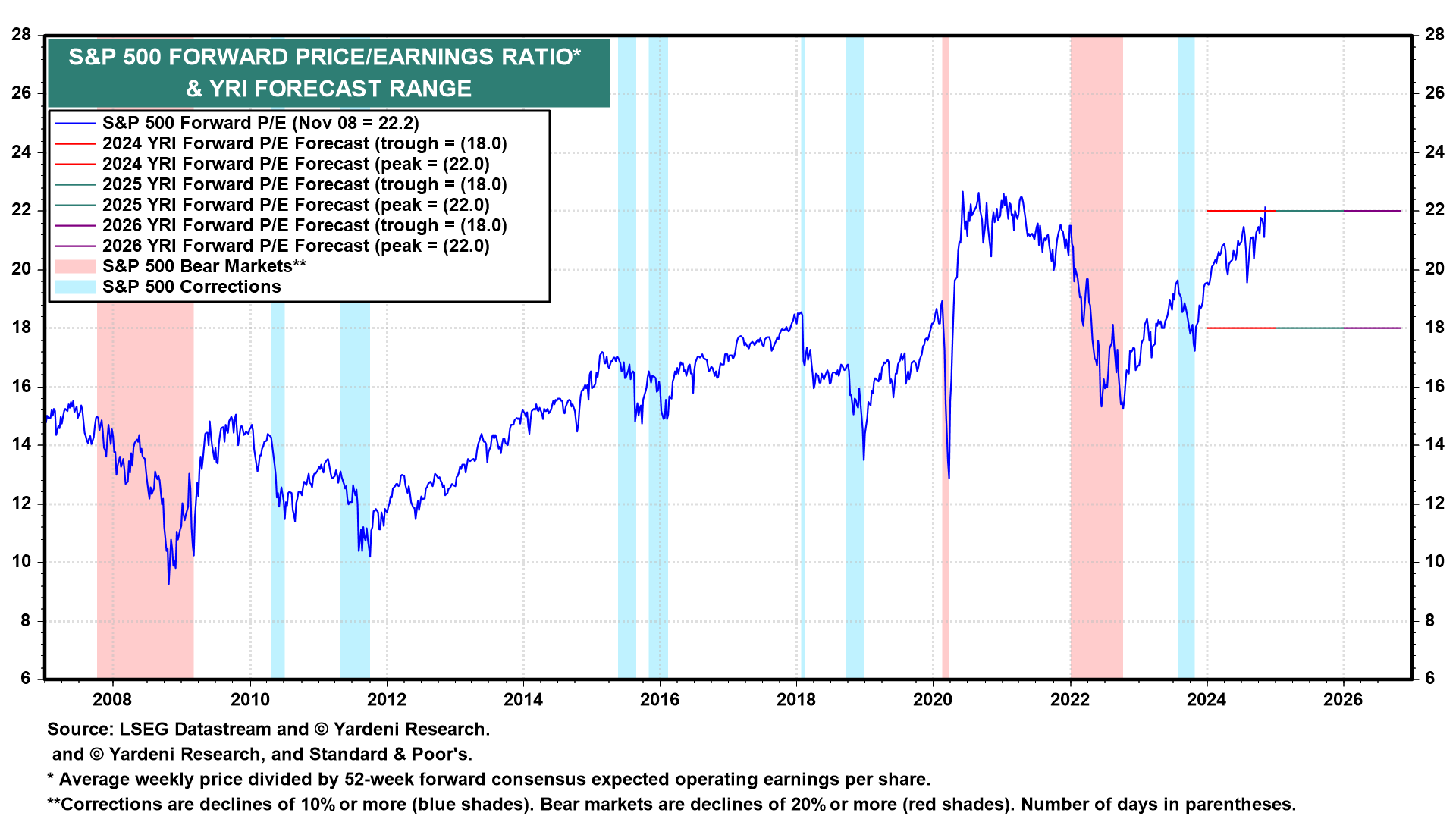

Aumentiamo la nostra proiezione del P/E dello S&P 500 fino alla fine del 2026 a 18-22 da 16-21. Il Morning Briefing del 28 ottobre era intitolato “Valuazione in un’economia resiliente”. Abbiamo sostenuto che i multipli di valutazione dei titoli sono guidati dalle aspettative degli investitori sulla longevità delle espansioni economiche.

Negli ultimi tre anni i multipli sono aumentati perché gli investitori temevano meno una recessione guidata dalla Fed. I multipli possono rimanere elevati se gli investitori ritengono che una recessione sia meno probabile nel resto del decennio, ora che la politica monetaria si sta allentando mentre la politica fiscale rimane stimolante.

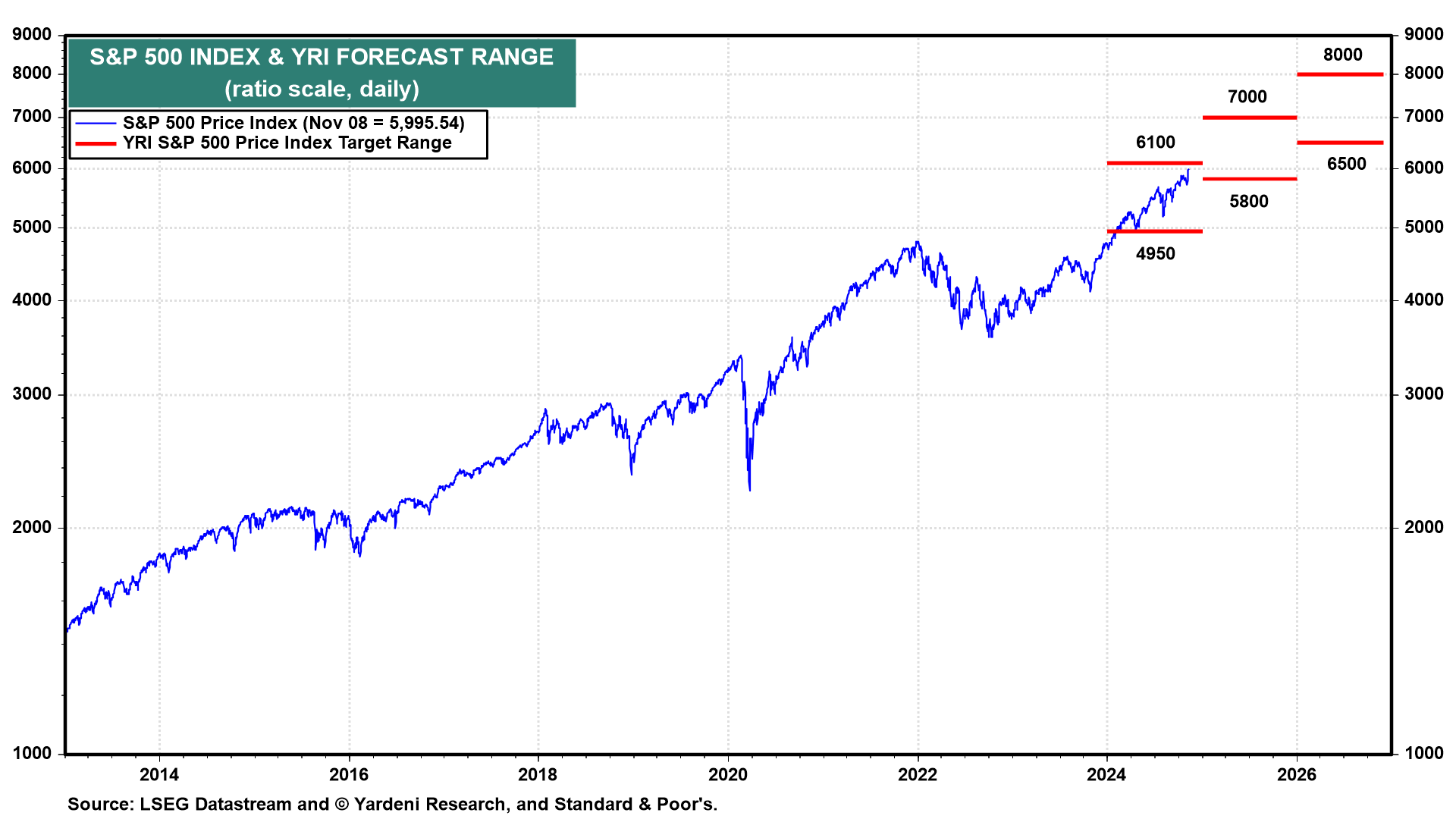

Moltiplicando le nostre stime di EPS a termine per i nostri rapporti P/E a termine, si ottengono le seguenti proiezioni rialziste di fine anno per l’indice azionario S&P 500: 6100 nel 2024, 7000 nel 2025 e 8000 nel 2026.

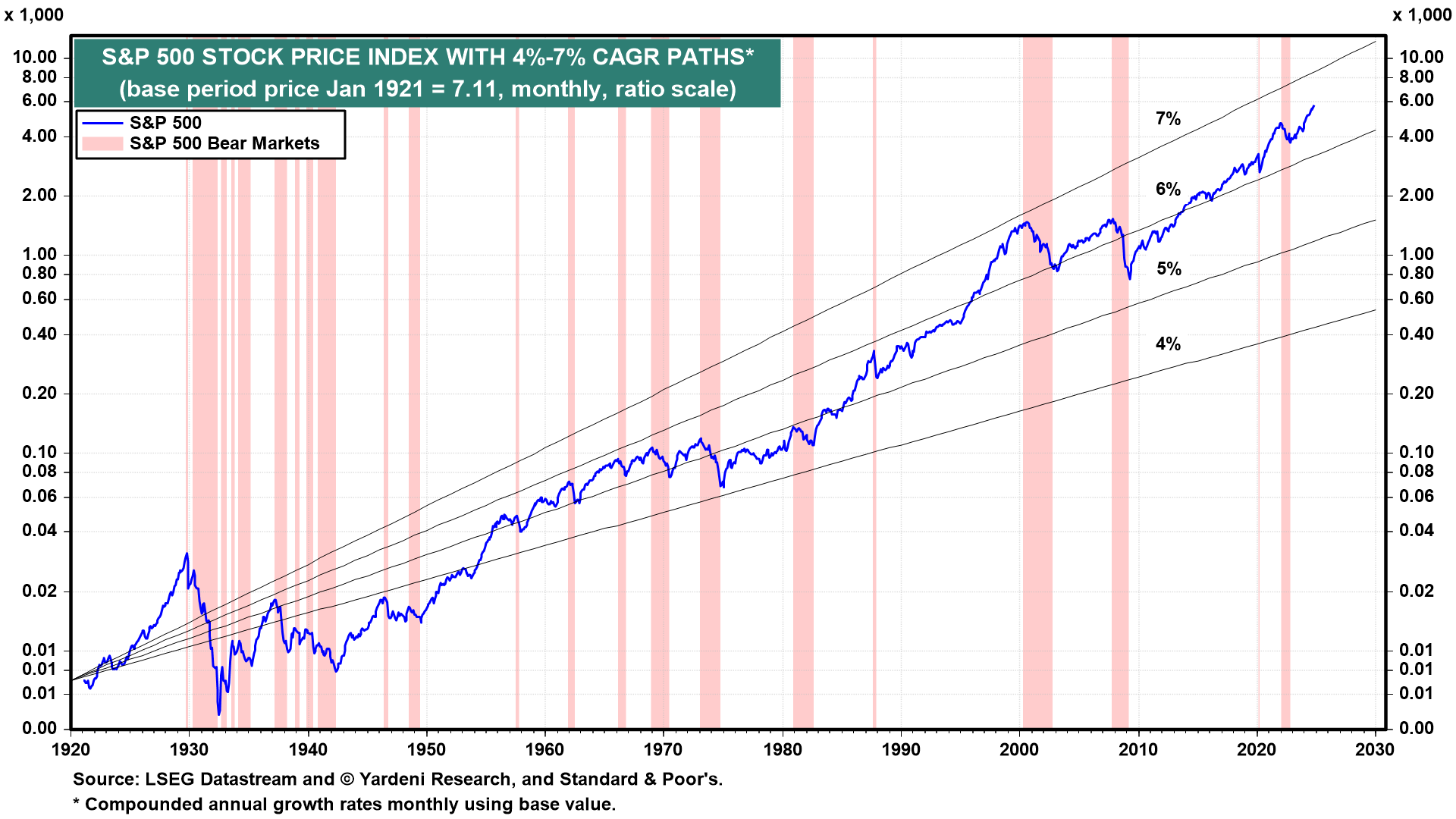

S&P 500 a 10.000 entro il 2029?

Avevamo previsto 8000 per l’S&P 500 entro la fine del decennio. Date le circostanze, ci aspettiamo che Trump 2.0 abbia il potenziale per portare l’indice a 10.000 entro quella data.