Esiste un'antica saggezza che invita a diffidare delle promesse fatte sotto i riflettori della campagna elettorale, quelle parole che risuonano forti come tamburi di guerra, ma che spesso svaniscono all’alba di un nuovo giorno politico. Eppure, osservando i mercati la scorsa settimana, sembrava che questa saggezza fosse stata dimenticata, come se le promesse elettorali fossero più solide della realtà. Gli investitori si sono affrettati a reagire, indipendentemente dal luogo, da New York a Londra, la reazione è stata unanime, trascinati dal vento delle parole e senza fermarsi a considerare se, come e quando quelle promesse si sarebbero mai trasformate in azioni concrete. Forse è la natura umana, o forse una fretta intrinseca di cogliere il possibile vantaggio; ma la domanda rimane: quanto è prudente seguire con tanta fiducia una rotta tracciata solo da parole?

Certamente i mercati hanno motivo per brindare, con i principali appuntamenti di rischio del 2024 ormai alle spalle. Le borse sono sostenute dall’allentamento delle coperture elettorali, dal ritiro del VIX, da una stagionalità favorevole, dal ritorno dei riacquisti, dagli 'spiriti animali', nonché dalle aspettative di deregolamentazione e taglio delle tasse. Anche la stagione delle trimestrali ha superato le attese – e la lista potrebbe continuare. Non voglio sembrare pessimista riguardo alle prospettive del mercato, ma piuttosto realista riguardo alla reazione forse troppo entusiasta alla vittoria di Trump. Gli investitori sembrano aver puntato le loro fiches, facendo affidamento su promesse che, al momento, sono ancora solo parole. L’ottimismo è salutare, ma anche la prudenza è una virtù che i mercati farebbero bene a ricordare. In tal senso, opportunità interessanti potrebbero emergere proprio tra i 'perdenti' di oggi. Si pensi, ad esempio, alle utilities europee, penalizzate da una svendita che appare più come una reazione eccessiva ai cambiamenti politici “prossimi” che come un riflesso del reale potenziale futuro del settore. A volte, le occasioni si potrebbero (condizionale sempre d’obbligo) trovare laddove il mercato ha reagito in modo troppo impulsivo.

Il trionfo di Donald Trump alla Casa Bianca ha acceso una scintilla nei mercati americani, dando vita a una settimana memorabile per Wall Street, in contrasto con le reazioni più caute oltre oceano. L’S&P 500 ha registrato la sua migliore settimana dell’anno, con un rialzo del 4,7%, e non sono state solo le grandi aziende a beneficiare di questa spinta: l’indice equiponderato ha guadagnato il 4,37%, segnando anch’esso il miglior risultato settimanale del 2024. Il Nasdaq ha riportato un incremento del 5,41%, con la versione equiponderata a +4,50% (la migliore performance annuale per quest’ultimo), mentre il Dow Jones ha chiuso la settimana con un +4,61%, anch'esso alla sua migliore variazione settimanale dell’anno. Tuttavia, la crescita più marcata è stata quella del Russell 2000, che ha registrato un eccezionale rialzo dell’8,57%. Essendo l’indice che riflette maggiormente l’economia a stelle e strisce, il motto Make America Great Again non poteva che premiare questo listino. Una performance di tale portata per le small cap non si assisteva dai rimbalzi della pandemia, nell’aprile 2020. Tutti i settori dell’S&P 500 hanno riportato guadagni, con il consumo discrezionale, l’energia, l’industria, la tecnologia e il comparto finanziario a guidare il rally.

Considerando il record di esposizione americana sul mercato azionario da parte delle famiglie americane questo rappresenta certamente un regalo gradito, ma forse non sufficiente a placare il senso di frustrazione economica emerso nelle elezioni recenti.

Se gli Stati Uniti brindano, l’Europa si interroga, sospesa tra incertezze e timori. Le principali piazze europee hanno chiuso la settimana in calo: Madrid ha registrato la flessione più marcata, complici anche le incertezze legate al Messico, mentre Francoforte è riuscita a limitare le perdite allo 0,38% nonostante il clima politico instabile. Il divario di performance tra l’S&P 500 e lo Stoxx 600 ha toccato il suo massimo settimanale dall’invasione dell’Ucraina, nel febbraio 2022.

In Europa prevale un senso di cautela: pesano sia le incertezze legate a una divergenza nelle politiche monetarie, con una BCE orientata verso una linea più espansiva (che si riflette sui titoli bancari), sia il timore di possibili tensioni con gli Stati Uniti. A queste nubi, Pechino non ha portato chiarezza; anzi, sembra averle addensate ulteriormente.

Infatti, dall’altra parte del mondo, la Cina ha tentato di rassicurare i mercati annunciando un pacchetto da 1,4 trilioni di dollari per sostenere l’economia interna, puntando principalmente alla riduzione del debito locale e alla crisi immobiliare. Tuttavia, il piano ha deluso molti investitori, che si aspettavano misure più incisive per stimolare i consumi e la crescita economica. Pechino appare invece orientata verso una prudenza strategica, come se stesse rafforzando le difese in vista di possibili tensioni commerciali con Washington, lasciando aperta la possibilità di ulteriori stimoli futuri. La reazione del mercato è stata improntata alla delusione: lo yuan si è indebolito e i settori europei del lusso e dell’automobile hanno subito una contrazione in risposta.

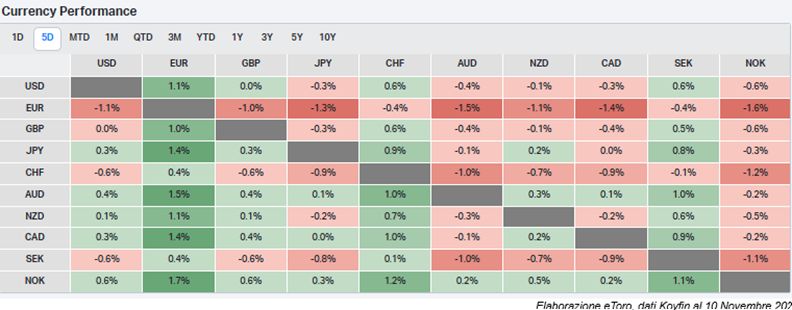

Sul fronte valutario, sebbene il rafforzamento del dollaro abbia dominato le notizie, il vero movimento degno di nota è stata invece la perdita di valore dell’euro rispetto alle principali valute mondiali, inclusi alcuni mercati minori: la moneta unica ha perso circa un punto percentuale persino rispetto al rial iraniano.

In questo contesto di turbolenza valutaria, il Bitcoin ha invece registrato nuovi massimi, chiudendo la migliore settimana da febbraio. La regina dei crypto asset ha aggiunto circa l’86% da inizio anno, aiutato da una robusta domanda degli ETF, dall’effetto halving e da tagli dei tassi da parte della Federal Reserve. Crescita che sta portando Bitcoin a sovraperformare tutti i principali asset (dall’azionario all’oro fino ad ora).

Con le quotazioni dello S&P 500 all’ombra del prossimo traguardo dei 6.000 punti, il Bitcoin anticipa Wall Street superando quota $80.000. Sul piano tecnico, l'RSI (Relative Strength Index) segnala un livello di ipercomprato a quota 75,95, ma storicamente questa condizione non ha frenato ulteriori rialzi. Infatti, quando l’RSI ha superato recentemente livelli simili (come a gennaio, ottobre, novembre 2023 e febbraio 2024), si sono osservati rialzi medi di circa il 42% nei successivi 23 giorni medi. Partendo dai $75.000, quindi, potremmo già iniziare a puntare la vista verso i $100.000?

Oggi, inoltre, scadono le prime opzioni post-elezioni, con una distribuzione dell'open interest che mostra una forte prevalenza di call rispetto alle put, e un “Max Pain Price” fissato a $78.000, secondo i dati di Deribit. L’open interest totale per questa scadenza è di 3.232 contratti, con un rapporto put/call di 0,83. La distribuzione tra in-the-money e out-of-the-money mostra un interessante spaccato: ben 77,28% delle call sono attualmente ITM, per un valore nozionale di $110,5 milioni, mentre le put ITM rappresentano solo il 3,85% delle posizioni, per un valore molto più ridotto di $4,55 milioni. Le opzioni out-of-the-money (OTM), con un valore complessivo di $146,3 milioni, suggeriscono ancora una forte componente speculativa o di copertura, ma il predominio delle call ITM conferma il sentiment rialzista.

Intanto gli investitori del mondo crypto possono brindare un'altra pietra miliare: per la prima volta, l'AUM (Assets Under Management) di IBIT (iShares Bitcoin Trust ETF), uno dei principali ETF su Bitcoin, ha superato quello di IAU (iShares Gold Trust) ETF l'ETF sull'oro. Questo sorpasso rappresenta un segnale importante per i mercati finanziari, dimostrando come Bitcoin stia guadagnando terreno rispetto a un asset tradizionalmente considerato un rifugio sicuro come l'oro. L'oro è considerato da secoli un bene rifugio, una riserva di valore contro l'inflazione e l'instabilità economica. Tuttavia, il recente sorpasso di Bitcoin in termini di AUM suggerisce un cambiamento nelle preferenze di investimento, in particolare tra le nuove generazioni e i tech-savvy.

Questa settimana sarà probabilmente una fase più di assestamento. Gli investitori americani si potrebbero concedere una “pausa” dopo due settimane ad alta intensità: la prima segnata dalle trimestrali, che aveva coinvolto circa il 40% della capitalizzazione dello S&P 500, e la seconda caratterizzata dalle elezioni presidenziali e dalle decisioni di politica monetaria.

Negli Stati Uniti l'attenzione sarà rivolta principalmente ai dati sull'inflazione e sulle vendite al dettaglio, attesi rispettivamente mercoledì e venerdì. Le previsioni indicano un leggero aumento dell'indice dei prezzi al consumo (CPI) annuo al 2,6% rispetto al 2,4% di settembre, con una stabilità del dato mensile allo 0,2%. Per il core CPI, il tasso annuo dovrebbe rimanere al 3,3%, mentre quello mensile è previsto al 0,3%. L’indice dei prezzi alla produzione (PPI) potrebbe segnare un incremento dello 0,2% dopo una lettura invariata a settembre, portando il tasso annuo al 2,3%. Questi dati saranno cruciali per capire se la Fed manterrà un approccio cauto o se saranno necessari ulteriori interventi per moderare l'inflazione. Inoltre, i discorsi dei funzionari della Federal Reserve, tra cui quello del presidente Jerome Powell, offriranno ulteriori dettagli sull'orientamento futuro della politica monetaria.

Dall'Eurozona, attesi i verbali della riunione di politica monetaria della BCE, mentre la Germania pubblicherà l’indice ZEW di fiducia economica, con previsioni di miglioramento. Attenzione sarà inoltre rivolta sui dati finali sull'inflazione per Germania, Francia e Italia in arrivo. La crescita europea è sotto pressione, soprattutto dopo l'aumento dei rischi commerciali con gli Stati Uniti e l'incertezza politica in Germania, dove si aggiunge poi l’enigma cinese. Dati che, ricordiamolo, potrebbero portare la BCE a dover adottare un approccio più accomodante se l'inflazione dovesse continua a mostrare debolezza.

Con la stagione delle trimestrali ormai agli sgoccioli, restano in calendario alcuni nomi di rilievo, tra cui Walt Disney, Cisco, Home Depot e Applied Materials, i cui risultati potrebbero offrire ulteriori spunti sullo stato della domanda e sulle prospettive economiche. In Europa, l’attenzione sarà su Siemens, Deutsche Telekom e Allianz (ETR:ALVG), mentre in Cina verranno pubblicati i conti di Alibaba, Tencent e JD.com, cruciali per valutare l’andamento del settore tecnologico cinese in un contesto di incertezze economiche e tensioni commerciali.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.

Certamente i mercati hanno motivo per brindare, con i principali appuntamenti di rischio del 2024 ormai alle spalle. Le borse sono sostenute dall’allentamento delle coperture elettorali, dal ritiro del VIX, da una stagionalità favorevole, dal ritorno dei riacquisti, dagli 'spiriti animali', nonché dalle aspettative di deregolamentazione e taglio delle tasse. Anche la stagione delle trimestrali ha superato le attese – e la lista potrebbe continuare. Non voglio sembrare pessimista riguardo alle prospettive del mercato, ma piuttosto realista riguardo alla reazione forse troppo entusiasta alla vittoria di Trump. Gli investitori sembrano aver puntato le loro fiches, facendo affidamento su promesse che, al momento, sono ancora solo parole. L’ottimismo è salutare, ma anche la prudenza è una virtù che i mercati farebbero bene a ricordare. In tal senso, opportunità interessanti potrebbero emergere proprio tra i 'perdenti' di oggi. Si pensi, ad esempio, alle utilities europee, penalizzate da una svendita che appare più come una reazione eccessiva ai cambiamenti politici “prossimi” che come un riflesso del reale potenziale futuro del settore. A volte, le occasioni si potrebbero (condizionale sempre d’obbligo) trovare laddove il mercato ha reagito in modo troppo impulsivo.

Il trionfo di Donald Trump alla Casa Bianca ha acceso una scintilla nei mercati americani, dando vita a una settimana memorabile per Wall Street, in contrasto con le reazioni più caute oltre oceano. L’S&P 500 ha registrato la sua migliore settimana dell’anno, con un rialzo del 4,7%, e non sono state solo le grandi aziende a beneficiare di questa spinta: l’indice equiponderato ha guadagnato il 4,37%, segnando anch’esso il miglior risultato settimanale del 2024. Il Nasdaq ha riportato un incremento del 5,41%, con la versione equiponderata a +4,50% (la migliore performance annuale per quest’ultimo), mentre il Dow Jones ha chiuso la settimana con un +4,61%, anch'esso alla sua migliore variazione settimanale dell’anno. Tuttavia, la crescita più marcata è stata quella del Russell 2000, che ha registrato un eccezionale rialzo dell’8,57%. Essendo l’indice che riflette maggiormente l’economia a stelle e strisce, il motto Make America Great Again non poteva che premiare questo listino. Una performance di tale portata per le small cap non si assisteva dai rimbalzi della pandemia, nell’aprile 2020. Tutti i settori dell’S&P 500 hanno riportato guadagni, con il consumo discrezionale, l’energia, l’industria, la tecnologia e il comparto finanziario a guidare il rally.

Considerando il record di esposizione americana sul mercato azionario da parte delle famiglie americane questo rappresenta certamente un regalo gradito, ma forse non sufficiente a placare il senso di frustrazione economica emerso nelle elezioni recenti.

Se gli Stati Uniti brindano, l’Europa si interroga, sospesa tra incertezze e timori. Le principali piazze europee hanno chiuso la settimana in calo: Madrid ha registrato la flessione più marcata, complici anche le incertezze legate al Messico, mentre Francoforte è riuscita a limitare le perdite allo 0,38% nonostante il clima politico instabile. Il divario di performance tra l’S&P 500 e lo Stoxx 600 ha toccato il suo massimo settimanale dall’invasione dell’Ucraina, nel febbraio 2022.

In Europa prevale un senso di cautela: pesano sia le incertezze legate a una divergenza nelle politiche monetarie, con una BCE orientata verso una linea più espansiva (che si riflette sui titoli bancari), sia il timore di possibili tensioni con gli Stati Uniti. A queste nubi, Pechino non ha portato chiarezza; anzi, sembra averle addensate ulteriormente.

Infatti, dall’altra parte del mondo, la Cina ha tentato di rassicurare i mercati annunciando un pacchetto da 1,4 trilioni di dollari per sostenere l’economia interna, puntando principalmente alla riduzione del debito locale e alla crisi immobiliare. Tuttavia, il piano ha deluso molti investitori, che si aspettavano misure più incisive per stimolare i consumi e la crescita economica. Pechino appare invece orientata verso una prudenza strategica, come se stesse rafforzando le difese in vista di possibili tensioni commerciali con Washington, lasciando aperta la possibilità di ulteriori stimoli futuri. La reazione del mercato è stata improntata alla delusione: lo yuan si è indebolito e i settori europei del lusso e dell’automobile hanno subito una contrazione in risposta.

Sul fronte valutario, sebbene il rafforzamento del dollaro abbia dominato le notizie, il vero movimento degno di nota è stata invece la perdita di valore dell’euro rispetto alle principali valute mondiali, inclusi alcuni mercati minori: la moneta unica ha perso circa un punto percentuale persino rispetto al rial iraniano.

In questo contesto di turbolenza valutaria, il Bitcoin ha invece registrato nuovi massimi, chiudendo la migliore settimana da febbraio. La regina dei crypto asset ha aggiunto circa l’86% da inizio anno, aiutato da una robusta domanda degli ETF, dall’effetto halving e da tagli dei tassi da parte della Federal Reserve. Crescita che sta portando Bitcoin a sovraperformare tutti i principali asset (dall’azionario all’oro fino ad ora).

Con le quotazioni dello S&P 500 all’ombra del prossimo traguardo dei 6.000 punti, il Bitcoin anticipa Wall Street superando quota $80.000. Sul piano tecnico, l'RSI (Relative Strength Index) segnala un livello di ipercomprato a quota 75,95, ma storicamente questa condizione non ha frenato ulteriori rialzi. Infatti, quando l’RSI ha superato recentemente livelli simili (come a gennaio, ottobre, novembre 2023 e febbraio 2024), si sono osservati rialzi medi di circa il 42% nei successivi 23 giorni medi. Partendo dai $75.000, quindi, potremmo già iniziare a puntare la vista verso i $100.000?

Oggi, inoltre, scadono le prime opzioni post-elezioni, con una distribuzione dell'open interest che mostra una forte prevalenza di call rispetto alle put, e un “Max Pain Price” fissato a $78.000, secondo i dati di Deribit. L’open interest totale per questa scadenza è di 3.232 contratti, con un rapporto put/call di 0,83. La distribuzione tra in-the-money e out-of-the-money mostra un interessante spaccato: ben 77,28% delle call sono attualmente ITM, per un valore nozionale di $110,5 milioni, mentre le put ITM rappresentano solo il 3,85% delle posizioni, per un valore molto più ridotto di $4,55 milioni. Le opzioni out-of-the-money (OTM), con un valore complessivo di $146,3 milioni, suggeriscono ancora una forte componente speculativa o di copertura, ma il predominio delle call ITM conferma il sentiment rialzista.

Intanto gli investitori del mondo crypto possono brindare un'altra pietra miliare: per la prima volta, l'AUM (Assets Under Management) di IBIT (iShares Bitcoin Trust ETF), uno dei principali ETF su Bitcoin, ha superato quello di IAU (iShares Gold Trust) ETF l'ETF sull'oro. Questo sorpasso rappresenta un segnale importante per i mercati finanziari, dimostrando come Bitcoin stia guadagnando terreno rispetto a un asset tradizionalmente considerato un rifugio sicuro come l'oro. L'oro è considerato da secoli un bene rifugio, una riserva di valore contro l'inflazione e l'instabilità economica. Tuttavia, il recente sorpasso di Bitcoin in termini di AUM suggerisce un cambiamento nelle preferenze di investimento, in particolare tra le nuove generazioni e i tech-savvy.

Questa settimana sarà probabilmente una fase più di assestamento. Gli investitori americani si potrebbero concedere una “pausa” dopo due settimane ad alta intensità: la prima segnata dalle trimestrali, che aveva coinvolto circa il 40% della capitalizzazione dello S&P 500, e la seconda caratterizzata dalle elezioni presidenziali e dalle decisioni di politica monetaria.

Negli Stati Uniti l'attenzione sarà rivolta principalmente ai dati sull'inflazione e sulle vendite al dettaglio, attesi rispettivamente mercoledì e venerdì. Le previsioni indicano un leggero aumento dell'indice dei prezzi al consumo (CPI) annuo al 2,6% rispetto al 2,4% di settembre, con una stabilità del dato mensile allo 0,2%. Per il core CPI, il tasso annuo dovrebbe rimanere al 3,3%, mentre quello mensile è previsto al 0,3%. L’indice dei prezzi alla produzione (PPI) potrebbe segnare un incremento dello 0,2% dopo una lettura invariata a settembre, portando il tasso annuo al 2,3%. Questi dati saranno cruciali per capire se la Fed manterrà un approccio cauto o se saranno necessari ulteriori interventi per moderare l'inflazione. Inoltre, i discorsi dei funzionari della Federal Reserve, tra cui quello del presidente Jerome Powell, offriranno ulteriori dettagli sull'orientamento futuro della politica monetaria.

Dall'Eurozona, attesi i verbali della riunione di politica monetaria della BCE, mentre la Germania pubblicherà l’indice ZEW di fiducia economica, con previsioni di miglioramento. Attenzione sarà inoltre rivolta sui dati finali sull'inflazione per Germania, Francia e Italia in arrivo. La crescita europea è sotto pressione, soprattutto dopo l'aumento dei rischi commerciali con gli Stati Uniti e l'incertezza politica in Germania, dove si aggiunge poi l’enigma cinese. Dati che, ricordiamolo, potrebbero portare la BCE a dover adottare un approccio più accomodante se l'inflazione dovesse continua a mostrare debolezza.

Con la stagione delle trimestrali ormai agli sgoccioli, restano in calendario alcuni nomi di rilievo, tra cui Walt Disney, Cisco, Home Depot e Applied Materials, i cui risultati potrebbero offrire ulteriori spunti sullo stato della domanda e sulle prospettive economiche. In Europa, l’attenzione sarà su Siemens, Deutsche Telekom e Allianz (ETR:ALVG), mentre in Cina verranno pubblicati i conti di Alibaba, Tencent e JD.com, cruciali per valutare l’andamento del settore tecnologico cinese in un contesto di incertezze economiche e tensioni commerciali.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.