- L’inflazione IPC, le vendite al dettaglio, i prezzi alla produzione e gli altri utili saranno al centro dell’attenzione questa settimana.

- Arista Networks (NYSE:ANET) è da comprare, visto che si prevede un trimestre in forte rialzo.

- Deere (NYSE:DE) è da vendere con una guidance deludente.

- Cercate altre idee di trading? Iscrivetevi a InvestingPro per meno di 9 dollari al mese, solo per un periodo di tempo limitato, e non perdete mai un altro mercato rialzista perché non sapete quali azioni comprare!

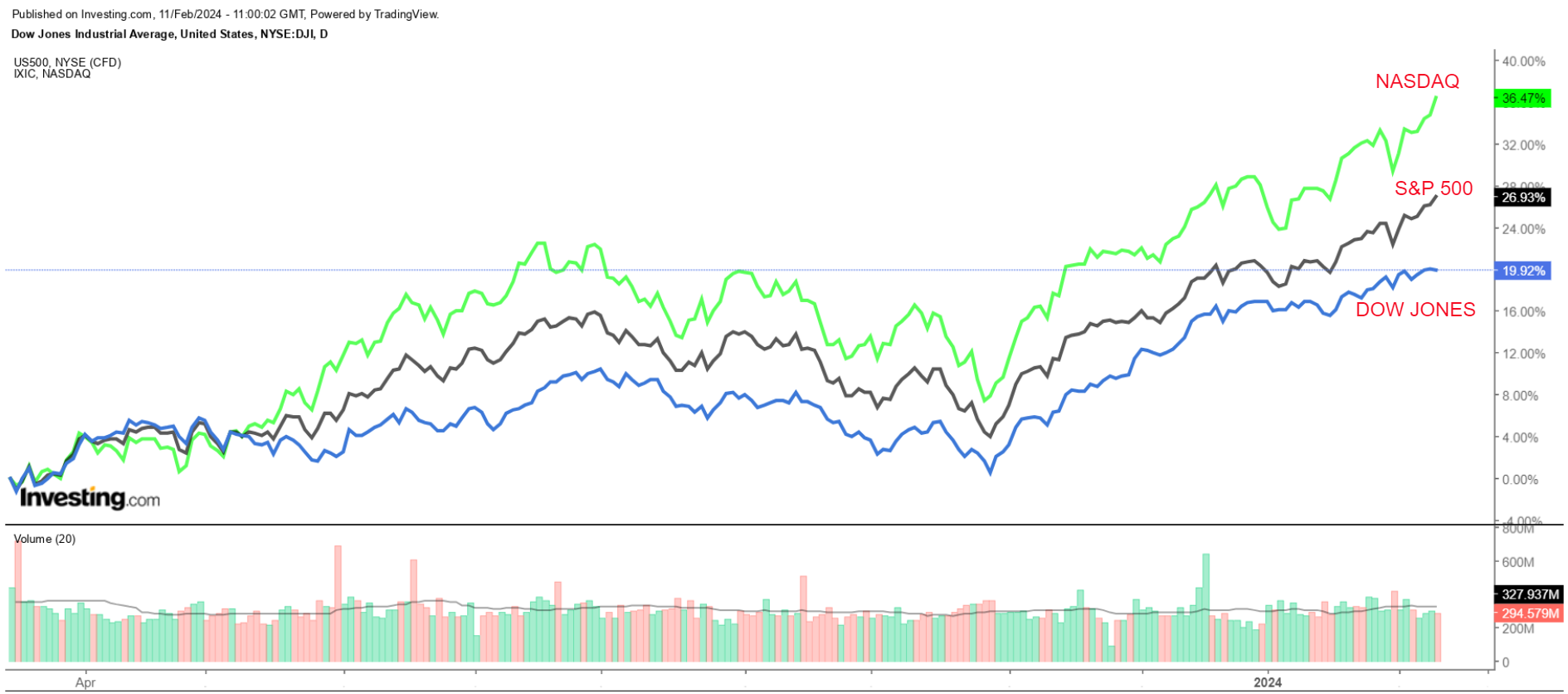

Le azioni di Wall Street hanno chiuso in rialzo venerdì, segnando un’altra settimana vincente, con l’indice S&P 500 che ha chiuso per la prima volta al di sopra del livello chiave dei 5.000 punti, grazie al rally in corso nelle azioni tecnologiche a grande capitalizzazione.

Sulla settimana, l’indice di riferimento S&P 500 è salito dell’1,4%, l’indice tecnologico Nasdaq Composite è salito del 2,3% e l’indice delle blue-chip Dow Jones Industrial Average è salito dello 0,1%.

Tutte e tre gli indici principali hanno registrato la quinta settimana consecutiva vincente e la quattordicesima settimana positiva su quindici.

La settimana a venire si preannuncia ancora movimentata, in quanto i mercati continueranno a valutare i piani della Fed in materia di tassi di interesse per i prossimi mesi.

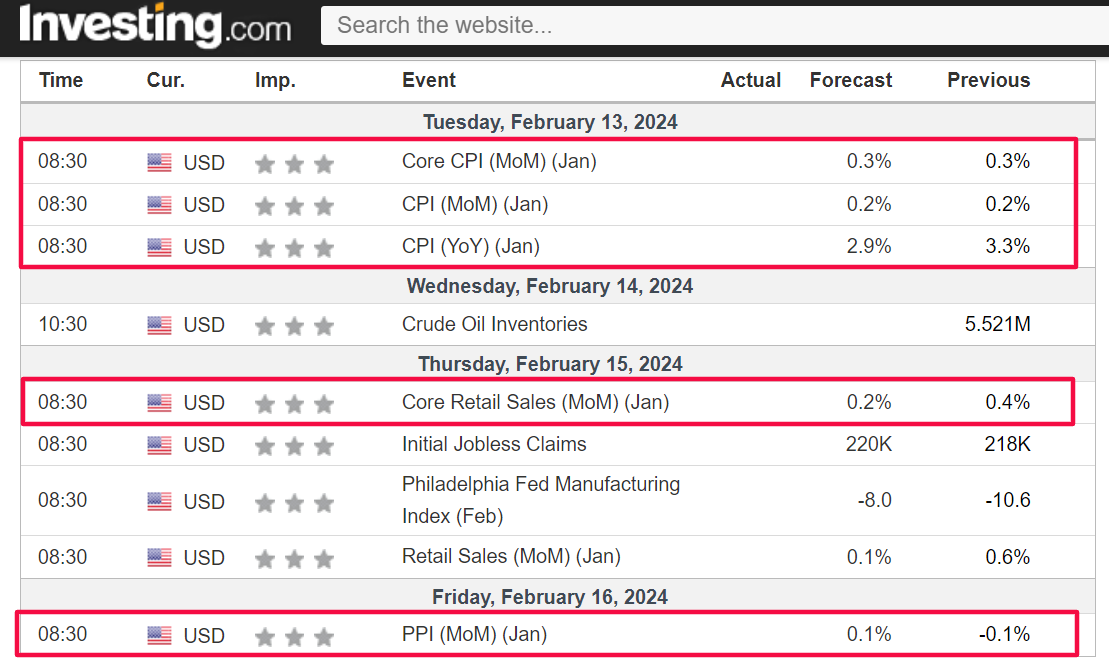

Sul calendaro economico, la notizia più importante sarà il rapporto sull’inflazione dei prezzi al consumo negli Stati Uniti per il mese di gennaio, che dovrebbe mostrare un rallentamento dell’IPC annuale al 2,9% rispetto all’aumento del 3,3% registrato a dicembre.

I dati sull’IPC saranno accompagnati dalla pubblicazione degli ultimi dati sulle vendite al dettaglio e da un rapporto sui prezzi alla produzione, che contribuiranno a completare il quadro dell’inflazione.

Fonte: Investing.com

Questi dati saranno accompagnati da una nutrita serie di interventi da parte della Fed, con i governatori Thomas Barkin, Mary Daly, Neel Kashkari, Austan Goolsbee e Raphael Bostic.

Secondo lo Strumento di monitoraggio della Fed di Investing.com, aggiornato a domenica mattina, i mercati finanziari vedono solo il 16% di possibilità che la Fed tagli i tassi a marzo. Guardando a maggio, gli investitori ritengono che ci sia una probabilità del 61% circa che i tassi siano più bassi entro la fine di quella riunione, in calo rispetto all’oltre 95% di poche settimane fa.

Intanto la stagione degli utili continua, con una lista di pesi massimi che devono presentare relazioni tra cui Cisco Systems (NASDAQ:CSCO), Sony (NYSE:SONY), Shopify (NYSE:SHOP), Coinbase (NASDAQ:COIN), DraftKings (NASDAQ:DKNG), Roku (NASDAQ:ROKU), Arista Networks e Datadog (NASDAQ:DDOG).

Tra gli altri importanti investitori figurano Coca-Cola (NYSE:KO), Kraft Heinz (NASDAQ:KHC), Airbnb (NASDAQ:ABNB), MGM Resorts (NYSE:MGM), Marriott International (NASDAQ:MAR), Lyft (NASDAQ:LYFT), Hasbro (NASDAQ:HAS) e Deere.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 12 a venerdì 16 febbraio.

Titolo da comprare: Arista Networks

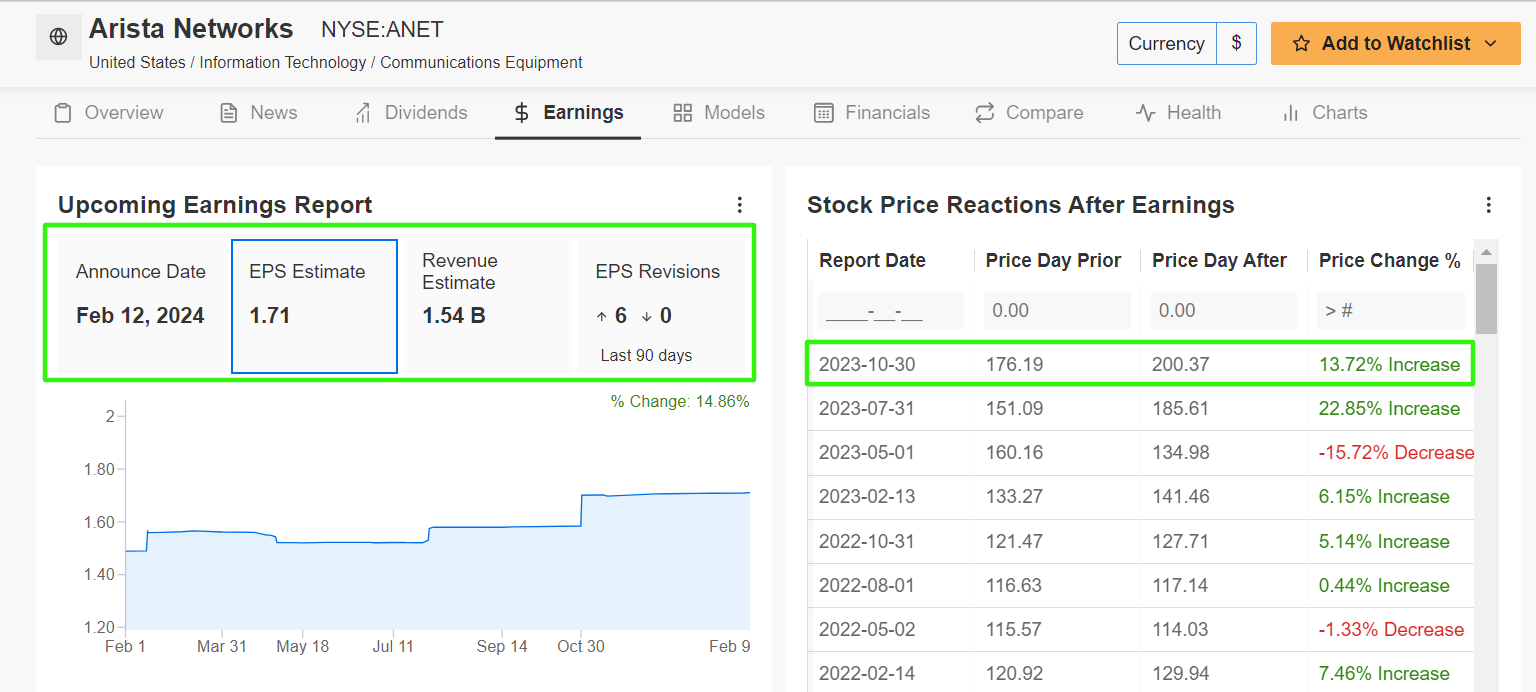

Dopo aver raggiunto un nuovo massimo storico venerdì, mi aspetto un’altra forte performance per Arista Networks (NYSE:ANET) questa settimana, in quanto l’azienda di infrastrutture di rete probabilmente presenterà un altro trimestre di forte crescita della linea di fondo e della linea di testa e fornirà prospettive ottimistiche.

Arista dovrebbe comunicare gli utili del quarto trimestre dopo la chiusura di lunedì alle 16:05 EST, con analisti e investitori sempre più ottimisti sul fornitore di soluzioni di rete cloud, noto per i suoi switch di rete per computer che velocizzano le comunicazioni nei data center.

Le ultime sei revisioni degli EPS da parte degli analisti sono state tutte al rialzo, mentre 26 di 30 analisi che coprono ANET hanno un rating Buy-equivalente o Hold sul titolo.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni ANET in seguito alla stampa, secondo il mercato delle opzioni, con un possibile movimento implicito di circa il 12% in entrambe le direzioni. Il titolo ha registrato un’impennata del 13,7% dopo l’ultima relazione sugli utili della società a fine ottobre.

Fonte: InvestingPro

Secondo le previsioni, l’azienda tecnologica di Santa Clara, California, dovrebbe registrare un utile per azione nel quarto trimestre di 1,71 dollari, con un aumento del 21,3% rispetto all’utile per azione di 1,41 dollari del periodo precedente.

Nel frattempo, si prevede che i ricavi aumenteranno del 20,3% rispetto all’anno precedente, raggiungendo 1,54 miliardi di dollari, grazie alla forte domanda di infrastrutture cloud da parte di grandi aziende, piccole imprese, agenzie governative e istituzioni educative.

Ma, come di solito accade, si tratta più di indicazioni che di risultati. Tenendo conto di ciò, ritengo che il CEO di Arista, Jayshree Ullal, fornirà prospettive ottimistiche per i mesi a venire, in quanto l’azienda continua a beneficiare della crescente domanda della sua suite di prodotti di networking basati sul cloud e di soluzioni per data center.

Arista si è ritagliata una nicchia nel settore delle tecnologie di networking con le sue soluzioni innovative ed è riuscita a sottrarre quote di mercato ai principali rivali Cisco Systems (NASDAQ:CSCO) e Juniper Networks (NYSE:JNPR). Meta Platforms (NASDAQ:META) e Microsoft (NASDAQ:MSFT) sono i suoi due principali clienti.

Il titolo ANET ha chiuso la sessione di venerdì a 282,45 dollari, al di sopra della chiusura record di 275,89 dollari del giorno precedente. Ai livelli attuali, Arista Networks ha un valore di mercato di circa 88 miliardi di dollari.

Le azioni sono in rialzo del 19,9% dall’inizio dell’anno, dopo aver chiuso il 2023 con un enorme guadagno del 94%.

Come sottolinea ProTips di InvestingPro, Arista Networks ha ottenuto un punteggio di “salute finanziaria” quasi perfetto grazie alla forte traiettoria di crescita degli utili e delle vendite, al solido flusso di cassa e al bilancio immacolato.

Titolo da vendere: Deere

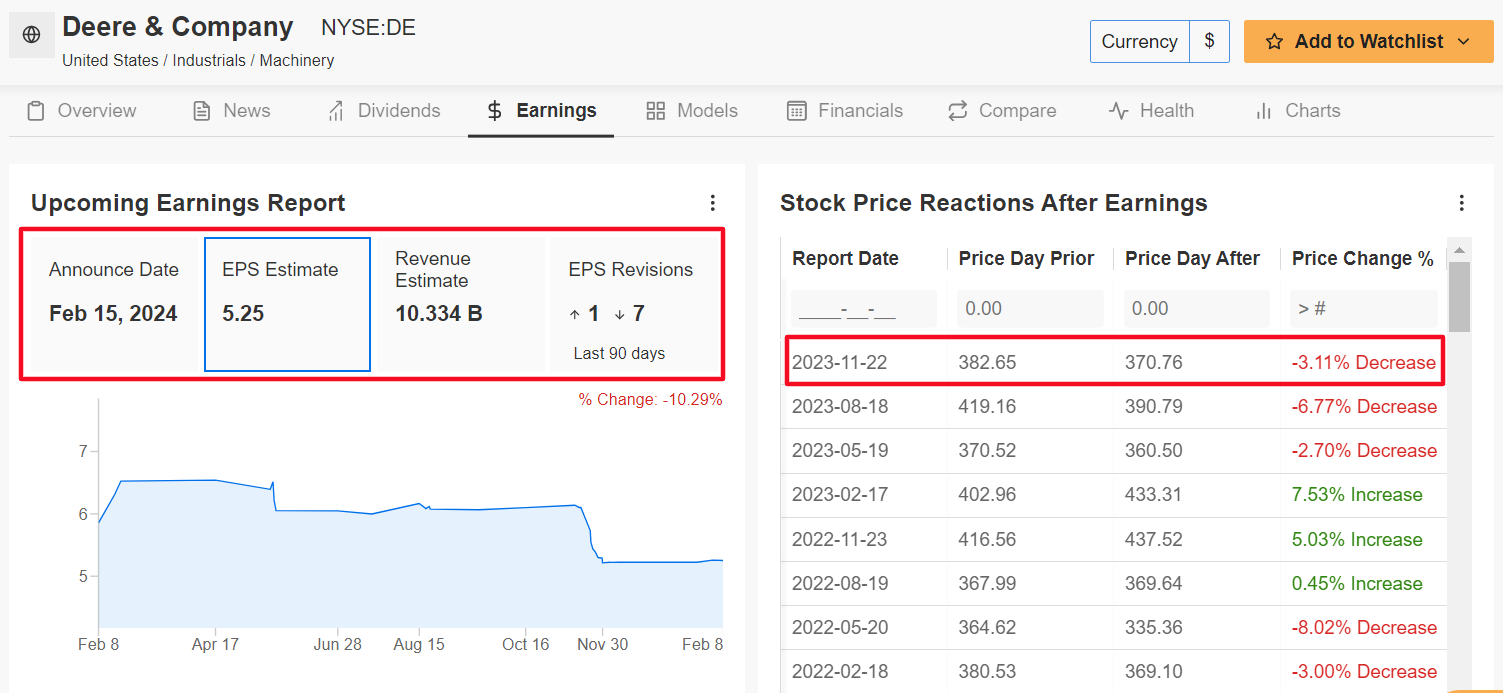

Prevedo una performance debole per Deere (NYSE:DE) questa settimana, poiché gli ultimi utili e le prospettive del produttore di macchinari agricoli e pesanti deluderanno a causa del calo della domanda del settore e dell’incertezza delle prospettive fondamentali.

La relazione sul primo trimestre fiscale di Deere è prevista per giovedì alle 6:45, prima dell’apertura del mercato, e i risultati saranno probabilmente penalizzati dal rallentamento della domanda di macchinari agricoli e dall’indebolimento dei prezzi dei raccolti.

I future del mais, ad esempio, sono scesi del 37% circa negli ultimi 12 mesi, mentre i prezzi del grano e della soia sono scesi del 24% circa nello stesso arco di tempo.

Non sorprende che sette degli otto analisti intervistati da InvestingPro abbiano tagliato le loro stime sugli utili nei 90 giorni precedenti il dato, dato che Wall Street è diventata cauta sulle prospettive del produttore di trattori.

Per quanto riguarda il mercato delle opzioni, gli operatori si aspettano un movimento del 5,1% in entrambe le direzioni per il titolo DE dopo la pubblicazione. Le azioni sono scese del 3,1% dopo la pubblicazione del rapporto fiscale del quarto trimestre a novembre.

Fonte: InvestingPro

Per Deere, che è ampiamente considerata un’azienda di riferimento per i mercati agricoli, si prevede un utile per azione di 5,25 dollari per il primo trimestre fiscale, con un calo del 19,9% rispetto all’EPS di 6,55 dollari del periodo precedente.

Nel frattempo, si prevede che il fatturato scenderà del 18,3% su base annua a 10,33 miliardi di dollari, a causa del rallentamento della domanda per la sua ampia gamma di attrezzature per l’agricoltura, l’estrazione e l’edilizia, in un mercato delle materie prime agricole poco dinamico.

Se questo dato venisse confermato, si tratterebbe del secondo trimestre consecutivo di calo delle vendite, con ulteriori difficoltà nel 2024 e 2025.

Pertanto, ritengo che il management di Deere deluderà gli investitori nelle sue previsioni e adotterà un tono cauto, viste le prospettive incerte per le vendite di macchinari agricoli e minerari.

Il titolo DE ha chiuso venerdì a 381,32 dollari, facendo guadagnare al produttore di macchine agricole di Moline, Illinois, una valutazione di 106,8 miliardi di dollari. Le azioni Deere sono partite male nel 2024, con un calo del 4,7% su base annua, sottoperformando ampiamente il mercato generale.

Va notato che ProTips dipinge un quadro prevalentemente ribassista del titolo Deere, a causa delle preoccupazioni sulle prospettive di crescita degli utili e delle vendite.

Per rimanere in sintonia con l’andamento del mercato e con le sue implicazioni per il vostro trading, non dimenticate di consultare InvestingPro.

InvestingPro consente agli investitori di prendere decisioni informate, fornendo un’analisi completa dei titoli sottovalutati con un potenziale di rialzo significativo sul mercato.

I lettori di questo articolo godono di un ulteriore sconto del 10% sui piani annuali e biennali con i codici coupon PROTIPS2024 (annuale) e PROTIPS20242 (biennale).

Abbonatevi qui e non perdetevi più un mercato toro!

Nota: Al momento della scrittura, sono long sull’S&P 500 e su Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento