- I verbali della Fed, l’inflazione PCE, il Giorno del Ringraziamento e il Black Friday saranno al centro dell’attenzione questa settimana.

- Burlington Stores è un buy con una previsione di crescita degli utili e delle vendite ottimistica.

- Kohl’s è da vendere con guadagni deboli e indicazioni poco precise.

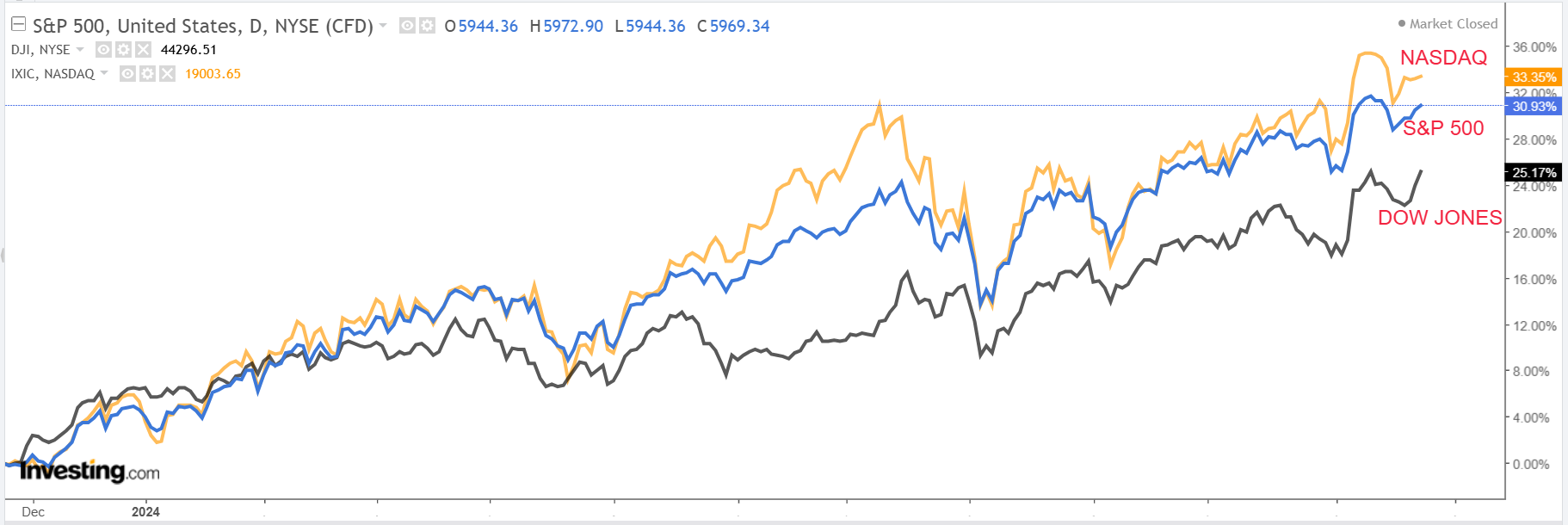

Le azioni statunitensi hanno chiuso in rialzo venerdì, a coronamento di una settimana vincente, con il Dow Jones Industrial Average che ha raggiunto un nuovo record.

Sulla settimana, l’S&P 500 e l’indice tecnologico Nasdaq Composite hanno guadagnato circa l’1,7% ciascuno, mentre il Dow è salito del 2% circa.

Fonte: Investing.com

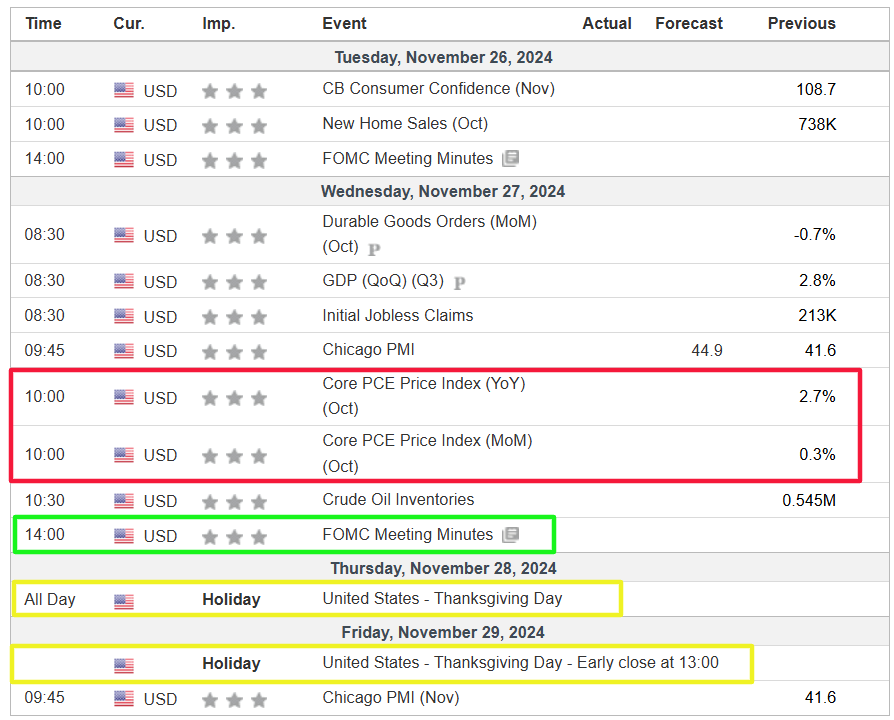

Con la festa del Ringraziamento alle porte, Wall Street avrà una settimana di contrattazioni ridotta. Il mercato azionario resterà chiuso giovedì, giorno del Ringraziamento, e venerdì chiuderà anticipatamente alle 13:00 ET.

Tuttavia, nei giorni precedenti ci sarà un’ampia serie di dati economici, mentre gli investitori continueranno a valutare i piani della Fed per i prossimi mesi.

Fonte: Investing.com

Il dato più importante del calendario economico sarà l’indice dei prezzi delle spese per consumi personali (PCE), la misura dell’inflazione preferita dalla Fed.

Il dato sarà accompagnato dai verbali della riunione del FOMC della Federal Reserve di novembre. Le aspettative per un taglio dei tassi a dicembre sono diminuite ultimamente, con una probabilità che si attesta ora al 54%, in netto calo rispetto all’85% di una settimana prima.

Nel frattempo, l’ultima grande settimana della stagione degli utili vede i report di diversi rivenditori al dettaglio come Best Buy (NYSE:BBY), Macy’s (NYSE:M), Nordstrom (NYSE:JWN), Burlington Stores (NYSE:BURL), Kohl’s (NYSE:KSS), Dick’s Sporting Goods (NYSE:DKS) e Abercrombie & Fitch (NYSE:ANF). Altre aziende degne di nota sono CrowdStrike (NASDAQ:CRWD), Dell Technologies (NYSE:DELL), HP (NYSE:HPQ), Zoom Video (NASDAQ:ZM), Workday (NASDAQ:WDAY) e Autodesk (NASDAQ:ADSK).

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che potrebbe essere richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana a venire, da lunedì 25 a venerdì 29 novembre.

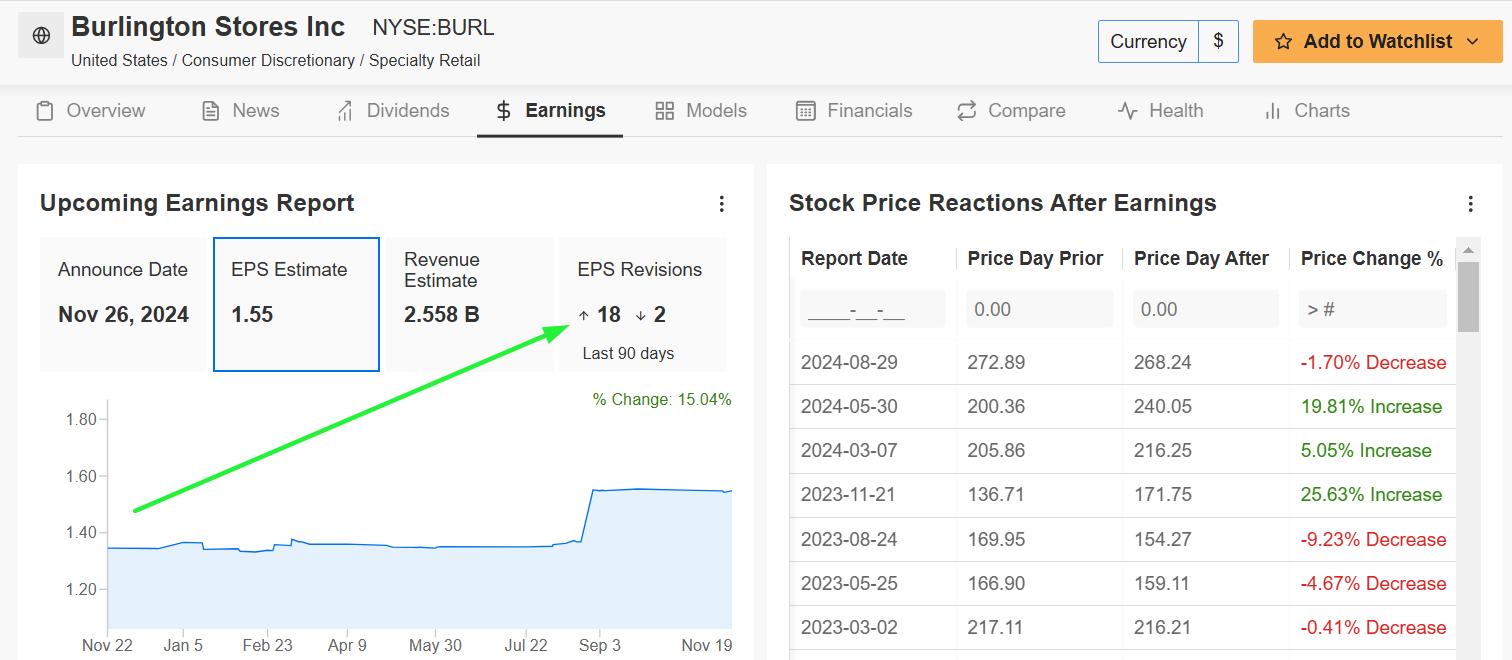

Azioni da comprare: Burlington Stores

Burlington Stores si distingue come top buy questa settimana, in quanto la relazione sugli utili del terzo trimestre del rivenditore di grandi magazzini off-price probabilmente batterà le stime grazie alle tendenze favorevoli della domanda dei consumatori e al miglioramento delle prospettive fondamentali.

Burlington, il terzo rivenditore off-price degli Stati Uniti dopo TJX Companies (NYSE:TJX) e Ross Stores (NASDAQ:ROST), presenterà i risultati del terzo trimestre martedì alle 6:45 AM ET.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni BURL in seguito alla pubblicazione dei risultati, secondo il mercato delle opzioni, con un possibile movimento implicito dell’8,4% in entrambe le direzioni.

Fonte: InvestingPro

L’ottimismo che circonda la performance di Burlington è sottolineato da 18 revisioni al rialzo dei profitti negli ultimi tre mesi, rispetto a due sole revisioni al ribasso. Ciò riflette la crescente fiducia nella capacità dell’azienda di superare le sfide macroeconomiche, aiutata da una solida strategia di supply chain e la crescita delle scorte.

Gli analisti si aspettano numeri forti, con un utile rettificato previsto in aumento del 58% rispetto all’anno precedente, a 1,55 dollari per azione, e un fatturato in crescita del 12% a 2,55 miliardi di dollari.

Burlington si è saldamente posizionato come leader nel settore della vendita al dettaglio off-price, facendo leva sulla sua capacità di offrire prodotti di valore agli acquirenti attenti al prezzo. Poiché il retailer continua ad attrarre consumatori attenti al budget, rimane un investimento interessante in vista della critica stagione dello shopping natalizio.

Il titolo BURL ha chiuso la seduta di venerdì a un nuovo massimo delle 52 settimane di 286,17 dollari, il livello più alto dal gennaio 2022. Ai livelli attuali, Burlington ha una capitalizzazione di mercato di 18 miliardi di dollari.

Dall’inizio dell’anno, il titolo BURL ha registrato un’impennata del 47,2%, che riflette la sua capacità di affrontare il difficile contesto del commercio al dettaglio.

Fonte: Investing.com

Vale la pena ricordare che il modello quantitativo AI di InvestingPro assegna a Burlington un solido “punteggio di salute finanziaria” di 2,7 su 5,0, sostenuto da una forte crescita degli utili, da un modello aziendale agile e da un prezzo delle azioni in aumento.

Non perderti l’occasione di consultare InvestingPro per essere sempre aggiornato sull’andamento del mercato e sulle sue implicazioni per il trading. Abbonati ora a InvestingPro con uno sconto esclusivo e posiziona il tuo portafoglio un passo avanti a tutti gli altri.

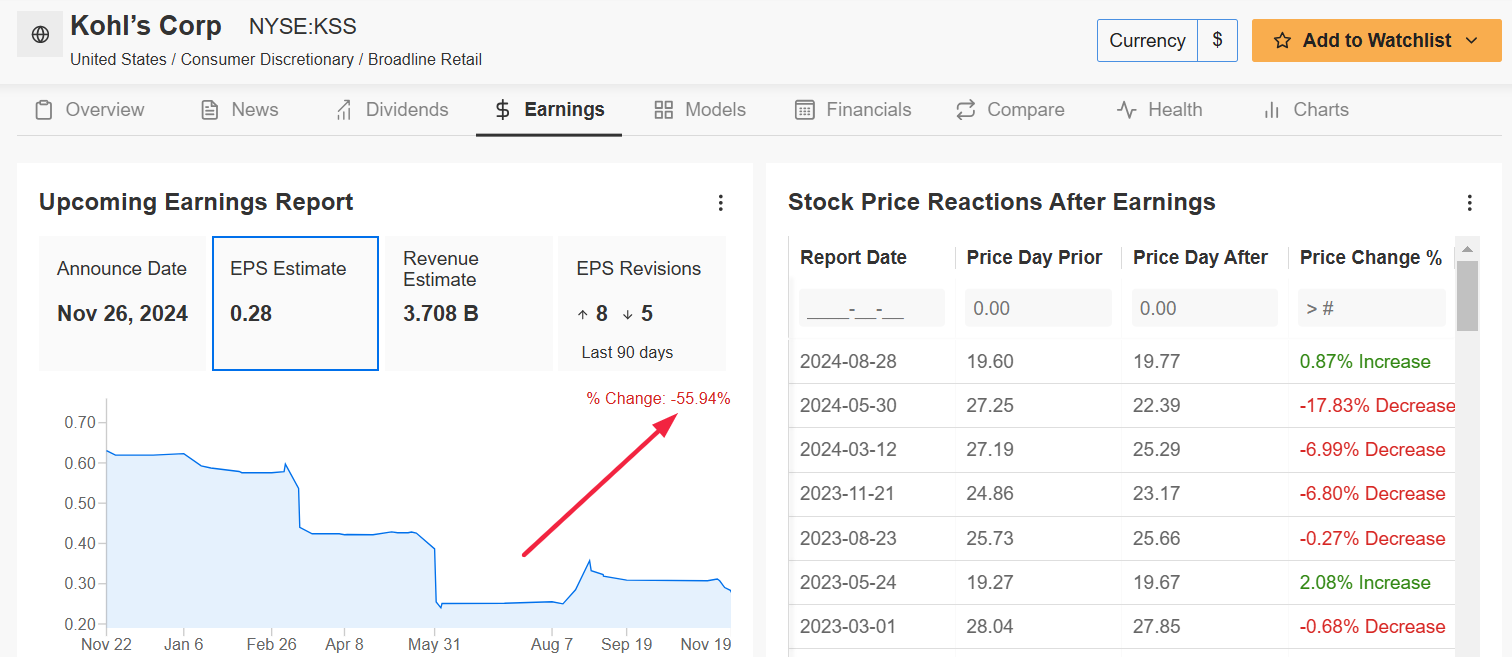

Azioni da vendere: Kohl’s

Kohl’s, d’altro canto, è alle prese con un ambiente di vendita al dettaglio più difficile, in quanto lotta contro le inefficienze operative e la scarsa domanda dei consumatori. La forte dipendenza della catena di grandi magazzini dagli sconti ha eroso la redditività, mentre la debolezza della domanda di articoli discrezionali sottolinea le sfide più ampie.

Kohl’s, che gestisce oltre 1.100 negozi in tutti gli Stati Uniti, pubblicherà la relazione sugli utili del terzo trimestre prima della campanella di apertura di martedì alle 7:00 AM ET.

Secondo il mercato delle opzioni, gli operatori prevedono un’oscillazione del 12,7% in entrambe le direzioni per il titolo KSS dopo la pubblicazione.

Fonte: InvestingPro

Wall Street prevede un utile di 0,28 dollari per azione, con un netto calo del 47,2% rispetto all’utile per azione di 0,53 dollari dell’anno precedente. Il fatturato è previsto in calo del 3,6% a 3,70 miliardi di dollari.

Nonostante gli sforzi per rinnovare l’offerta di prodotti in categorie come l’arredamento, i regali e gli articoli per animali, Kohl’s ha faticato a compensare l’aumento dei costi e la contrazione dei margini.

Alla luce di queste sfide, l’amministratore delegato Tom Kingsbury, precedentemente alla guida di Burlington, potrebbe adottare un tono cauto sulle prospettive per la cruciale stagione delle feste, smorzando ulteriormente il sentiment.

Il titolo KSS ha chiuso venerdì a 17,03 dollari dopo essere sceso a 16,12 dollari il giorno prima, il prezzo di chiusura più basso dal marzo 2020. Alla valutazione attuale, il grande magazzino con sede nel Wisconsin ha un valore di mercato di 1,9 miliardi di dollari.

Fonte: Investing.com

Le azioni sono crollate del 40,6% dall’inizio dell’anno, riflettendo le crescenti preoccupazioni degli investitori sulle prospettive a lungo termine di Kohl’s, che fatica ad adattarsi all’evoluzione del panorama della vendita al dettaglio.

Va notato che Kohl’s ha attualmente un “Financial Health Score” di InvestingPro inferiore alla media, pari a 2,1 su 5,0, a causa dell’accelerazione delle preoccupazioni per l’indebolimento dei margini di profitto e la crescita discontinua delle vendite.

Che tu sia investitore alle prime armi o un trader navigato, sfruttando InvestingPro potrai scoprire un mondo di opportunità di investimento, riducendo al minimo i rischi in un contesto di mercato difficile.

Abbonati ora e sblocca l’accesso a diverse funzionalità di mercato, tra cui:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProTips: approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.