- La riunione della Fed a Jackson Hole, il discorso di Powell, gli utili dei rivenditori al dettaglio in primo piano.

- Palo Alto Networks è da comprare con utili ottimistici e una guidance in arrivo.

- Lowe’s è da vendere in caso di crescita debole degli utili e di prospettive previste.

- Cercate altre idee di trading? Provate InvestingPro per meno di 8 dollari al mese.

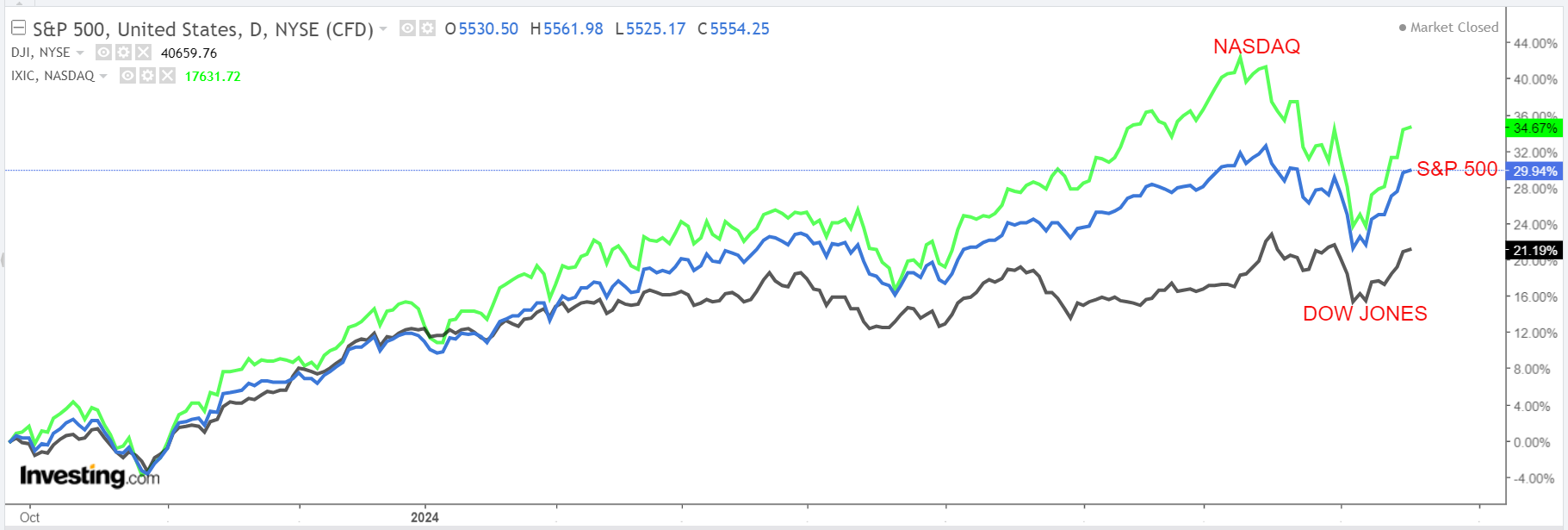

Le azioni di Wall Street hanno chiuso in rialzo venerdì, concludendo la migliore settimana del 2024, dopo che i dati economici statunitensi incoraggianti hanno contribuito a placare i timori di una recessione.

Fonte: Investing.com

Il benchmark S&P 500 è balzato del 3,9%, la sua migliore settimana dal novembre 2023. L’indice tecnologico Nasdaq Composite ha guadagnato il 5,2%, mentre il blue-chip Dow Jones Industrial Average ha guadagnato il 2,9%.

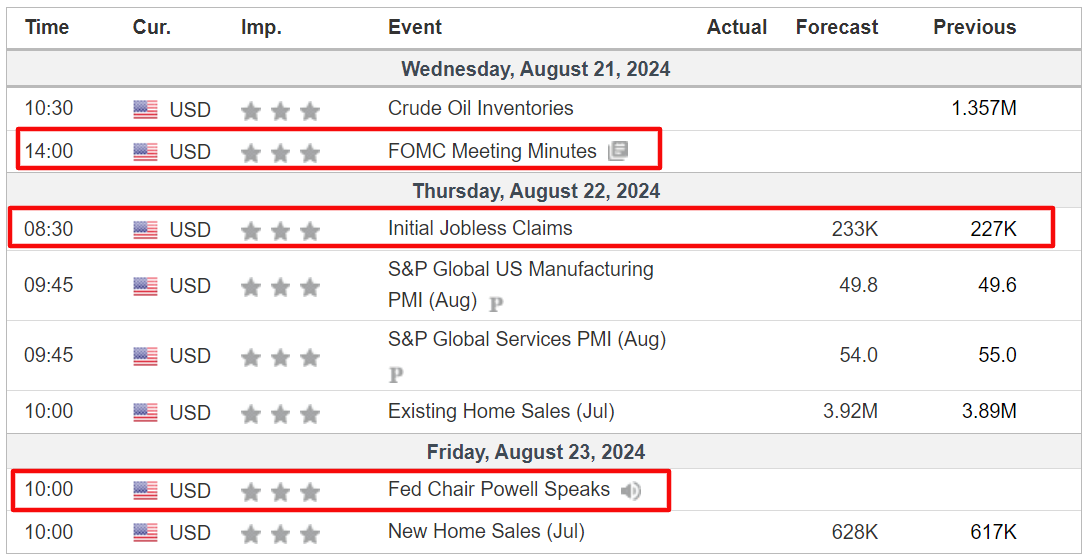

La prossima settimana si prevede un’altra settimana ricca di eventi, poiché l’attenzione si rivolgerà al Simposio annuale di politica economica della Fed, che si terrà a Jackson Hole, nel Wyoming, a partire da giovedì.

Gli investitori esamineranno il discorso del presidente della Fed Jerome Powell, in programma venerdì, alla ricerca di indizi sulle prospettive dei tassi di interesse. Nella mattinata di domenica, gli investitori prevedono un 75% di possibilità che la Fed tagli i tassi di 25 punti base nella riunione di settembre, e il 25% di un taglio più consistente di 50 punti base.

Fonte: Investing.com

Sul fronte degli utili, è attesa solo una manciata di risultati societari prima della chiusura del secondo trimestre, tra cui una serie di rivenditori al dettaglio come Target (NYSE:TGT), TJX Companies (NYSE:TJX), Lowe’s (NYSE:LOW) e Macy’s (NYSE:M). Nel settore tecnologico, invece, sono attesi gli utili di Palo Alto Networks (NASDAQ:PANW), Snowflake (NYSE:SNOW), Workday (NASDAQ:WDAY) e Baidu (NASDAQ:BIDU).

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che potrebbe essere richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 19 a venerdì 23 agosto.

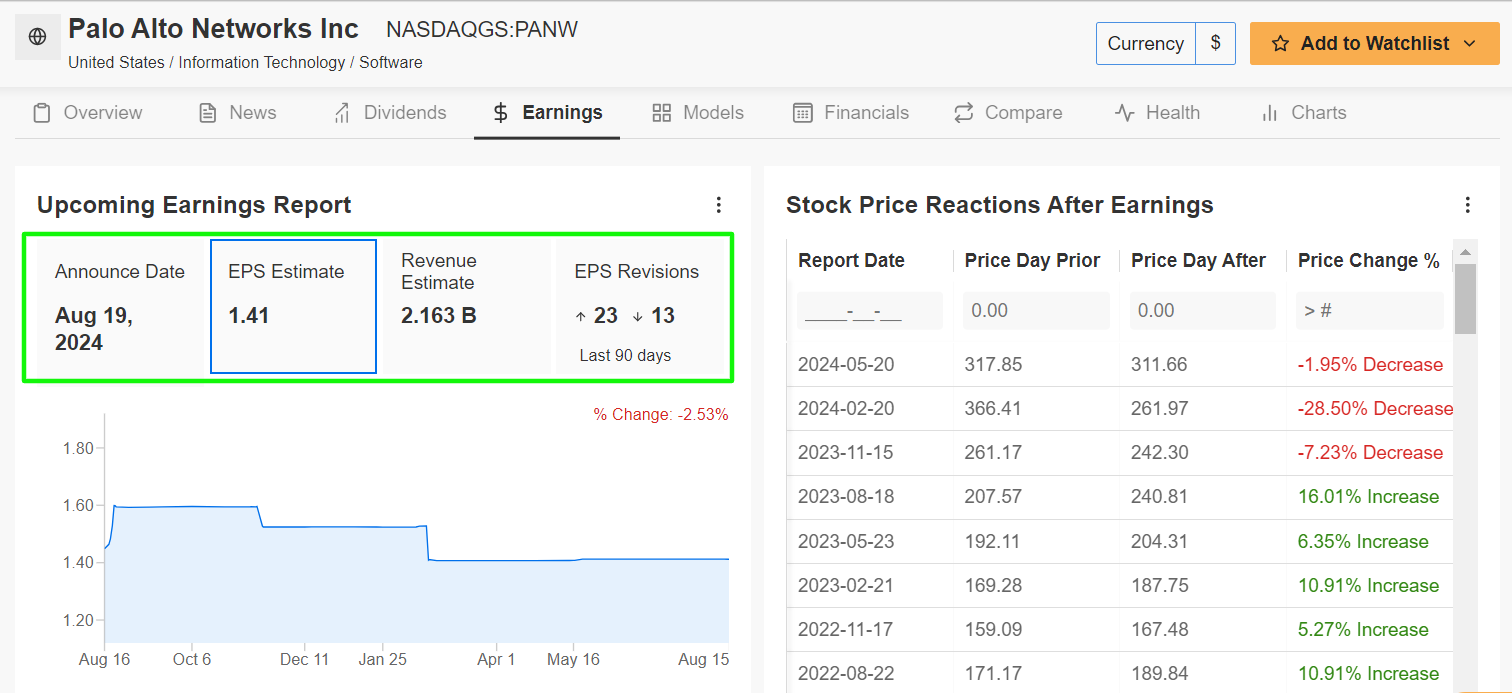

Da comprare: Palo Alto Networks

Ritengo che Palo Alto Networks sia pronta a guadagnare in modo significativo questa settimana, in quanto il leader della cybersicurezza probabilmente riporterà un altro trimestre di crescita positiva sia a livello di top che di bottom-line e fornirà una solida prospettiva grazie alla robusta domanda per i suoi vari servizi di sicurezza erogati in cloud.

La società con sede a Santa Clara, in California, dovrebbe presentare l’aggiornamento sugli utili del quarto trimestre fiscale dopo la chiusura del mercato statunitense, lunedì alle 16.05 ET.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni PANW a seguito della pubblicazione, secondo il mercato delle opzioni, con un possibile movimento implicito di circa il 9,6% in entrambe le direzioni.

Fonte: InvestingPro

Gli analisti si aspettano che lo specialista della cybersicurezza riporti un utile di 1,41 dollari per azione, segnando un calo del 2% rispetto all’anno precedente. Nel frattempo, il fatturato dovrebbe aumentare dell’8% a 2,16 miliardi di dollari, dato che le minacce alla sicurezza informatica continuano ad evolversi e le aziende danno priorità alla sicurezza digitale.

Palo Alto Networks ha sempre beneficiato della crescente domanda delle sue offerte di sicurezza basate sul cloud, in un contesto di aumento degli attacchi informatici in tutto il mondo. Questa tendenza ha fatto crescere la fiducia di analisti e investitori.

Negli ultimi 90 giorni, Palo Alto Networks ha visto 23 revisioni al rialzo delle stime sugli utili per azione (EPS), secondo InvestingPro, segnalando un forte ottimismo sulle prospettive dell’azienda.

Ma, come di solito accade, si tratta più di indicazioni che di risultati. Tenendo conto di ciò, credo che l’amministratore delegato di Palo Alto Networks Nikesh Arora fornirà prospettive ottimistiche per l’anno fiscale 2025, in quanto l’azienda continua a beneficiare di solide prospettive di crescita nel settore della sicurezza informatica.

Il titolo PANW ha chiuso la seduta di venerdì a 334,11 dollari, circa il 12% in meno rispetto al massimo storico di 380,84 dollari raggiunto il 9 febbraio. Ai livelli attuali, Palo Alto Networks ha una valutazione di mercato di 108,2 miliardi di dollari. Le azioni sono in rialzo del 13,3% dall’inizio dell’anno.

Fonte: Investing.com

Vale la pena notare che i modelli AI di InvestingPro assegnano a Palo Alto Networks un punteggio di salute finanziaria quasi perfetto, pari a 4,0 su 5,0, evidenziando la sua solida redditività e la promettente traiettoria di crescita.

Non perdete l’occasione di consultare InvestingPro per rimanere in sintonia con l’andamento del mercato e con le sue implicazioni per il vostro trading. Abbonatevi ora a InvestingPro con il 50% di sconto e posizionate il vostro portafoglio un passo avanti a tutti gli altri !

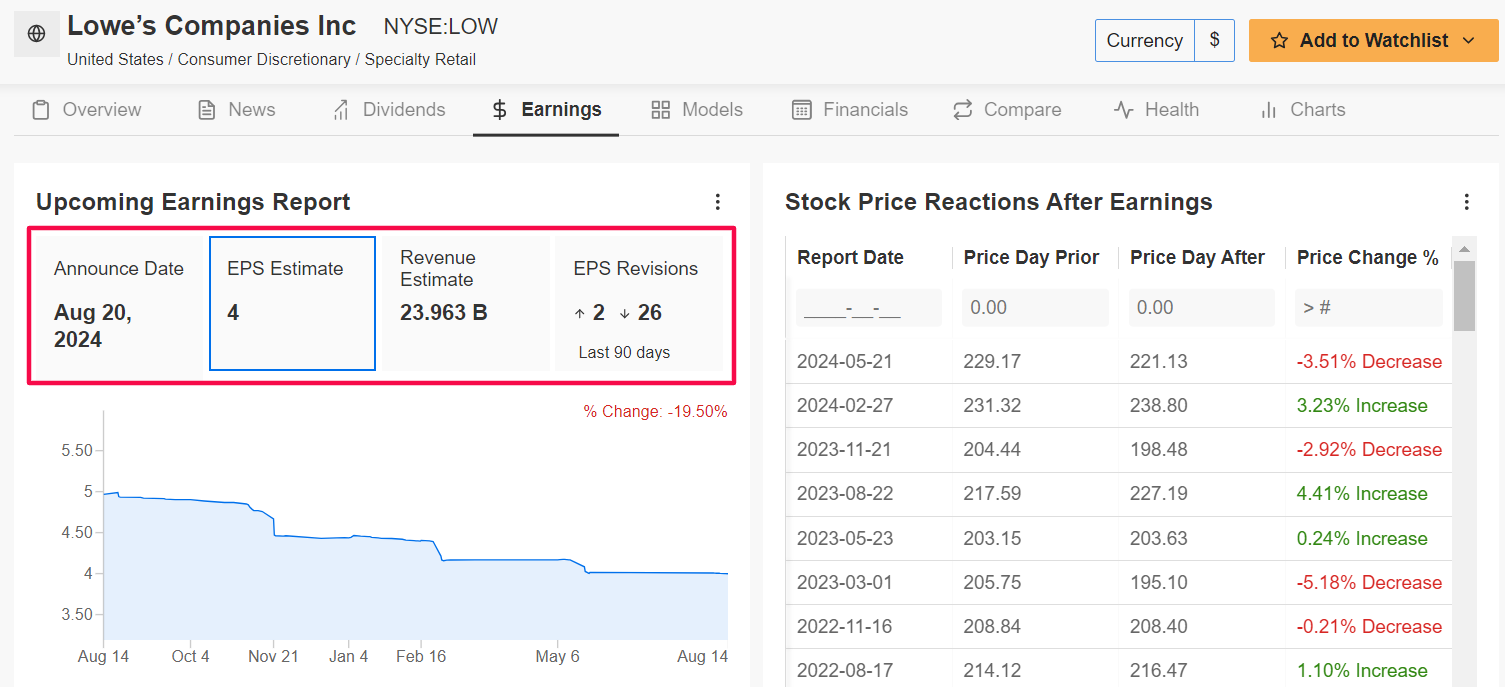

Da vendere: Lowe’s

D’altro canto, Lowe’s, il rivenditore di articoli per la casa, presenta prospettive meno favorevoli. La società pubblicherà il suo aggiornamento sul secondo trimestre prima dell’apertura del mercato statunitense martedì alle 6:00AM ET e le aspettative non sono promettenti.

Lowe’s ha lottato contro l’indebolimento della domanda dei consumatori e contro l’incertezza delle prospettive fondamentali. Gli utili del rivenditore sono diminuiti in ognuno degli ultimi quattro trimestri, mentre le vendite sono diminuite negli ultimi cinque trimestri. I consumatori spendono meno per i progetti di bricolage e sono sempre più restii a investire in grandi progetti di miglioramento della casa.

Secondo il mercato delle opzioni, gli operatori stanno valutando un’oscillazione di circa il 5% in entrambe le direzioni per il titolo LOW a seguito dei dati.

Fonte: InvestingPro

Wall Street ritiene che l’azienda di Mooresville, nella Carolina del Nord, guadagnerà 4,00 dollari per azione nel trimestre di luglio, con un calo del 12,3% rispetto all’EPS di 4,56 dollari del periodo precedente, a causa dell’aumento dei costi e del calo dei margini operativi. Nel frattempo, si prevede che il fatturato scenderà del 4,2% su base annua a 23,96 miliardi di dollari.

InvestingPro riporta che 26 analisti su 28 hanno tagliato le stime di EPS e vendite di Lowe’s prima della pubblicazione degli utili, evidenziando ulteriormente il sentimento ribassista che circonda il titolo.

In prospettiva, ritengo che i dirigenti di Lowe’s forniranno prospettive deludenti per il trimestre in corso e adotteranno un tono cauto a causa di diversi venti contrari a breve termine, tra cui il calo della spesa discrezionale per articoli come griglie da esterno e set da giardino.

A differenza del concorrente Home Depot (NYSE:HD), che ricava una parte significativa delle sue entrate da appaltatori e costruttori professionisti, Lowe’s si affida maggiormente ai clienti del fai-da-te. Questa dipendenza ha reso l’azienda più vulnerabile ai cambiamenti nel comportamento dei consumatori, soprattutto nell’attuale clima economico.

Il titolo LOW ha chiuso venerdì a 241,15 dollari, con una capitalizzazione di mercato di 137,4 miliardi di dollari. Le azioni sono scese di quasi l’8% da quando hanno raggiunto un picco di 262,49 dollari il 22 marzo.

Fonte: Investing.com

Va notato che InvestingPro dipinge un quadro negativo delle azioni Lowe’s, citando le preoccupazioni per il calo degli utili e le prospettive di crescita delle vendite.

Quest’estate, approfittate di sconti esclusivi sugli abbonamenti a InvestingPro, compresi i piani annuali a meno di 8 dollari al mese!

Sia che siate investitori alle prime armi o trader esperti, l’utilizzo di InvestingPro può aprire un mondo di opportunità di investimento riducendo al minimo i rischi in un contesto di mercato difficile.

Abbonatevi qui e sbloccate l’accesso a:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProTips: approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.