China Evergrande (HK:3333) non sarà Lehman Brothers. Ma Lau ha deciso di sbarazzarsi di gran parte delle sue azioni (riducendo del 41% la sua quota).

La più grande società immobiliare e il più grande mutuario (1.300 progetti in più di 280 città in Cina), all'interno del più grande settore economico e nella più grande economia globale, è sull'orlo della banca rotta (con obbligazioni che vanno sempre più al ribasso).

Anche altre società cinesi potrebbero ritrovarsi in una situazione sgradevole, sotto ogni punto di vista.

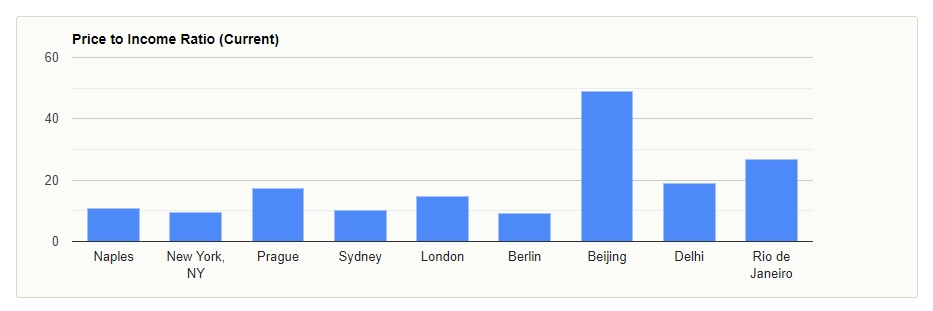

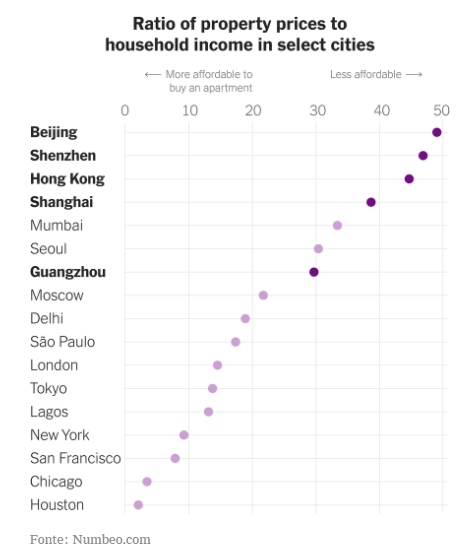

Se consideriamo il prezzo medio delle case cinesi (la proprietà cinese, fino a quest'anno, era in piena espansione e le famiglie erano propense agli investimenti verso attività reali), rispetto ai redditi medi nelle altre città negli ultimi anni, è molto elevato nonostante il governo abbia adottato delle misure per limitare le vendite e i prestiti per la casa in alcuni periodi. Questo fino alla caduta dei prezzi degli immobili nelle città più piccole e una serie di "misure" governative volte a reprimere l'eccessivo indebitamento nel settore immobiliare (stabilendo tre “linee rosse” per regolamentare l’accesso a nuovo credito sulla base dell’indebitamento complessivo e della solvibilità a breve termine).

Alcuni temono che il tracollo della società cinese possa innescare una "crisi globale", nello stesso modo in cui fece il mercato immobiliare statunitense nel 2008, dando origine alla "Recessione". Lehman aveva nel suo ultimo bilancio più di 600 miliardi di dollari di passività (aveva decine di miliardi di dollari di derivati, i cosidetti credit-default swaps con cui erano impacchettati i mutui subprime) detenute in tutto il mondo mentre per Evergrande dei 300 miliardi di dollari di debito solo 20 sarebbero detenuti all’estero.

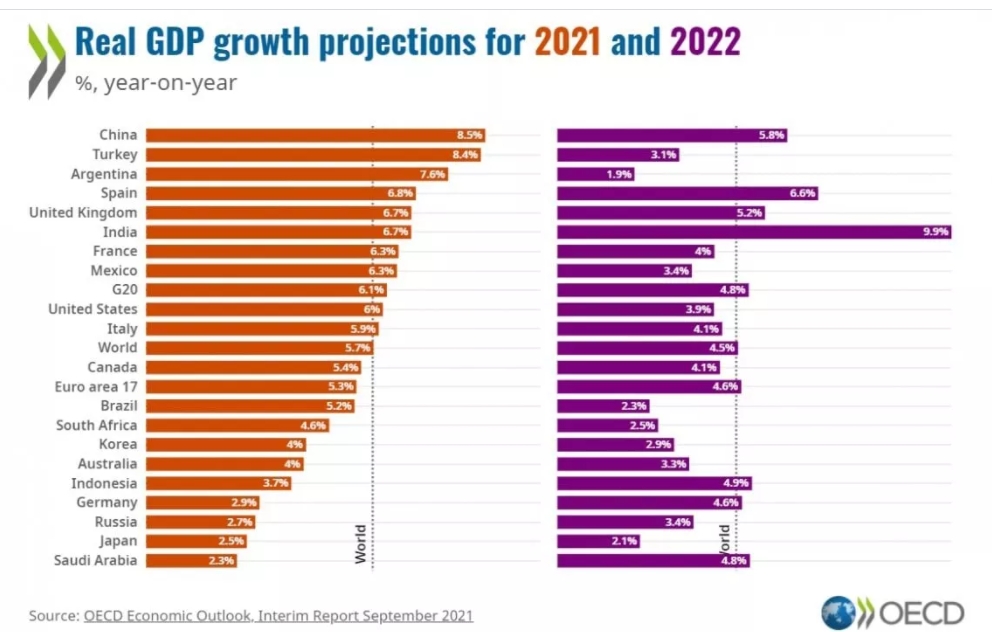

L'economic Outlook dell'OECD mostra i prodotti interni lordi reali, proiettati per il 2022, e la Cina sarà in "contrazione" ma non sarà sola. Fitch Ratings ha ridotto le previsioni di crescita economica 2021 per la Cina all’8,1% dall’8,4%, a causa del rallentamento del settore immobiliare sulla domanda interna, e Bank of America (NYSE:BAC) ha abbassato il tasso di crescita del Pil per quest’anno di 0,3% arrivando all’8% anche per le politiche di decarbonizzazione che stanno portando al taglio della produzione di materie prime (si stima che il settore immobiliare contribuisca al 20% del Pil attraverso la proprietà e la catena di approvvigionamento della costruzione di case).

Un default di 300 miliardi di dollari potrebbe essere coperto con 500 miliardi di dollari di nuova emisione di yuan. Dopo la mossa di iniettare liquidità il 22

settembre, la Banca Centrale ha messo in circolazione oltre ai 14 miliardi, altri 110 miliardi di yuan (17 miliardi di dollari) attraverso operazioni reverse repo

(contratti pronti contro termine attraverso cui la Banca assorbe liquidità cedendo dei titoli detenuti nel proprio portafoglio e impegnandosi al riacquisto a una data futura e a un prezzo prestabilito degli stessi, comprensivo di un tasso di remunerazione) e infine altri 70 miliardi di dollari per aumentare la liquidità entro la fine del trimestre.

Inizialmente sembrava fosse in grado di raggiungere un accordo con gli obbligazionisti per il pagamento della cedola del 23 settembre, ma non è stato così perchè hanno un pagamento di interessi di 84 milioni di dollari (il default viene dichiarato dopo 30 giorni dal mancato pagamento). Non è tutto, la società solo nei prossimi mesi deve 670 milioni di dollari di interessi (inclusi gli 84 milioni di interessi sul debito offshore). Il titolo è scambiato con un ribasso del 90% dai massimi storici e il valore più basso dal 2011 ma c'è da considerare che l'80% dei prestiti in Cina è fatto dalle banche e di conseguenza ci sarà "ad un certo punto" un salvataggio (a meno che nn si crede che si tratti di un “too big to fail”) anche perchè negli ultimi decenni il "dragone" ha spinto "senza freni" il settore immobiliare assicurando una “bolla speculativa garantita” cioè dava alle società la possibilità di indebitarsi senza un reale limite, protetti dal sistema bancario controllato dallo stesso Stato, per poi di ripagare con la vendita degli appartamenti.

La stessa PBOC (Banca Popolare Cinese), vista la situazione, ha avviato un riforma dell'Emergency Liquidity Assistance (ELA) cioè la possibilità di richiedere prestiti attraverso internet e ha invitato le banche ad utilizzare i 45 miliardi di dollari (re-landing) destinati alle imprese per evitare un credit crunch (restrizione o rifiuto dell’offerta di credito da parte degli intermediari finanziari nei confronti della clientela).

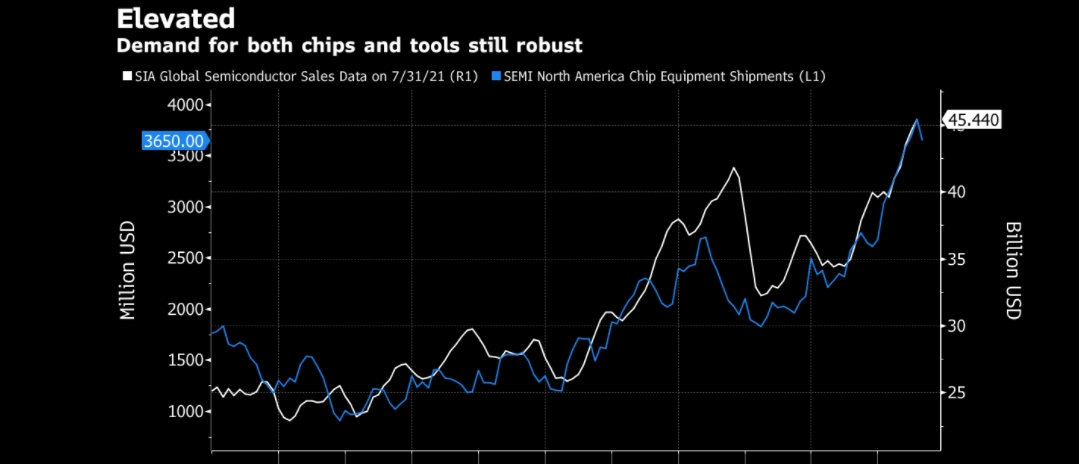

Un'altra parte dell'azienda ad aver sofferto questa situazione (oltre ai tanti fornitori ovviamente ai quali sono stati offerti appartamenti), come reazione a catena, è quella dell’auto elettrica Evergrande NEV (New Energy Vehicle), l'azienda pare abbia bloccato le future forniture di materiali e apparecchiature (confermando che la crisi dei semiconduttori ancora dev'essere superata). Ma una speranza c'è. il boom di quest'anno nella domanda globale di semiconduttori che ha sostenuto l'export asiatico ha ancora margine.

Gli ultimi dati mostrano che i produttori stanno reggendo nelle vendite mondiali di chip e delle attrezzature necessarie per produrli, ma la carenza di chip ha portato come conseguenza ad un rialzo dei prezzi complessivi poiché la domanda supera l'offerta. Le prospettive per il prossimo anno indicano un mercato ancora in difficoltà.

Attenzione al rame, insieme ad alluminio e ferro, i cui prezzi sono scesi ai minimi di un mese. Questo è come conseguenza al fatto che venga utilizzato nelle costruzioni e quindi tutto il comparto ha subito una battuta d'arresto proprio in concomitanza con la crescita dei timori sulla situazione di Evergrande. Ma non solo, è estremamente manipolato dalla stessa Cina (torna sulla media 200 periodi) che vuole abbassare l'inflazione, e secondo l'ultimo report mensile dell'International Copper Study Group, il mercato mondiale del rame raffinato ha mostrato un deficit di 90.000 tonnellate a giugno, rispetto a un surplus di 4.000 tonnellate nel mese precedente.

I mercati hanno chiuso la scorsa settimana "limitando" i danni nonostante "l'alta" volatilità dopo svariati mesi e i settori più tonici, nonostante il momento, sono quelli finanziari ed energetici.

In definitiva, i "debiti" ancora non pagati agli obbligazionisti "esteri" (mentre agli obbligazionisti locali sono stati "pagati") non penso causeranno lo scoppio

della "bolla" tanto temuta, Evergrande non sarà "Lehman 2.0" (questo non vuol dire che sarà indolore per i cittadini che sono esposti al real estate) perchè ha beni tangibili come edifici e terreni mentre Lehman Brothers giocava (senza rendersene conto) alla "roulette" con CDO di mutui subprime e credit default swap. Facendo attenzione ad altri pull-back, un eventuale recessione "cinese" potrebbe rappresentare un'opportunità di investimento ? Ricordate che gli investitori (almeno per quanto riguarda l'altra parte del Pacifico) "credono" ad una crescita economica e nel caso in cui "vendessero" le obbligazioni andando verso l'azionario, come è avvenuto lo scroso fine settimana in cui gli indici hanno recuperato parte dei ribassi, i volumi al rialzo si prospettano altissimi e magari ci sarà il rally che caratterizza questi mesi (statisticamente gli ultimi tre mesi sono i migliori per l'azionario).

"Quest'articolo è stato scritto a titolo esclusivamente informativo e l'analisi tecnica dei grafici è un punto di vista personale; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Una bolla gestita male, ecco perché Evergrande potrebbe diventare nuovo cigno nero

Pubblicato 27.09.2021, 09:04

Una bolla gestita male, ecco perché Evergrande potrebbe diventare nuovo cigno nero

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.