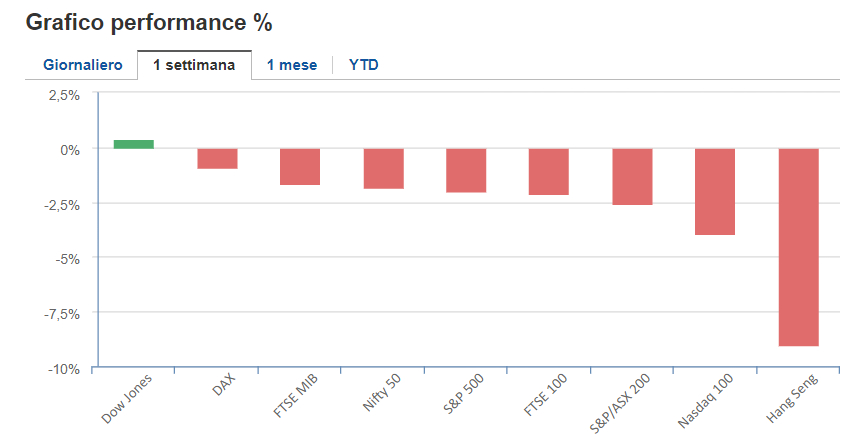

I maggiori indici sono in procinto di chiudere la settimana in rosso?

Ieri è uscito il dato più importante degli ultimi mesi, l'indice generale dei prezzi al consumo USA ha registrato da una parte un aumento meno pronunciato rispetto ad agosto (8,2%), ma il dato core, che esclude alimentari ed energia, ha toccato i massimi in 40 anni (6,6%). Questo dopo che il Fondo Monetario Internazionale ha rivisto al ribasso le sue previsioni per l'economia globale, del 3,2% per quest'anno e al 2.7% per l'anno prossimo. Inoltre l'inflazione globale dovrebbe aumentare dal 4.7% nel 2021 all'8.8% quest'anno, e iniziare a scendere al 6.5% nel 2023 e al 4.1% nel 2024.

Non c'è nulla attualmente che ci dica che il peggio sia passato, che una tendenza rialzista sia in arrivo (e non possiamo saperlo). La maggior parte degli indici viene scambiato al di sotto delle medie mobili in calo a 50 e 200 giorni e dei livelli di supporto psicologici. Per gli investitori che cercano di mantenere l'esposizione sull'azionario, la strategia migliore è quella di rimane "positivi" (l'ottimismo è il sale della via?). Non è semplice.

Non c'è dubbio che quando si hanno performance positive, come negli ultimi anni, non si pensi minimamente a queste situazioni. Ciò porta, sfortunatamente, alla troppa "enfasi" sulle performance passate senza dare peso al contesto in cui ci troviamo da mesi e in cui il mercato sta andando. "andrà tutto bene" o "tanto poi recupero" vale ancora?

Oggi ci saranno i dati sulle vendite al dettaglio negli USA e il report settimanale Commitments of Traders (COT).

S&P 500

Questa settimana stiamo assistendo ad un rialzo di circa il 2% che ha portato l'indice a ritestare i massimi di agosto 2020 (post crollo Covid), segnando un nuovo minimo, e successivamente riportarsi sopra i 3600 punti (come ipotizzato in caso di ribassi nell'analisi del 7 Ottobre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è stabile e a livelli neutrali dopo un mese e mezzo (da fine agosto) ed è in convergenza con l'RSI che descrive "correttamente" la situazione attuale, tornando prima in zona ipervenduto e successivamente al livello 48 (neutral-rialzista). Inoltre il VIX (CBOE Volatility Index) che nell'ultimo mese è rimasto "costantemente" tra i 26 e i 30 punti, livello in cui le azioni tendono ad essere "volatili", questa settimana sta continuando a fluttuare in area 33 punti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Las Vegas Sands Corp (NYSE:LVS) -17%

- Arista Networks (NYSE:ANET) -14.7%

- Campbell Soup Company (NYSE:CPB) +8.1%

- Altria Group (NYSE:MO) +6.7%

L'S&P 500 questa settimana ha registrato nuovi minimi, mentre dopo ha recuperato "velocemente" i livelli di giugno, a 3666 punti. Nei prossimi giorni sarà importante monitorare la situazione, dopo la forte volatilità delle ultime ore, per la "conferma" di ulteriori ribassi vista la convergenza tra gli indicatori usati. E' bene visionare eventuali movimenti al ribasso, il livello attuale potrebbe fungere da resistenza spingerlo l'indice nuovamente in area 3500 punti, avvicinandosi di più ai massimi di febbraio 2020 (prima della pandemia).

Ma attenzione, con l'RSI al rialzo, in caso di bassa volatilità e nel caso usasse come supporto i 3673 potrebbe ritestare i 3744 fino al prezzo psicologico dei 3800 punti.

Livelli importanti da monitorare:

- 3800 (resistenza)

- 3666 (supporto)

NASDAQ

Questa settimana stiamo assistendo ad una chiusura in negativa di circa il 4% registrando prima un nuovo minimo e successivamente portandosi sui livelli di giugno, a 11150 punti. Usando come supporto i minimi di luglio 2020, a 10500 (facendo quanto ipotizzato nell'analsi del 7 Ottobre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è stabile a livelli leggermente negativi (da 2 mesi) ed è in convergenza con l'RSI che descrive "correttamente" il rialzo delle scorse ore raggiungendo la posizione neutral-rialzista (valore 39) dopo aver toccato il livello ipervenduto. Inoltre il CBOE NASDAQ 100 Volatility (VXN) che nell'ultimo mese è tornato "costantemente" sopra i 33 punti, aumentando in questo modo la volatilità persistente, questa settimana ha continuato a mantenere livelli di "stress" alti in area 39 punti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Zscaler Inc (NASDAQ:ZS) -20.6%

- Marvell Technology (NASDAQ:MRVL) -18.4%

- Amgen (NASDAQ:AMGN) +8.9%

- Moderna (NASDAQ:MRNA) +7.6%

Il NASDAQ ho toccato nuovi minimi e sta andando verso i livelli del 2020, mettendo in "discussione" i minimi di giugno. La prossima settimana sarà importante monitorare la situazione, per una conferma dello "status" negativo dopo il rimbalzo sul supporto a 10500, vista la convergenza tra gli indicatori usati che stanno cambiando tendenza mentre il mercato sta spingendo l'indice al ribasso oltre gli 11000 punti, sui massimi di febbraio 2020. Nel caso in cui ciò accadesse un livello importante lo potremmo trovare prima a 10950 e dopo a 10500 punti, com'è successo ieri.

Ma è bene visionare i movimenti perchè in caso di bassa volatilità, con l'RSI al rialzo e nel caso usasse come supporto gli 11000, potrebbe ritestare prima il livello psicologico a 11300 e dopo gli 11500 punti, cioè vicino alla trend line (linea viola) ribassista creatasi dal massimo di agosto.

Livelli importanti da monitorare:

- 11300 (resistenza)

- 10950 (supporto)

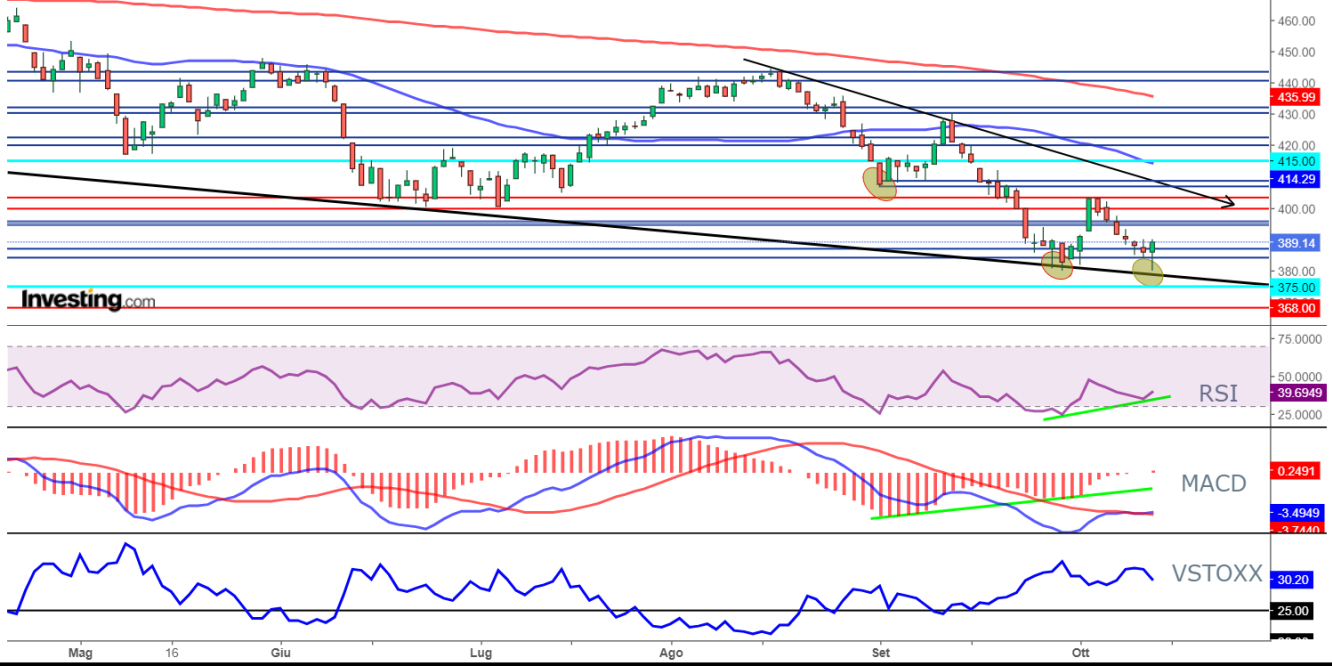

STOXX 600

Questa settimana stiamo assistendo ad una chiusura vicino alla parità che ha portato l'indice prima a ritestare i livelli vicino alla trend line ribassista (linea nera) a 380, che corrispondono anche ai massimi di marzo 2020, dopo a recuperare il livello psicologico a 389 punti (come ipotizzato nell'analisi del 7 Ottobre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è a livelli leggermente positivi dopo 2 mesi, a conferma del trend rialzista nelle ultime ore, in convergenza con l'RSI che dopo essere arrivato vicino al livello ipervenduto, è salito fino al livello 39, descrivendo "correttamente" lo stress in corso. Inoltre il STOXX 50 Volatility (VSTOXX) che nelle ultime settimane è rimasto sopra la soglia dei 28 punti con picchi di 33 punti, adesso sta fluttuando vicino ai 30.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- TAG Immobilien AG (ETR:TEGG) -30.4%

- Adler Group SA (ETR:ADJ) -20.8%

- AIB Group (LON:AIBG) +9.4%

- Gn Store Nord (CSE:GN) +9.4%

Sarà importante visionare la situazione nei prossimi giorni, l'indice dopo la forte volatilità delle ultime ore ha recuperato il livello a 389 punti, potrebbe essere diretto

nuovamente sulla trend line (linea nera) creatasi dai minimi di settembre 2021, oltre i 380 punti. A quel punto, se ci sarà la rottura, sarà fondamentale monitorare il supporto a 375, resistenza che ha accompagnato il mercato per quasi tutto il 2020.

In caso di bassa volatilità e dell'RSI al rialzo, nel caso usasse come supporto i 390, l'indice potrebbe essere diretto nuovamente sui minimi di gennaio 2021, a 395 punti, e successivamente a livello psicologico a 400.

Livelli importanti da monitorare:

- 400 (resistenza)

- 380 (supporto)

FTSE MIB

Questa settimana stiamo assistendo ad una chiusura negativa di oltre l'1.5% che ha riportato l'indice prima a ritestare i 20200 punti al limite con i minimi di settembre all'interno del triangolo discendente (linee rosse); dando modo di segnare un doppio minimo con possibili risvolti al rialzo; dopo ritornando sopra i 20750 punti (facendo quanto ipotizzato nell'analsi del 7 ottobre).

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è a livelli costantemente negativi ma minori a conferma del momento di stress e volatilità di queste ore, in convergenza con l'RSI che dopo aver toccato nei giorni scorsi il livello ipervenduto (valore 30), si trova ad un livello neutral-rialzista descrivendo "correttamente" il recupero del supporto psicologico.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Amplifon (BIT:AMPF) -11.6%

- Saipem (BIT:SPMI) -10.6%

- Banco Bpm (BIT:BAMI) +4.3%

- Pirelli (BIT:PIRC) & C +2.6%

Sarà importante monitorare l'andamento, per una conferma del trend ribassista, vista la convergenza degli indicatori usati. Dopo aver toccato più volte area 20500, minimi di luglio, e la parte bassa del triangolo discendente (linee rosse), il prezzo è proiettato al ribasso a 20000 che rappresenterebbero uno spartiacque tra il rimbalzo post Covid-19 e i livelli di maggio 2020 cioè il -35% dal massimo di gennaio 2022.

In caso di bassa volatilità, l'RSI al rialzo e nel caso usasse i 20200, confermando la formazione del doppio minimo, il prezzo potrebbe ritestare prima i 21200 punti e successivamente i 21500.

Livelli importanti da monitorare:

- 20750 (resistenza)

- 20000 (supporto)

HANG SENG

Questa settimana stiamo assistendo ad una performance molto negativa di circa il 9%, la peggiore tra i maggiori indici, che l'ha portato alla rottura delle trend line rialzista trentennale (linea rossa), a registrare nuovi minimi e lasciando dietro di sè dei GAP (facendo quanto ipotizzato nell'analsi del 7 Ottobre).

I volumi di acquisto sono in diminuzione e le vendite al ribasso, MACD (valuta il momentum) è stabile a livelli negativi in convergenza con l'RSI che descrive "correttamente" il momento ribassista, scendendo nuovamente ad un profondo livello di ipervenduto (livello 27). Ciò non avveniva da marzo, momento in cui l'indice ha registrato un forte rialzo e lasciando dietro di sè altrettanti gap al ribasso.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Country Garden Holdings Company Ltd (HK:2007) -26.9%

- Country Garden Services Holdings Co Ltd (HK:6098) -25.6%

- Longfor Properties Co Ltd (HK:0960) -22.5%

- CSPC Pharmaceutical Group Ltd (HK:1093)+1%

Anche in questo caso sarà importante monitorare la situazione, vista la convergenza tra gli indicatori usati che hanno confermato il trend al ribasso (da giugno) ma

possibili rialzi nel breve. Inoltre il retest della trend line ribassista (linea nera), la rottura della trend line storica (linea rossa) e la formazione di un ulteriore minimo a

16380 punti conferma il momento difficile dell'indice che si avvicina ai minimi decennali (2011) a 16170. Se ciò accedesse porterebbe una performance negativa del 28% dal massimo di giugno 2022 e del 48% dal massimo di febbraio 2021. Questa settimana sarà quindi necessario monitorare i movimenti al ribasso dopo la rottura dei 17000, e un possibile retest.

Nel caso di alti volumi di acquisto, l'RSI al rialzo e il supporto 17 mila reggesse potrebbe tornare a far visita in area 17250, recuperando i minimi precedenti di Ottobre.

Livelli importanti da monitorare:

- 17000 (resistenza)

- 16170 (supporto)

condividete la vostra visione (costruttiva) nei commenti!

Per approfondire le analisi usa InvestingPRO seguendo il link:

https://it.investing.com/pro/ideas

Vuoi approfondire la conoscenza dei mercati? Visita la nostra NUOVA Academy Gratuita: https://it.investing.com/academy/

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".