A cura del team Global Fixed Income, Currency and Commodities Group di J.P. Morgan Asset Management

High Yield europeo: resiliente o vulnerabile?

L’High Yield europeo sta affrontando le difficoltà derivanti dall’aumento del costo del denaro e dal peggioramento delle prospettive sugli utili. Tuttavia, la forza dei fattori tecnici e la stabilità dei rendimenti stanno favorendo la resilienza di questa classe di attivo in vista di importanti sviluppi di mercato.

Fondamentali

Sebbene il mercato primario sia molto attivo e consenta a un numero crescente di debitori con basso rating creditizio di rifinanziare le imminenti scadenze obbligazionarie, gli emittenti europei di obbligazioni High Yield devono far fronte a costi di finanziamento più elevati, nonostante i recenti tagli dei tassi. Le cedole delle obbligazioni in scadenza nei prossimi tre anni sono oggi quasi il doppio rispetto ai rendimenti dei titoli già in essere. Allo stesso tempo, dopo aver raggiunto livelli record i margini di profitto sono in calo e in alcuni settori, come quello automobilistico, sono iniziati i profit warning. Una nota positiva è che il calo degli utili parte da un livello elevato e che i bilanci in aggregato rimangono solidi. Ciò dovrebbe consentire all’attuale ciclo di allentamento monetario di produrre i suoi effetti. Questo fondamentale a sostegno del mercato High Yield europeo risulta evidente dalla revisione in atto delle prospettive degli astri nascenti e degli angeli caduti. Le aspettative originarie, per le quali nel secondo semestre del 2024 gli angeli caduti sarebbero stati più numerosi degli astri nascenti, non si sono concretizzate. Attualmente ci aspettiamo che di qui a fine anno gli astri nascenti superino gli angeli caduti. Tra le prime, gli ultimi emittenti a raggiungere un rating Investment Grade sono state società del calibro di Warner Music Group e Jaguar Land Rover.

Valutazioni quantitative

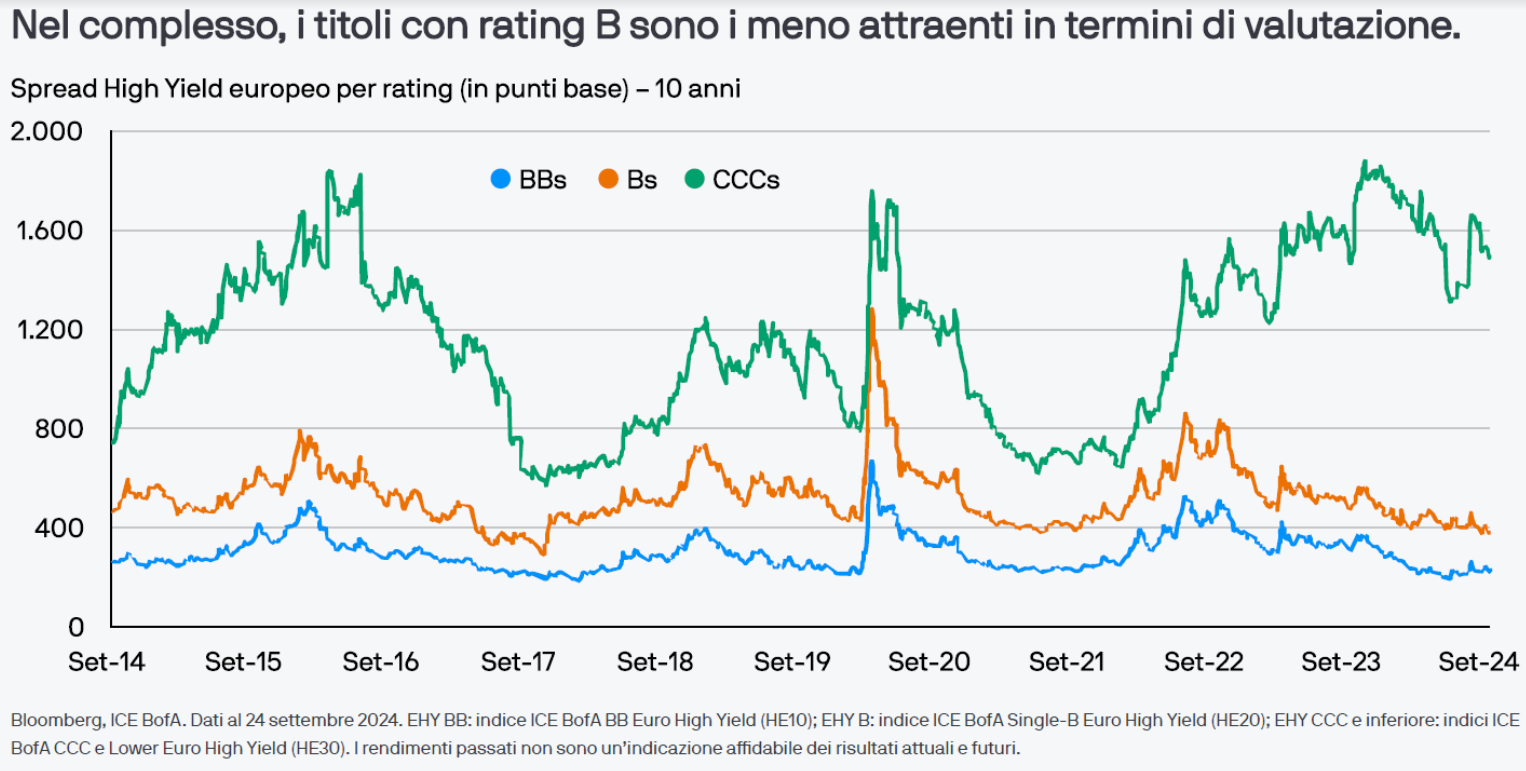

I segmenti CCC e quelli con rating inferiore del mercato High Yield europeo vengono tuttora scambiati prevalentemente a livelli distressed. Il mercato, tuttavia, è composto soprattutto da titoli con rating BB (circa il 69%). Le limitazioni in materia di qualità previste dai fondi per le obbligazioni CCC, la limitata capacità dei fondi Articolo 8 di investire in utility con rating BB e la domanda di CLO (Collateralized Loan Obligation) sono tutti fattori che contribuiscono a far crescere l’offerta di crediti con rating B, rendendo la valutazione di questi ultimi meno interessante rispetto a quella delle obbligazioni BB. A prima vista gli spread complessivi dei titoli BB potrebbero non apparire particolarmente attraenti, ma la tesi di valutazione migliora notevolmente se si tiene conto quanto sia breve la loro scadenza e se si considera il passato del mercato High Yield europeo. Inoltre, gli elevati rendimenti e i break-even continuano a ribadire l’attrattiva del mercato: essendo i rendimenti complessivi elevati, è probabile che un eventuale allargamento degli spread sia almeno in parte bilanciato da un andamento dei tassi in direzione opposta. Da ultimo, sia gli spread che i rendimenti del mercato High Yield europeo si presentano interessanti rispetto a quelli del mercato High Yield statunitense, dal momento che il mercato europeo è di qualità superiore.

Fattori tecnici

I fattori tecnici sono stati l’elemento che più di ogni altro ha contribuito alla forza del mercato High Yield europeo quest’anno. Da inizio anno gli afflussi netti verso i fondi, in un mercato in contrazione, hanno superato l’offerta netta, grazie soprattutto all’aumento dei già citati astri nascenti. Riteniamo che l’emissione primaria sia destinata a rimanere elevata in vista delle presidenziali statunitensi di novembre. Tuttavia, dubitiamo che gli investitori siano propensi a esporsi agli attivi rischiosi prima della consultazione elettorale e in previsione di un altro taglio dei tassi da parte della Federal Reserve. Pertanto, manteniamo una certa prudenza nei confronti dei fattori tecnici nel breve termine. Nel lungo termine, invece, siamo dell’avviso che la forza dei fattori tecnici continuerà, soprattutto sul versante dell’offerta, in quanto le emissioni rimangono fortemente orientate al rifinanziamento delle scadenze in essere. Ci aspettiamo anche che, con la progressiva implementazione dei tagli dei tassi, chi ha fatto ricorso alla leva finanziaria propenderà per rifinanziamenti a tasso variabile. Inoltre, l’impatto netto dell’aumento degli astri nascenti rispetto agli angeli caduti dovrebbe contribuire a restringere ulteriormente il mercato.

Cosa significa per gli investitori obbligazionari?

In vista della stagione degli utili del terzo trimestre e delle presidenziali statunitensi di novembre, manteniamo un orientamento tattico prudente verso alcuni settori ciclici. Siamo tuttavia dell’idea che nel quarto trimestre l’impatto dei tagli dei tassi operati dalle Banche Centrali sui rendimenti a breve termine e il calo stagionale dell’offerta primaria determineranno l’ulteriore rafforzamento di un quadro tecnico già solido. Di conseguenza, qualunque flessione del mercato dovrebbe costituire un’opportunità di acquisto.