Investing.com -- Possiamo considerare concluso il ciclo dei rialzi? E quanto tempo i tassi resteranno sugli attuali livelli? Sono queste le principali domande che si pongono gli investitori.

Benoit de Laval, gestore del fondo AXA WF Euro Credit Total Return di Axa Im, ha provato a rispondere, analizzando l’andamento dei corporate bond in euro e tracciando le sue aspettative per il 2024.

L’idea di de Laval è che dopo questo ciclo importante di inasprimento “una strategia obbligazionaria total return possa sfruttare punti d’ingresso interessanti, soprattutto dal punto di vista dei rendimenti, e offrire resilienza grazie a un posizionamento flessibile”. Ma andiamo a vedere nel dettaglio l’analisi dell’esperto.

Le aziende hanno reagito alla stretta monetaria

Il gestore sottolinea come il 2023 sia stato un ottimo anno per gli yield e gli spread. “Non si è visto, sulle società, l’impatto che inizialmente ci si aspettava a causa della stretta monetaria. Le aziende hanno infatti reagito molto bene, si sono adattate... poi la domanda dei consumatori è ripresa e la crisi energetica è stata molto ben gestita. Nell’ultimo trimestre i titoli corporate si sono comportati molto bene”.

Un trend che può continuare secondo Axa IM che nei prossimi mesi prevede “modeste variazioni di politica monetaria” per cui non ci saranno “né significativi miglioramenti né significative flessioni del mercato del credito”.

I rendimenti dell’universo del credito in euro

Nell’universo del credito in euro, i rendimenti sono ai livelli più alti dalla grande crisi finanziaria del 2008, spinti dai ricorrenti aumenti dei tassi da parte della Banca Centrale Europea (Bce). “Ad esempio – precisa de Laval -, l’indice Euro Credit IG punta attualmente a un rendimento del 4,5% sull’asset class, con un livello di duration che è diminuito negli ultimi 12 mesi a circa 4,5 anni.

Questo livello di rendimento è sostenuto dagli utili aziendali che nel 2023 hanno mostrato resilienza, poiché hanno approfittato dell’aumento dei costi di produzione per aumentare il potere di fissazione dei prezzi e i loro margini di profitto”. Inoltre, spiega il manager, “le aziende si sono comportate in modo opportunistico, accumulando significative riserve di liquidità nei loro bilanci durante il Covid-19, quando le condizioni di finanziamento erano più accomodanti. Di conseguenza, non vi è alcuna necessità immediata di ricercare finanziamenti aggiuntivi”.

In sostanza, con un rendimento intorno al 7,5% (Fonte: AXA IM al 31/10/2023), per l’esperto “l’high yield offre punti d’ingresso attraenti. I tassi di default restano bassi anche se ci aspettiamo una certa dispersione degli spread del credito e dei rating con l’approssimarsi del 2024”.

Opportunità nel segmento dei bancari

Nell’ultimo anno il settore bancario ha tratto beneficio dal contesto di tassi in rialzo, e la maggior parte delle banche ha visto i propri margini aumentare. Il dubbio è che con l’allentamento della stretta monetaria le cose possano cambiare. Per de Laval, tuttavia, i fondamentali posseduti dagli istituti europei li mettono al riparo da brutte sorprese: “Rispetto a quelle degli Stati Uniti – argomenta -, le banche in Europa hanno avuto maggior resilienza. Questo grazie alla maggior regolamentazione a cui sono soggette e a un minore rischio di liquidità.

C’è dunque ancora molto spazio per investire nei finanziari con soddisfazione e con l’attuale scenario le cose dovrebbero continuare ad andare bene”.

Nel 2024 occorre essere ancora più selettivi

Il gestore ammette comunque di continuare a vedere vari rischi che gli suggeriscono maggior prudenza rispetto al passato. Inoltre, rivela “riteniamo che il 2024 potrebbe essere l’anno del credito. Sappiamo che dopo un ciclo di rialzo dei tassi la performance del credito è sempre stata positiva, quindi ci aspettiamo una buona performance dopo questo ciclo importante di inasprimento”. Rispetto al passato, conclude de Laval, “dobbiamo essere ancora più selettivi, ma al tempo stesso crediamo che il credito sia davvero attraente e competitivo rispetto ad altre asset class”.

Informazioni PRO

Ecco i nostri consigli sulle azioni in crescita da comprare a dicembre 2023.

Potete iscrivervi gratuitamente al prossimo webinar del 13 dicembre "Trend following: Confronto tra Bande di Bollinger e canali di Donchian" a QUESTO LINK.

CODICE SCONTO

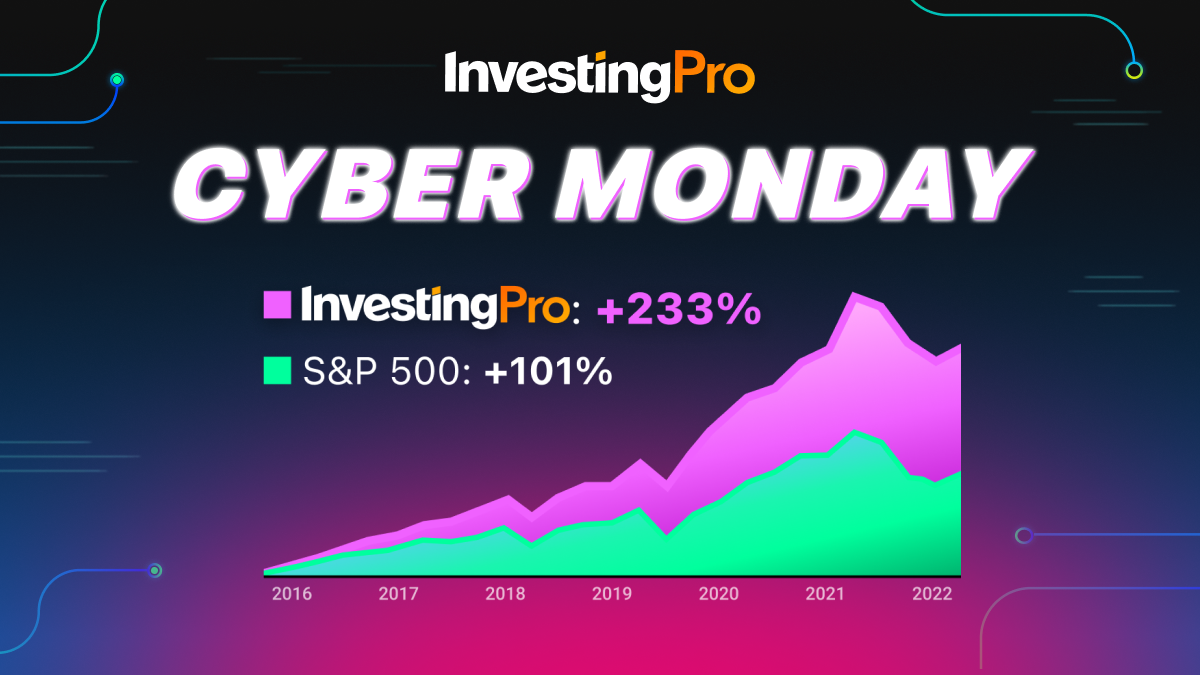

Per analisi più approfondite su più 180.000 titoli e per accedere a tutte le funzioni di InvestigPro clicca su QUESTO LINK. Approfitta del Cyber Monday: abbonati ora con uno sconto fino al 60%, l'offerta è valida solo per un periodo di tempo limitato!

Inoltre, scegliendo il piano biennale ed inserendo il codice sconto “prosocial23” (valido solo per il PRO+ a 2 anni), potrai ricevere un ulteriore sconto sul piano full.