Investing.com -- Con l’avvicinarsi del 2024, i mercati sembrano scommettere sul fatto che la Fed si prenda una pausa nei rialzi dei tassi d’interesse per valutare l'impatto sui dati economici della stretta monetaria. Tuttavia, a prescindere da come reagirà l'economia, l'obiettivo degli investitori obbligazionari è quello di generare rendimenti interessanti. In questo senso, secondo Gene Tannuzzo, responsabile reddito fisso globale di Columbia Threadneedle Investments, si può stare tranquilli: per l'esperto, infatti, "non è necessario essere ribassisti sull’economia per essere ottimisti sul mercato dei bond”.

Le obbligazioni hanno registrato buone performance in prossimità delle pause Fed

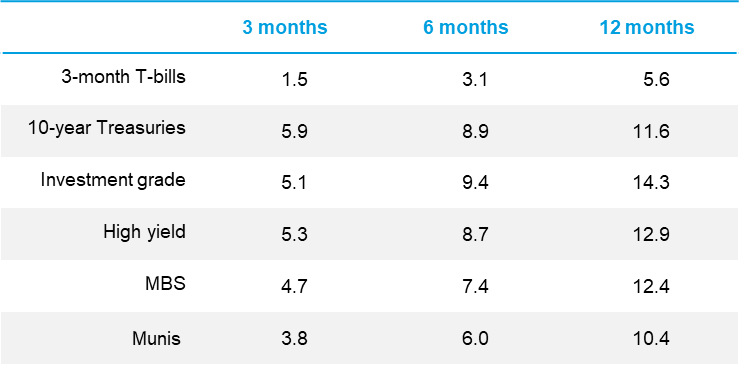

Andando vedere come si è comportato storicamente il mercato in situazioni come quella attuale, si scopre che, generalmente, non è necessario che ci sia un taglio dei tassi affinché le obbligazioni risalgano. "In passato – ricorda l’analista, dopo aver analizzato il rendimento a termine medio delle obbligazioni dopo una pausa -, al raggiungimento del picco del ciclo restrittivo, è solitamente seguito un periodo in cui la performance delle obbligazioni tendeva ad essere eccezionale (Figura 1).

Figura 1: rendimenti obbligazionari dopo il picco degli aumenti dei tassi della Fed

(rendimento a termine medio dopo una pausa, dati in %)

Fonte: Columbia Threadneedle Investments

Con tassi più alti più a lungo meglio andare sulla qualità

Guardando al prossimo anno, il gestore non si aspetta un atterraggio duro, tuttavia, non conoscendo quale sarà l'entità del rallentamento economico e tenendo in considerazione i dati attuali sull'inflazione, sostiene di preferire un posizionamento su emissioni di qualità superiore. “Sebbene le obbligazioni con rating inferiori abbiano conseguito buoni risultati nel 2023 – sottolineano da Columbia Threadneedle Investments -, riteniamo che il mercato sarà più esigente nel 2024 e presenterà una maggiore dispersione dei rendimenti.

Ci stiamo infatti addentrando in un periodo caratterizzato da tassi “più alti più a lungo” che creerà una distinzione più netta tra “vincitori e vinti”, soprattutto nei segmenti del mercato di qualità inferiore. Alla luce di ciò, è sempre più importante la selezione dei titoli”.

Potete iscrivervi gratuitamente al prossimo webinar del 13 dicembre "Trend following: Confronto tra Bande di Bollinger e canali di Donchian" a QUESTO LINK.

Rendimenti più alti nel lungo termine

Intanto, quest'anno i rendimenti dei titoli obbligazionari hanno raggiunto livelli che non si registravano da decenni. In questo contesto, per Tannuzzo, “è fondamentale cogliere l'opportunità di ottenere rendimenti più elevati nel lungo termine e riconoscere il potenziale di rendimento totale derivante dall'aumento dei prezzi di queste obbligazioni”. Questo, secondo l’esperto si traduce in un ottimo incentivo per abbandonare la liquidità.

“Attualmente – argomenta -, grazie alla rinascita del mercato monetario, gli investitori possono possedere liquidità e generare un rendimento competitivo. Tuttavia, l’attrattività della liquidità andrà riducendosi in corrispondenza di un calo dei tassi di interesse a breve termine e di un incremento dei rendimenti delle obbligazioni di alta qualità a lungo temine”.

Più opportunità nel mercato europeo

Inoltre, per quanto riguarda il mercato europeo, secondo l’esperto le opportunità potrebbero essere persino più interessanti che negli Stati Uniti, nonostante vi siano rendimenti assoluti più bassi. “A differenza degli Stati Uniti – analizza -, l'Europa sta uscendo da un contesto di tassi d'interesse negativi. In questo momento, stiamo assistendo non solo a tassi d'interesse reali positivi, ma anche a spread creditizi più ampi, con la conseguenza che a parità di rating, un'obbligazione europea genera un premio al rischio maggiore rispetto a quello che si otterrebbe negli Stati Uniti”.

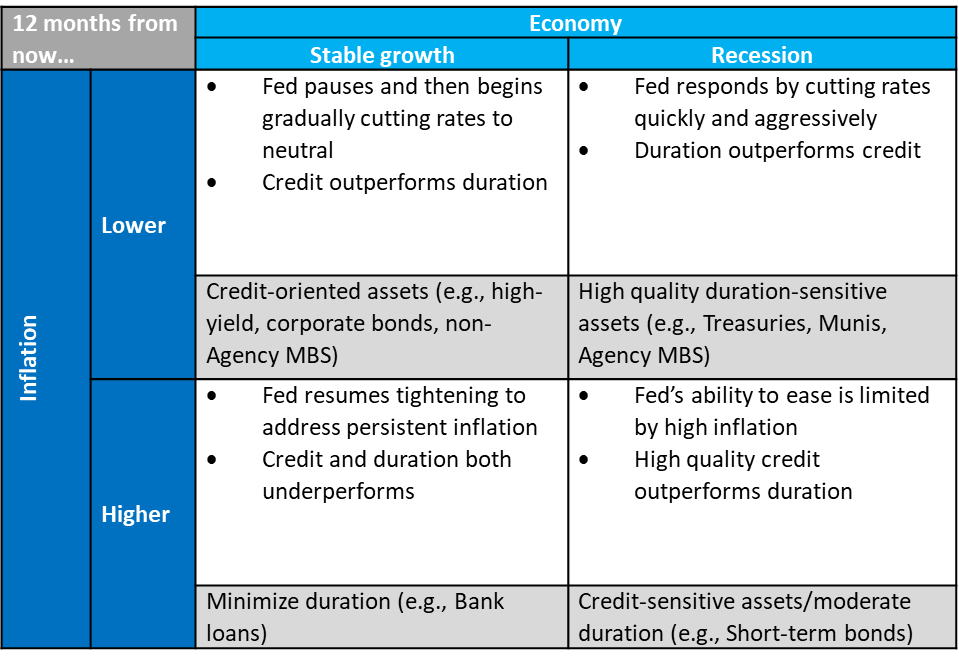

Come investire in obbligazioni nel 2024

L’analista, poi, passa ai fatti e disegna due scenari di investimento in bond basati sul diverso andamento economico nel 2024. “Qualora la crescita dovesse rimanere stabile (figura 2) e vi fosse un’elevata propensione al rischio, - osserva Tannuzzo - il reddito delle obbligazioni ad alto rendimento e dei prestiti bancari risulterebbe essere una buona integrazione per un portafoglio diversificato. Se, invece, si dovesse verificare una recessione (figura 2), sarebbe più appropriato preferire strumenti di qualità superiore sensibili alla duration, come ad esempio i Treasury o municipal bond, che offrono un’elevata protezione”.

Figura 2: esiti economici e inflazionistici

Fonte: Columbia Threadneedle Investments, novembre 2023

Infine, pur ritenendo improbabile un atterraggio duro, gli analisti di Columbia Threadneedle ammettono che il loro ottimismo nei confronti delle obbligazioni è comunque bilanciato dall’incertezza economica. Ma soprattutto, conclude Tannuzzo, “riteniamo che il picco dei tassi sia vicino e che una pausa della Fed sarà un evento significativo per i mercati, poiché storicamente ha prodotto rendimenti superiori per le obbligazioni. Se a ciò si aggiunge l'opportunità di conseguire rendimenti interessanti, riteniamo che questo sia il momento giusto per entrare nel mercato obbligazionario”.

CODICE SCONTO

Per analisi più approfondite su più 180.000 titoli e per accedere a tutte le funzioni di InvestigPro clicca su QUESTO LINK. Scegliendo il piano biennale ed inserendo il codice sconto “prosocial23” (valido solo per il PRO+ a 2 anni), potrai ricevere un ulteriore sconto del 50% sul piano full.