di Tim (BIT:TLIT) Murray, Capital Markets Strategist, Multi-Asset Division, T. Rowe Price

Un altro anno è passato e, guardando indietro, abbiamo imparato molto nel 2023. Ecco tre lezioni chiave che gli investitori dovrebbero tenere a mente quest’anno.

-

Il rendimento è tornato

I rendimenti obbligazionari sono finalmente risaliti. Nel periodo 2013-2021, il rendimento medio del Bloomberg Global High Yield Bond Index e del Bloomberg Global Aggregate Index è stato rispettivamente del 6,04% e dell'1,57%. Al 15 dicembre 2023, questa misura era pari all'8,36% per l'indice globale high yield e al 3,60% per l'indice globale aggregato.

Anche se potrebbero scendere, visti i recenti segnali ‘da colomba’ della Fed, è improbabile che i rendimenti obbligazionari tornino ai livelli anemici degli anni 2010, finché l'inflazione rimarrà una minaccia. Il rendimento corrente può quindi tornare a essere un elemento utile nei portafogli obbligazionari nel 2024.

-

I Magnifici 7 dovrebbero essere considerati come una asset class a sé stante

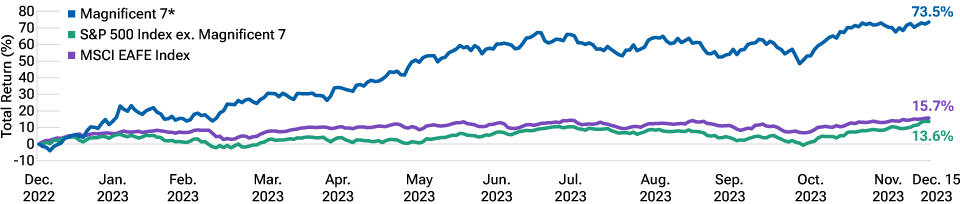

Nel 2023, i Magnifici 7 - un gruppo di titoli che comprende Alphabet (NASDAQ:GOOGL), Amazon.com (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta Platforms, Microsoft (NASDAQ:MSFT), NVIDIA e Tesla (NASDAQ:TSLA) - hanno registrato rendimenti enormi e hanno superato in modo significativo i loro omologhi dell'indice S&P 500 e di altri titoli globali. Dato questo enorme divario di performance, riteniamo che i Magnifici 7 debbano essere considerati come una asset class a sé stante.

I Magnifici 7 hanno sovraperformato in modo significativo gli altri titoli nel 2023

Dati dal 31 dicembre 2022 al 15 dicembre 2023.

Fonti: Analisi di T. Rowe Price basata sui dati di FactSet Research Systems Inc. Tutti i diritti riservati. Indici MSCI e S&P.

Le elevate valutazioni di queste sette mega società, che insieme rappresentano quasi il 30% dell'indice S&P 500, hanno distorto le valutazioni complessive dell’azionario statunitense. Sebbene queste valutazioni elevate siano state accompagnate da rendimenti azionari altrettanto elevati (al 18 dicembre 2023), la vera domanda è se i Magnifici 7 saranno in grado di sostenere il livello di redditività ed efficienza che hanno finora mostrato.

-

La Fed ha cambiato rotta

Il segnale sorprendentemente dovish del Federal Open Market Committee, con una previsione di rialzo dei tassi più morbida e proiezioni economiche più basse, al termine della riunione di dicembre è stato uno degli eventi più rilevanti dell'anno. Gli investitori hanno trascorso il 2023 temendo che l'impatto di una politica monetaria più restrittiva, in un contesto in cui la Federal Reserve si sta concentrando sulla lotta all'inflazione, avrebbe trascinato l'economia statunitense in recessione. Il recente annuncio del presidente Jerome Powell, secondo cui la Fed dedicherà la stessa attenzione ai suoi due mandati - lotta all'inflazione e sostegno all'economia - significa che la probabilità di una recessione nel 2024 è notevolmente diminuita.

CODICE SCONTO

Per analisi approfondite su oltre 180.000 titoli e per accedere a tutte le funzioni di InvestingPro clicca su QUESTO LINK: scegliendo il piano biennale otterrai un ulteriore sconto sul piano full!

Se invece preferisci abbonarti al PRO+ annuale CLICCA QUI. Non dovrai inserire codici sconto, il sistema calcolerà direttamente l’offerta speciale dedicata a te!

Informazioni Pro

Ecco i nostri consigli sulle Azioni italiane sottovalutate a Gennaio 2024.

Potete iscrivervi gratuitamente al prossimo webinar del 24 gennaio "L'analisi grafica partendo da zero" a QUESTO LINK.

Inoltre, scopri come Battere S&P 500 con azioni selezionate dall’Intelligenza Artificiale grazie al nostro ultimo strumento ProPicks.