Investing.com - Il clima mite e un rapporto domanda/offerta migliore del previsto hanno fatto crollare i prezzi del gas. Principalmente per questo motivo l’inflazione in Europa è diminuita e le prospettive sono più rosee. Negli Stati Uniti, però, l’inflazione salariale è ancora troppo alta e in contrasto con l’obiettivo del 2% fissato dalla Federal Reserve.

Notizie positive dall'Ue

“L'anno scorso, l'impennata dei prezzi del gas naturale ha provocato un'inflazione elevata, timori di recessione e blackout elettrici in Europa”, commenta Steven Bell, Chief Economist EMEA di Columbia Threadneedle Investments. “Tuttavia, un gennaio straordinariamente mite e una forte risposta in termini di riduzione della domanda e aumento dell'offerta hanno trasformato la situazione”.

I prezzi del gas sono crollati. Insieme a un'inflazione molto più bassa, la scorsa settimana si è registrato il più grande calo dei rendimenti dei bund tedeschi dall'unificazione di oltre 30 anni fa. “I problemi dell'Europa non sono ancora finiti, ma le prospettive sono decisamente migliorate”, aggiunge Bell.

Il rischio recessione negli Usa

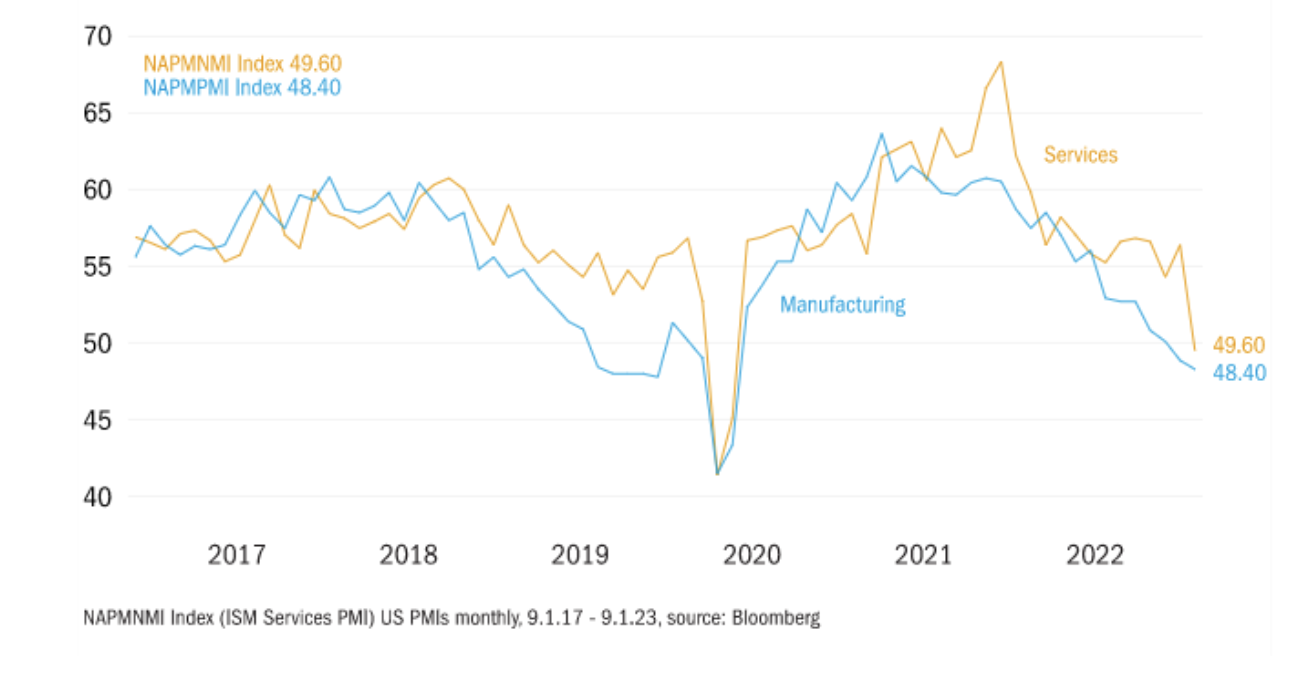

Spostando l’attenzione Oltreoceano, cosa dobbiamo aspettarci? “Per quanto riguarda gli Stati Uniti, i dati sull'occupazione di venerdì hanno mostrato un altro forte aumento dei posti di lavoro e un calo della disoccupazione al livello più basso dei tempi moderni - prosegue nella sua analisi Steven Bell -. Perché parliamo di recessione? Il motivo è l'indice Purchasing Managers dei servizi. Quest’ultimo è infatti crollato da un salutare 56,5 a 49,6, al di sotto della soglia di 50 che segnala

una contrazione. Abbiamo atteso che questo indice scendesse così in basso perché ha un peso elevato sul settore immobiliare, chiaramente in recessione”.

“Uno dei principali sostegni all’economia statunitense nell’ultimo anno è stata la spesa per i consumi, che è rimasta forte nonostante la compressione dei redditi reali”, analizza Bell. “Le famiglie hanno attinto all'enorme sostegno fiscale, i salvadanai Covid, fornito durante la pandemia per sostenere le spese. La loro fiducia è stata rafforzata dal basso livello di disoccupazione e, negli ultimi mesi, anche dal calo dei prezzi della benzina”. Ma i salvadanai stanno iniziando ad esaurirsi e l'inflazione ha eroso il valore reale dei risparmi esistenti.

Inflazione ancora fuori controllo

L’economia rallenta e la domanda di lavoro si indebolisce ma prima che l’inflazione torni sotto il livello target della Fed al 2%, servirà parecchio tempo. “Questa settimana dovrebbe registrarsi un nuovo calo dell’inflazione sia headline che core, misurata dall’indice dei prezzi al consumo”, sottolinea l’esperto di Columbia Threadneedle Investments.

“Il problema è che l'inflazione salariale resta ancora troppo alta. Non lasciatevi trarre in inganno dal calo dei dati sulla retribuzione oraria media pubblicati la scorsa settimana, perché sono distorti da effetti di composizione”. L’aumento medio è diminuito perché sono stati impiegati più lavoratori a bassa retribuzione.

Le ripercussioni sui mercati

Cosa significa tutto questo per i mercati? “In primo luogo, la debolezza dei dati economici ha tolto pressione ai mercati obbligazionari e ha portato a una ripresa dei titoli azionari. Ma se, come ci aspettiamo, avremo bisogno di una recessione per riportare sotto controllo l'inflazione dei salari e dei prezzi, i titoli azionari faranno fatica poiché i margini saranno messi sotto pressione” - continua nel suo approfondimento Columbia Threadneedle Investments.

“In secondo luogo, il miglioramento dell'inflazione è ben accetto, ma la Fed non si sentirà rassicurata finché non vedrà un calo sostenuto degli aumenti salariali. E per ottenere questo risultato la disoccupazione deve salire ben oltre l'attuale livello del 3,5%”.

Nel suo ultimo discorso, il presidente della Federal Reserve, Jerome Powell, non ha parlato di tassi di interesse. I mercati, in rialzo da qualche seduta, si aspettano solo un ulteriore e modesto aumento dei tassi nel corso dell’anno.

“Ci aspettiamo, invece, che la Fed aumenti i tassi più di quanto i mercati si aspettino e che li mantenga a questo livello per un periodo prolungato”, conclude Steven Bell, Chief Economist EMEA di Columbia Threadneedle Investments. Una pausa, non una svolta.

Questo articolo è stato scritto in esclusiva da Financialounge.com per Investing.com. Ogni settimana, "Market View" propone interviste originali con case d'investimento sui temi centrali di mercato che verranno riportate esclusivamente sul nostro sito. Non costituisce sollecitazione, offerta, consulenza o raccomandazione all'investimento