Investing.com – La forza dell’economia statunitense nel 2023 si è rivelata una sorpresa per molti investitori. Soprattutto dato che la crescita dell’inflazione ha portato la Federal Reserve ad aumentare i tassi in modo aggressivo, facendo salire le probabilità di una recessione. Invece, “il mercato del lavoro e i consumatori statunitensi in particolare hanno retto piuttosto bene e l’economia americana ha continuato a espandersi”, commenta il direttore degli Investimenti di Moneyfarm, Richard Flax.

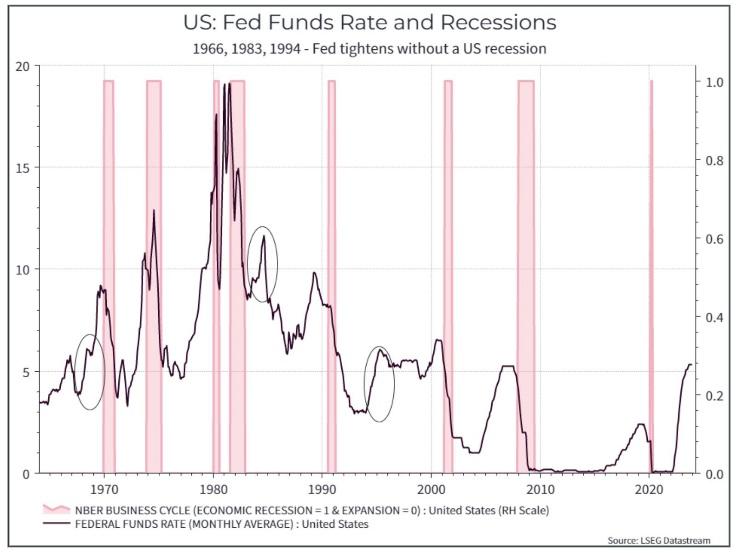

Il manager sottolinea quanto sia insolito assistere a un ciclo di aumento dei tassi significativo che non provochi una recessione, tuttavia, non si tratta di un caso isolato. Il grafico seguente mostra il tasso dei Fed Funds e le recessioni “ufficiali” degli Stati Uniti. “Si può notare che l’inasprimento della politica monetaria ha spesso preceduto le recessioni, come ci si potrebbe aspettare, ma che in almeno tre occasioni (1966, 1983 e 1994) l’aumento dei tassi non ha provocato una recessione”, osserva Flax.

Moneyfarm traccia la rotta 2024

Ma allora come dobbiamo guardare al 2024? L’esperto fa il punto: “Innanzitutto, l’inflazione è scesa, con i dati headline e core che si stanno gradualmente avvicinando all’obiettivo del 2%.

“La strada è ancora lunga, ma il miglioramento è stato chiaramente visibile. Ciò dovrebbe consentire alla Federal Reserve di ridurre i tassi a un certo punto nel 2024, anche se non è chiaro il momento preciso.

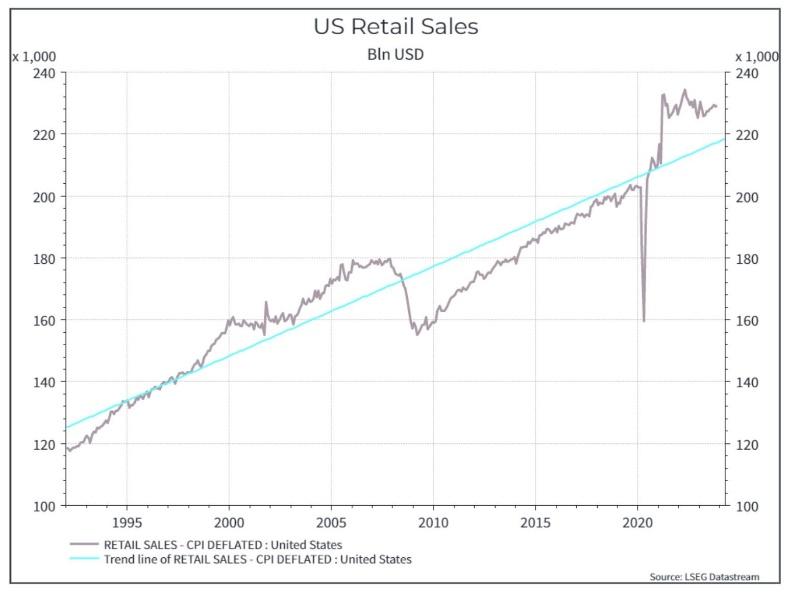

In secondo luogo, dobbiamo riconoscere la resistenza della domanda dei consumatori. Il grafico sottostante mostra le vendite al dettaglio aggiustate per l’inflazione. Dopo la ripresa post-COVID, le vendite al dettaglio sono rimaste ben al di sopra del loro trend di lungo periodo. Ci si potrebbe aspettare un ritorno a tale tendenza”.

La solidità del mercato del lavoro, per Flax, spiega in parte la domanda dei consumatori. “I pay roll non agricoli hanno continuato a crescere dopo la riapertura dell’economia”.

Tuttavia, prosegue, “abbiamo riscontrato alcuni segnali di rallentamento del mercato del lavoro. Il numero di posti di lavoro disponibili è diminuito, così come il numero di aziende che faticano a coprire le posizioni aperte”.

Allo stesso tempo, analizza Flax, “la crescita dei salari ha iniziato a rallentare, anche se è ancora a un livello piuttosto sano. Un’altra argomentazione che viene spesso avanzata è quella del “risparmio in eccesso”: le famiglie hanno risparmiato molto del sostegno pubblico ricevuto durante il COVID e lo hanno speso negli ultimi trimestri. Secondo le stime della Federal Reserve, negli Stati Uniti questi risparmi in eccesso sono quasi esauriti”.

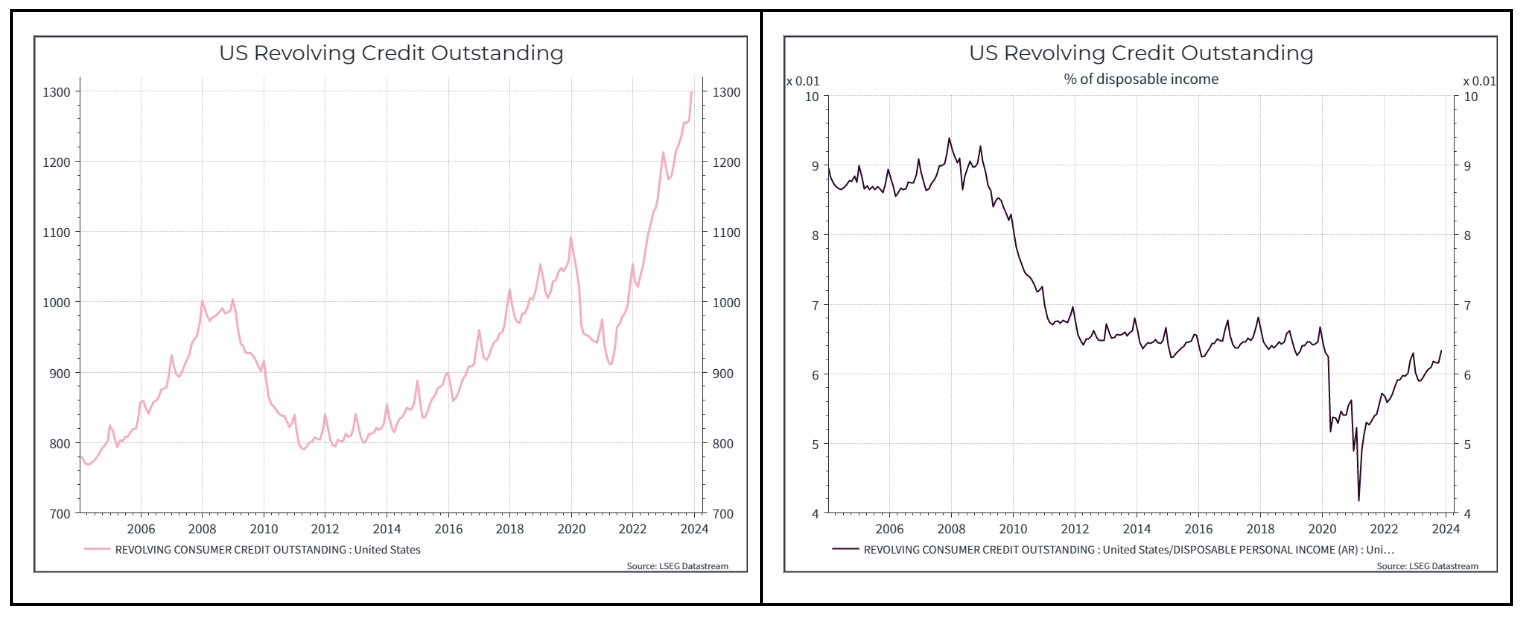

Ma i segnali provenienti dal credito al consumo sono ancora un po’ contrastanti. “Se guardiamo al suo livello assoluto, sembra alto, ma se consideriamo il credito come percentuale del reddito disponibile (grafico di destra), sembra molto più gestibile”.

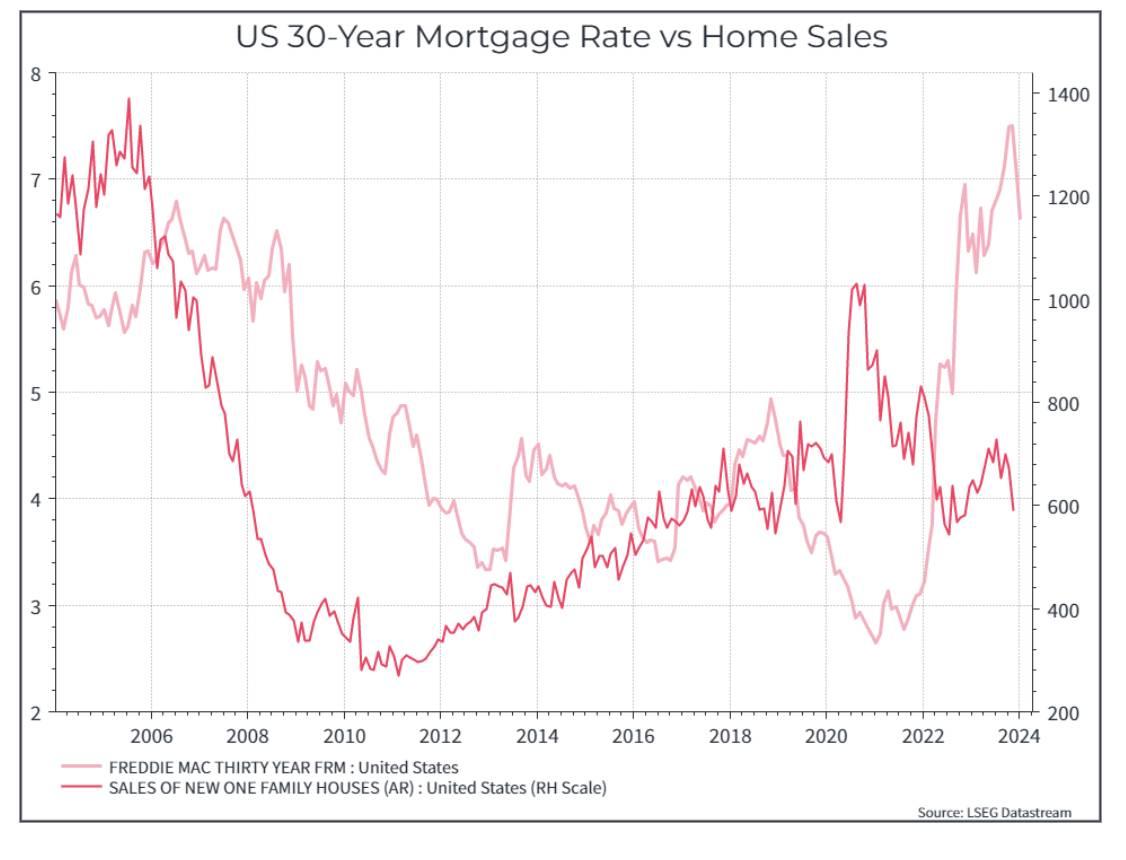

Inoltre, “l’aumento dei tassi ha chiaramente avuto un impatto sul mercato immobiliare. Il grafico sottostante mostra come le vendite di nuove case siano diminuite a fronte dell’aumento dei tassi ipotecari”.

Nel complesso, gli analisti di Moneyfarm ritengono che “l’economia statunitense sia piuttosto solida e molto più forte di quanto molti si sarebbero aspettati un anno fa. Stiamo osservando alcuni segnali di rallentamento e ci aspettiamo che continuino. Ma l’ipotesi di base per ora è che l’economia probabilmente eviterà una recessione nel 2024 e questo dovrebbe essere sufficiente per il campo del “soft landing” a dichiarare vittoria”, rivela Flax prima di mettere in guardia sul margine di errore relativo alla previsione.

Leggi anche:

- Investimenti 2024: ecco cosa si aspettano i gestori dai mercati

- Bitcoin e crypto: quali prospettive per il 2024 tra Sec, Etf e quarto halving

- Mercati: ecco perché la Cina non deluderà gli investitori nel 2024

- Obbligazioni: 2024 anno del reddito fisso? Secondo abrdn sì, ma occhio a 6 rischi

I rischi: tra inflazione e shock esterni

“Ci sono alcuni scenari da considerare”, sottolinea. “Il primo è che l’economia sia in realtà più debole di quanto pensiamo, solo che i numeri non lo dimostrano. Sappiamo che la politica monetaria opera con un certo ritardo e sospettiamo che l’eccesso di risparmio abbia sostenuto i consumi. Forse questa situazione è destinata a finire. Riteniamo che sia una preoccupazione giusta, anche se la sentiamo da tempo”.

Il secondo scenario riguarda l’inflazione. “O l’inflazione si dimostra ancora una volta più rigida del previsto e la Fed mantiene i tassi più alti ancora a lungo. Oppure, l’inflazione accelera nuovamente di fronte a tassi più bassi (ad esempio perché il mercato del lavoro riprende vigore) e il ciclo di allentamento dei tassi più bassi si rivela di breve durata”. Ciò secondo l’analista potrebbe non essere sufficiente a causare una recessione nel 2024, ma potrebbe sollevare alcuni interrogativi sul 2025.

Infine, Flax ricorda la necessità di riconoscere il ruolo degli shock esterni. “La Fed non è così onnipotente come si potrebbe immaginare. Si sostiene che la Fed non abbia avuto molto a che fare con la riduzione dell’inflazione e che questa sia dovuta a fattori quali il miglioramento della catena di approvvigionamento globale. Se questo è vero, un altro shock di approvvigionamento – ad esempio legato a un conflitto in Medio Oriente o in Asia – potrebbe colpire nuovamente l’inflazione e la fiducia dei consumatori.

Ma se mettiamo da parte tutti questi rischi – conclude -, le prospettive per l’economia statunitense nel 2024 rimangono abbastanza favorevoli e la Fed, che si sarebbe certamente presa la colpa di una recessione nel 2023, può respirare un po’ più tranquillamente”.

Informazioni Pro

Ecco i nostri consigli sulle Azioni italiane sottovalutate a Gennaio 2024.

Potete iscrivervi gratuitamente al prossimo webinar del 24 gennaio "L'analisi grafica partendo da zero" a QUESTO LINK.

Inoltre, scopri come Battere S&P 500 con azioni selezionate dall’Intelligenza Artificiale grazie al nostro ultimo strumento ProPicks.

CODICE SCONTO

Per analisi approfondite su oltre 180.000 titoli e per accedere a tutte le funzioni di InvestigPro clicca su QUESTO LINK: scegliendo il piano biennale otterrai un ulteriore sconto sul piano full!

Se invece preferisci abbonarti al PRO+ annuale CLICCA QUI. Non dovrai inserire codici sconto, il sistema calcolerà direttamente l’offerta speciale dedicata a te!