Secondo lo specialista australiano di sicurezza web Troy Hunt, l’interruzione dell’infrastruttura IT globale si prospetta come la “più grande interruzione IT della storia”. Ricordando la paura dell’anno 2000 che non si è mai concretizzata, Troy ha osservato che si tratta di “quello che tutti temevamo con l’anno 2000, solo che questa volta è successo davvero”.

Per sua stessa ammissione, un aggiornamento del cloud di CrowdStrike (NASDAQ:CRWD) ha provocato la messa a terra di aerei e ha causato interruzioni nei servizi di emergenza, nelle banche, nella vendita al dettaglio, nella sanità e nelle telecomunicazioni. Inoltre, molti utenti abituali di PC Windows hanno sperimentato la cosiddetta “schermata blu della morte”.

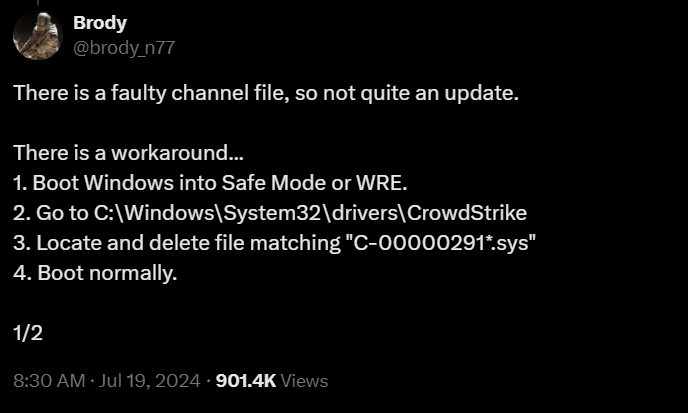

Il direttore di OverWatch di CrowdStrike, rispondendo al ricercatore di cybersicurezza John Hammond, ha spiegato che gli utenti di PC Windows con privilegi di amministrazione avrebbero potuto risolvere il problema con questa soluzione.

Crediti immagine: X

CrowdStrike ha descritto in dettaglio l’aggiornamento dei contenuti che è andato storto qui. Dopo questo colossale errore, la reputazione di CrowdStrike è stata gravemente intaccata rispetto ai giorni in cui si prevedeva una valutazione di 100 miliardi di dollari.

Dal prezzo di lunedì di 377 dollari, le azioni di CRWD sono crollate del 18% a 309 dollari al momento della scrittura, perdendo 16,16 miliardi di dollari di capitalizzazione di mercato.

Inoltre, è ora aperta la questione se sia una buona idea affidarsi a soluzioni centralizzate basate sul cloud per la sicurezza informatica.Dopo tutto, sembra che un aggiornamento difettoso abbia disturbato l’economia globale più di un attacco informatico concertato e doloso.

Tuttavia, dati i costi-benefici, è improbabile un passaggio a servizi localizzati da soluzioni basate sul cloud. È più probabile che altre società di cybersicurezza si facciano avanti per rosicchiare la quota di mercato dominante di CrowdStrike, pari al 23,88%.

Ecco tre titoli che potrebbero beneficiarne:

Broadcom

Alongside Nvidia (NASDAQ:NVDA), Broadcom Inc (NASDAQ:AVGO) is Insieme a Nvidia (NASDAQ:NVDA), Broadcom Inc (NASDAQ:AVGO) è uno dei principali beneficiari dell’interesse verso l’intelligenza artificiale. In effetti, su un orizzonte temporale di un anno, il titolo AVGO ha superato persino Taiwan Semiconductor Manufacturing (NYSE:TSM), rispettivamente dell’80% e del 62%. Quest’ultimo titolo appartiene alla fonderia Taiwan Semiconductor Manufacturing Company (TSMC) che fornisce chip AI a Nvidia e ad altre aziende, ma è stato in qualche modo sottovalutato a causa delle persistenti tensioni tra Stati Uniti e Cina su Taiwan.

Broadcom fornisce le esigenze dei data center, dallo storage aziendale ai componenti di rete cablati e wireless. Tuttavia, l’azienda ha diversificato il suo core business con l’acquisizione di Symantec nel 2019 per 10,7 miliardi di dollari, ribattezzandola NortonLifeLock (NASDAQ:GEN) e vendendo i suoi servizi di sicurezza informatica ad Accenture (NYSE:ACN) l’anno successivo.

Il passaggio di Broadcom all’infrastruttura IT è stato consolidato con l’acquisizione di VMware (NYSE:VMW) per un valore di 69 miliardi di dollari alla fine del 2023. Secondo i risultati del secondo trimestre del 2024, il 42% del fatturato di Broadcom proviene ora dal software per infrastrutture, mentre le soluzioni per semiconduttori hanno generato 7,2 miliardi di dollari, pari al 58% del fatturato.

Indicativamente, mentre l’attività di Broadcom nel settore dei data center ha registrato solo una crescita del 6% nel secondo trimestre, la sua crescente attività di software per infrastrutture ha registrato una crescita del 175% rispetto all’anno precedente. Simile a Falcon di CrowdStrike, Carbon Black di VMware offre una protezione cloud-nativa degli endpoint, oltre ad analisi comportamentali e rilevamento delle minacce in tempo reale.

Tuttavia, CrowdStrike è spesso considerato più semplice da usare e più facile da implementare. Dopo la recente debacle, questo potrebbe diventare un fattore meno attenuante, dal momento che la divisione di Broadcom che si occupa di cybersecurity sta aumentando il gioco.

Fortinet

Con sede a Sunnyvale, in California, Fortinet Inc (NASDAQ:FTNT) detiene una quota stimata del 4,9% nel mercato dell’hardware di rete, mentre condivide con Palo Alto Networks (NASDAQ:PANW) una posizione dominante nel mercato dei firewall con il 21%.

Dopo lo scoppio della bolla delle dot-com, quando Cisco (NASDAQ:CSCO) era l’azienda più valutata al mondo, ora detiene solo una quota del 12,7% in questo settore.

Fortinet potrebbe diventare più importante ora, in quanto l’azienda ha adottato un approccio ibrido alla sicurezza informatica, utilizzando sia soluzioni basate su cloud che on-premise. FortiGuard e FortiEDR di Fortinet fanno parte di un framework di cybersecurity completo che richiede un maggiore impegno da parte degli utenti.

Questo lo rende più costoso e complicato di CrowdStrike, ma molti manager ora lo considerano conveniente. Dopo che Fortinet ha abbassato le previsioni di fatturato per l’intero anno lo scorso agosto, le azioni FTNT sono scese del 25%. Dall’inizio dell’anno le azioni FTNT hanno registrato un ritorno dello 0,6%.

Prima della debacle di CrowdStrike, 38 analisti aggregati dal Nasdaq avevano posizionato l’obiettivo di prezzo medio di FTNT a 69,13 dollari contro gli attuali 58,15 dollari per azione. Nell’ultimo periodo di 52 settimane, il prezzo medio di FTNT è di 61,55 dollari, con un massimo di 78,82 dollari per azione.

Palo Alto Networks

Un’altra azienda californiana di cybersicurezza, la già citata Palo Alto Networks Inc (NASDAQ:PANW) detiene una quota di mercato strettamente dominante nel mercato dei firewall. L’equivalente di Falcon di CrowdStrike è Cortex XDR come protezione end-point nel cloud, ma non è necessariamente necessario per ottenere la Zero Trust Architecture (ZTA).

Prisma Access (con Prisma SASE), alimentato dall’intelligenza artificiale di Palo Alto, potrebbe ottenere lo stesso risultato, con un’esperienza utente presumibilmente semplificata per le app di terze parti e la manutenzione, pur continuando a intercettare il traffico dannoso anche attraverso le porte SSL/TLS.

Nel terzo trimestre fiscale del 2024, Palo Alto Networks ha registrato una crescita dei ricavi del 15% a 2 miliardi di dollari su base annua, generando un utile netto di 278,8 milioni di dollari rispetto ai 107,8 milioni di dollari del trimestre dell’anno precedente.

Attualmente con un prezzo di 328,70 dollari, il titolo PANW si colloca al di sopra della sua media a 52 settimane di 284,22 dollari, ma ancora al di sotto del tetto a 52 settimane di 380,84 dollari per azione. Le previsioni degli analisti, basate su 43 dati raccolti dal Nasdaq, pongono l’obiettivo di prezzo medio di PANW a $343,44 con una stima massima di $385 per azione.

***

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria. Vi invitiamo a consultare la policy del nostro sito web prima di prendere decisioni finanziarie.