Dopo una serie di trimestri impressionanti, Netflix (NASDAQ:NFLX) sta riprendendo fiato. Il colosso dei video in streaming si avvia a registrare la crescita annua più lenta dal 2013, un’inversione improvvisa che sta facendo stare gli investitori sulle spine.

Sebbene la società abbia battuto le aspettative degli analisti nel trimestre terminato il 30 giugno, le previsioni sul periodo in corso sono state modeste, suggerendo che il rallentamento cominciato all’inizio dell’anno proseguirà ancora.

La società ha aggiunto 1,54 milioni di clienti nel secondo trimestre. Il dato complessivo di 5,5 milioni di nuovi utenti del primo semestre non è neanche lontanamente vicino alla performance di crescita dello scorso anno, quando quasi 26 milioni di nuovi clienti si sono abbonati nel primo semestre. Era il periodo in cui le persone erano chiuse a casa durante la pandemia e si sono riversate in massa sulla sua piattaforma di film e programmi.

La società ha riferito inoltre agli investitori che si aspetta di aggiungere 3,5 milioni di abbonati nel terzo trimestre, molti di meno rispetto ai 5,86 milioni previsti dagli analisti.

Queste previsioni poco incoraggianti tengono in tensione gli investitori in questo contesto di incertezza post-pandemia. Il titolo Netflix ha avuto un andamento diverso rispetto all’indice NASDAQ Composite che ha guadagnato più del16%.

Questa performance debole di una delle aziende più innovative del nostro tempo è un segnale preoccupante per gli investitori a lungo termine o per quelli che vogliono scommettere ora sul titolo?

Nel breve termine, Netflix potrebbe continuare a registrare un andamento debole in quanto la crescita degli abbonamenti rallenta dopo l’impennata impressionante della pandemia. Ma nel lungo termine, la posizione di Netflix nel mercato del video-streaming resta intatta, e questo, a nostro avviso, deve essere considerato come un’opportunità di acquisto.

Ecco i tre principali fattori che supportano la nostra visione rialzista su Netflix nonostante la debolezza recente:

1. Portata mondiale

L’argomento più forte per la tesi rialzista su Netflix è la portata mondiale in espansione dell’azienda. Mentre circa la metà dei potenziali clienti negli Stati Uniti si è già abbonata al servizio, in molti mercati in Asia, Africa ed Europa orientale Netflix ha una presenza ancora molto marginale. La regione dell’Asia-Pacifico ha segnato il maggiore aumento di clienti quest’anno.

A Netflix si sono abbonate 209 milioni delle 800 - 900 milioni di famiglie che hanno internet a banda larga o l’accesso alla pay-TV. L’azienda crede di poter attrarre nella clientela più della metà di queste persone. E poi, non solo continuerà a crescere in luoghi come l’Asia Pacifica e l’America Latina, ma continuerà a crescere negli Stati Uniti, in Canada e in Europa occidentale.

La spinta globale degli abbonamenti di Netflix è alimentata dalla capacità dell’azienda di creare contenuti adatti ad ogni tipo di pubblico nazionale. Inoltre, l’azienda produce più contenuti locali di tutti i suoi concorrenti. Dopo aver creato una programmazione asiatica molto seguita, come il thriller coreano sugli zombie “Kingdom” e la serie reality “Indian Matchmaking” l’anno scorso, Netflix sta spendendo di più in Asia per assicurarsi contenuti esclusivi. Dal suo lancio in Asia nel 2015, Netflix ha pubblicato più di 220 titoli originali.

Quest’anno hanno avuto successo anche i titoli non inglesi di Netflix, e non solo nei loro paesi d’origine, attirando un vasto pubblico. “Lupin” in Francia, “Elite”in Spagna e “Who Killed Sara?” in Messico sono stati tutti grandi successi.

Il co-CEO di Netflix Reed Hastings stima che i mercati internazionali potrebbero rappresentare il 75-80% della base di utenti della compagnia, come Facebook (NASDAQ:FB) e Google (NASDAQ:GOOGL).

2. Dati finanziari in miglioramento

Se la lotta post pandemia in questo settore è quella di riuscire a mantenere i clienti, allora è chiaro che Netflix resta ben-posizionata per vincere.

Secondo Parrot Analytics, nonostante il calo della domanda di abbonamenti nel 2° trimestre, la Perdita di client da parte di Netflix è rimasta bassa a livello globale, se comparata a quella dei suoi concorrenti, e questo indica l’importanza di una raccolta di contenuti originali e licenziati.

Un altro sviluppo positivo che gli investitori nel lungo termine dovrebbero considerare è che Netflix non dipende più dal debito per la sua crescita. Dopo anni di prestiti per finanziare la produzione, Netflix ha dichiarato che le operazioni di produzione non dipendono più da finanziamenti esterni. L’azienda ha dichiarato di voler ridurre il debito e riacquistare 5 miliardi di dollari di azioni.

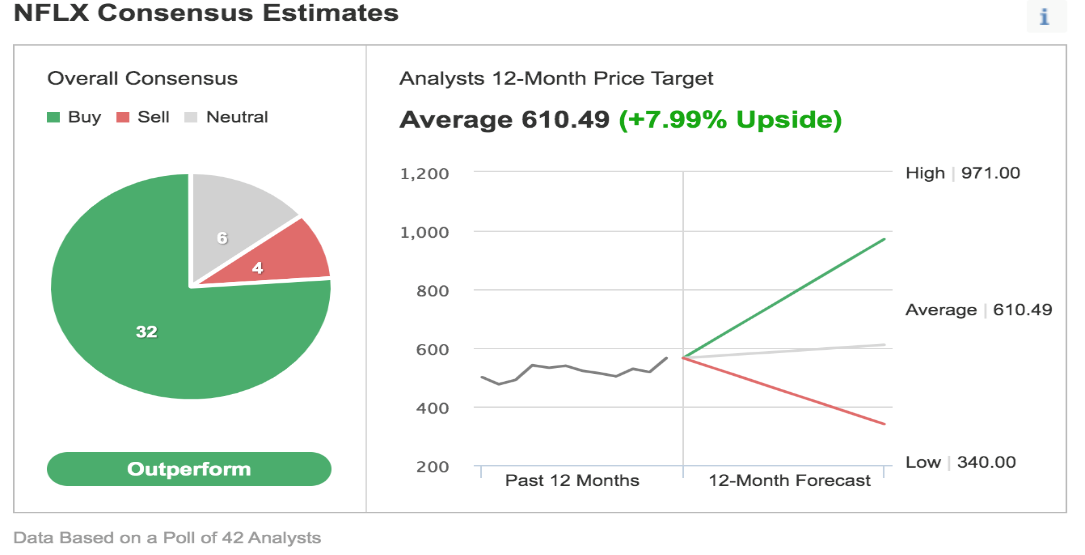

Chart: Investing.com

Grazie al miglioramento della situazione finanziaria di Netflix, la comunità degli analisti resta positiva sul titolo. Nel sondaggio di Investing.com su 42 analisti, 32 hanno un rating buy sul titolo, con un price target a 12 mesi di 610,49 dollari.

3. Entrata nel mercato del gaming

Cercando di sfruttare la sua base di clienti in tutto il mondo, Netflix sta lavorando per diversificare le entrate aldilà dei contenuti video, aggiungendo i videogiochi alle offerte in abbonamento.

La spesa globale dei consumatori in software per videogiochi dovrebbe raggiungere i 175,8 miliardi quest’anno e superare i 200 miliardi entro il 2023, secondo Newzoo BV. I videogiochi per cellulari, quelli su cui dovrebbe concentrarsi Netflix, dovrebbero rappresentare la metà della spesa di quest’anno, secondo una notizia del Wall Street Journal.

Secondo un sondaggio di Deloitte, la Generazione Z mette al primo posto i video games tra le attività di svago preferite, superando musica, social media e televisione. Per questo progetto Netflix ha nominato Mike Verdu, un ex dirigente di Electronic Arts (NASDAQ:EA) e Facebook, come vice presidente dello sviluppo giochi.

Morale della favola

Ormai il boom di abbonamenti a Netflix dovuto alla pandemia è terminato dopo la riapertura dell’economia e la ripresa delle attività normali. Ma la società di streaming è uscita molto più forte dello scorso anno, con maggiore stabilità nelle proprie casse e nelle quote di mercato. Tuttavia, un paio di trimestri deboli, a nostro avviso, non dovrebbero essere presi come un segnale di vendita.