La scorsa settimana, l’indice S&P 500 è sceso di circa lo 0,80%, nonostante sia schizzato di quasi il 2% nella sola giornata di venerdì. Apple (Nasdaq:AAPL) e le banche regionali hanno registrato forti rialzi, malgrado un report sull’occupazione più robusto del previsto. Il rialzo di venerdì è stato probabilmente dovuto al fatto che il mercato fosse in qualche modo oversold, insieme alle solite vendite di volatilità del venerdì e all’agguerrita folla delle 0DTE. Tuttavia, è difficile che questo trend continui in questa settimana. I dati economici e le parole dei membri della Fed daranno agli investitori parecchio materiale a cui pensare.

Inoltre, la Fed ha ufficialmente smesso di servire su un piatto d’argento la politica monetaria. Ogni decisione che prenderà non sarà comunicata nel dettaglio, rendendo le cose difficili agli investitori. La direzione dei tassi dipenderà dai dati economici. Se l’inflazione resterà elevata, le probabilità di altri aumenti dei tassi saranno reali, mentre l’asticella per i tagli sarà molto più alta.

Nella giornata di lunedì, l’attesissimo sondaggio della Fed sulle condizioni dei prestiti alle 20:00 CEST sarà importante per capire se le banche stiano inasprendo o meno gli standard di prestito. Il sondaggio aiuterà inoltre a capire se la crisi del credito di cui si parla in TV ogni cinque minuti sia davvero in arrivo oppure no.

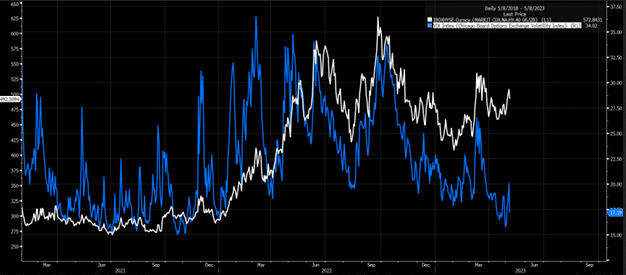

Se lo è, è ben mascherata, in quanto gli spread del credito non sembrano riflettere una cosa simile. Si nota soprattutto osservando l’indice sullo spread del credito ad alto rendimento, che si trova ancora sotto 500 e non ha ancora registrato un massimo più alto. E non è visibile nemmeno sull’indice VIX, che tende ad essere scambiato in linea con l’indice sullo spread del credito ad alto rendimento.

Mercoledì è attesa la lettura sull’inflazione di aprile, che dovrebbe mostrare un aumento su base annua del 5% per quanto riguarda il dato generale, ed un +5,5% per il dato core. La cosa importante da osservare, ovviamente, è la variazione mensile, che dovrebbe essere di +0,4% per il dato generale e di +0,3% per il dato core.

Entrambi questi numeri sono troppo alti per essere in linea con un tasso di inflazione al 2%. Una lettura più alta creerebbe ancora più problemi alla Fed, soprattutto dopo il report sull’occupazione più solido del previsto. Fortunatamente per la Fed, prima del vertice del FOMC di giugno ci saranno un altro report sull’occupazione e un altro sull’inflazione.

1. S&P 500 (SPX)

Da fine marzo, l’indice S&P 500 è bloccato tra 4.100 e 4.200, e credo che i tori siano bloccati nell’area dei 4.200. Non sono riusciti a dimostrare capacità di spingere l’indice molto più in alto e l’altro problema è che, a questo punto, il picco della stagione delle trimestrali è passato.

Tutti i grandi nomi che hanno aiutato l’indice a salire probabilmente stanno perdendo slancio a questo punto. Inoltre, lo slancio in base all’indice RSI è inferiore, come si nota dai minimi e massimi più bassi, una divergenza rispetto ai minimi più alti visti nell’indice S&P 500 da ottobre.

Questa debolezza è dimostrata anche dal tasso di variazione settimanale dell’indice, al momento vicino a zero e sembra essere diretto verso il basso. Ciò suggerisce un potenziale calo di 200 punti dai livelli attuali nelle prossime settimane.

2. Nasdaq 100

Intanto, il range di trading dell’indice Nasdaq 100 si stringe sempre di più e sta formando un pattern a cuneo ascendente, insieme ad un pattern bump-and-run. Il consolidamento è più apparente nell’indice RSI per il Nasdaq. Ciò suggerisce che il Nasdaq resterà intrappolato ai livelli attuali e probabilmente è diretto in basso da qui. Tuttavia, attende questa decisa rottura al ribasso.

3. Meta Platforms

Le azioni di Meta Platforms (NASDAQ:META), tra i leader del 2023, sembra stiano finalmente perdendo slancio. Il titolo ha ritracciato il 50% delle perdite dal picco del 2021 ed è riuscito a restare in resistenza intorno a 236 dollari, raggiungendo la parte superiore del canale di trading.

Ha ancora un gap significativo da colmare intorno ai 212 dollari. Se si tratta di un gap di esaurimento, come sembra, data l’incapacità del titolo di correre ancora, allora sarà colmato presto.

4. Alphabet

Intanto, Alphabet Class A (NASDAQ:GOOGL) sembra aver perso slancio intorno a 108 dollari e non riesce a superare il livello di resistenza. Sembra stare esaurendo lo slancio a breve termine.

5. Tencent

La debolezza comincia ad emergere anche oltreoceano, come nel titolo tech di Hong Kong Tencent (NYSE:TME). Tencent era leader nel settore dai minimi di ottobre, ma più di recente è sceso, nonostante il Technology ETF (NYSE:XLK) continui a salire. Al momento, Tencent sta testando il livello di supporto inferiore, con un calo sotto 332 HKD, un segnale negativo per l’intero gruppo dei tech globali.

Ecco il video YouTube GRATUITO di questa settimana:

È tutto, buona fortuna questa settimana.