- Si prevede che luglio sarà un altro mese volatile a Wall Street, caratterizzato da una sfilza di eventi che movimenteranno il mercato.

- L’attenzione degli investitori sarà rivolta al report sull’occupazione negli Stati Uniti, ai dati sull’inflazione IPC, alla riunione politica della Fed e all’inizio della stagione degli utili del secondo trimestre.

- Per questo motivo, ho utilizzato lo screener dei titoli di InvestingPro per cercare le società di alta qualità che mostrano una forte forza relativa nell’attuale contesto di mercato.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? Sono iniziati i saldi estivi di InvestingPro: Scoprite i nostri sconti interessanti sui piani di abbonamento!

- Credo che il report sull’occupazione di giugno sottolineerà la notevole tenuta del mercato del lavoro e sosterrà l’idea che saranno necessari ulteriori rialzi dei tassi per raffreddare l’economia.

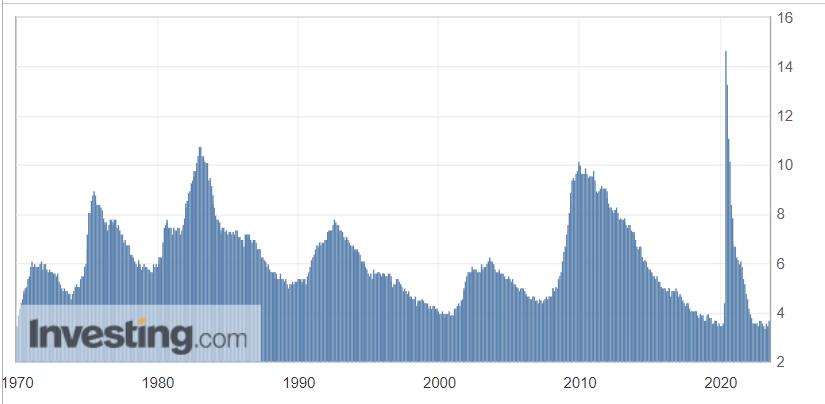

- I funzionari della Fed hanno segnalato in passato che il tasso di disoccupazione deve essere almeno del 4,0% per rallentare l’inflazione. Per contestualizzare la situazione, il tasso di disoccupazione si è attestato al 3,6% esattamente un anno fa, nel giugno 2022, suggerendo che la Fed ha ancora margine per aumentare i tassi.

- L’inflazione potrebbe raffreddarsi, ma non ancora abbastanza velocemente per la Federal Reserve. Nel complesso, sebbene la tendenza sia più bassa, i dati riveleranno probabilmente che l’inflazione continua a crescere molto più rapidamente di quanto la Fed consideri coerente con il suo obiettivo del 2%.

- Con il presidente Powell che ha ribadito che la banca centrale statunitense rimane fortemente impegnata a riportare l’inflazione verso l’obiettivo del 2%, ritengo che ci sia ancora molta strada da fare prima che i responsabili politici della Fed siano pronti a dichiarare missione compiuta sul fronte dell’inflazione. Mercoledì scorso, in occasione di un forum della Banca Centrale Europea, Powell ha dichiarato di non vedere l’inflazione scendere al 2% prima del 2025.

- Una lettura sorprendentemente forte, in cui il dato principale dell’IPC si attesti al 4% o oltre, manterrà la pressione sulla Fed affinché continui a combattere l’inflazione.

- Poiché l’inflazione rimane ostinatamente elevata e l’economia regge meglio del previsto, la mia personale inclinazione è che la Fed deciderà di aumentare i tassi dello 0,25% alla riunione politica di luglio.

- Inoltre, credo che Powell manterrà la sua posizione da falco sui rialzi dei tassi e ribadirà che la Fed deve ancora lavorare per raffreddare l’inflazione.

- Pertanto, ritengo che la Fed sarà costretta ad alzare il tasso di riferimento fino al 6,00%, prima di pensare a una svolta nella sua battaglia per ripristinare la stabilità dei prezzi.

I titoli a Wall Street si avviano a concludere giugno con una nota positiva, grazie alla recente serie di solidi dati economici che hanno contribuito ad attenuare i timori di recessione.

L’indice economico Russell 2000, composto da titoli a piccola capitalizzazione, si avvia a chiudere il mese di giugno con un guadagno del 7,5% circa nell’ultima sessione di trading del mese.

Intanto gli indici Nasdaq Composite ed S&P 500 sono in salita di circa il 5% questo mese e si avviano a chiudere entrambi in salita per il quarto mese consecutivo.

L’indice Dow Jones Industrials si prepara a salire di solo il 3,7%.

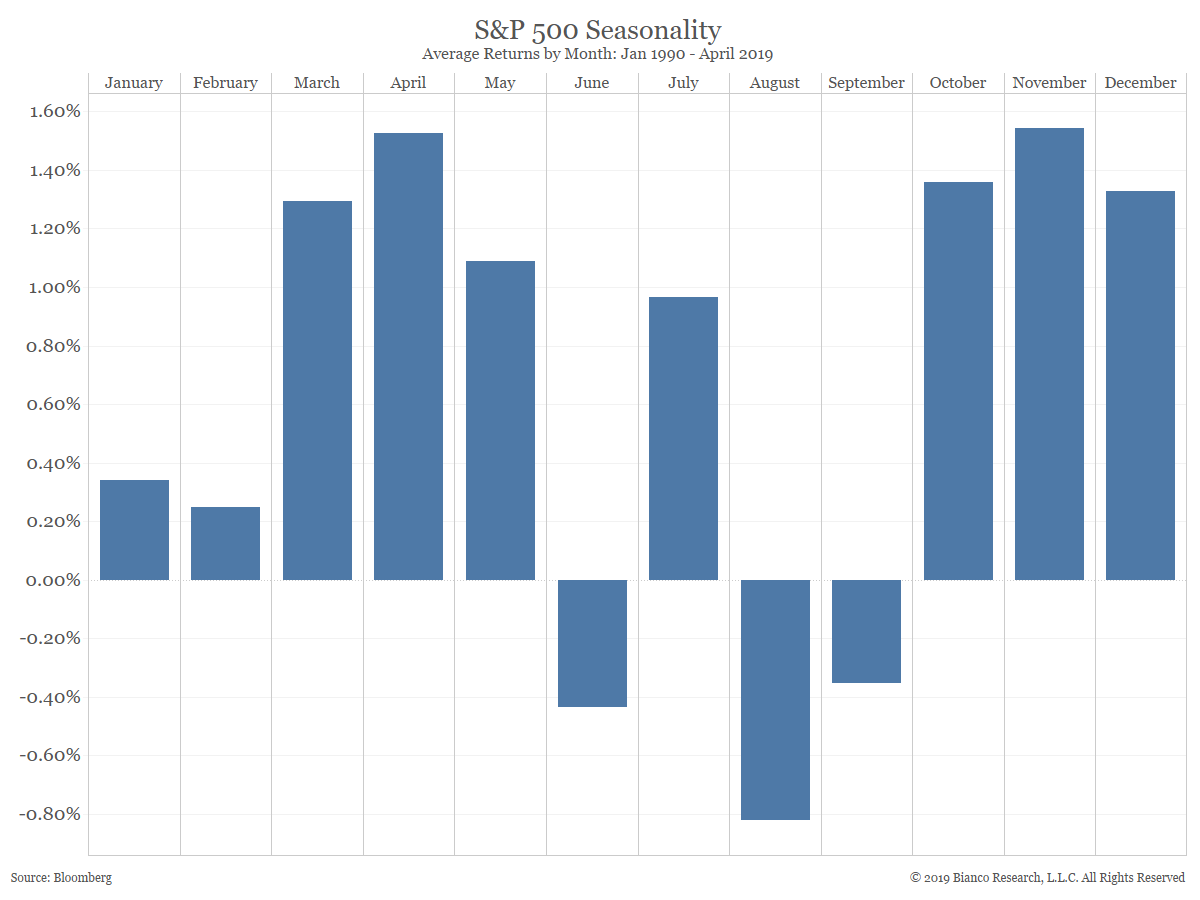

Con la fine di giugno, gli investitori dovrebbero prepararsi ad una nuova volatilità a luglio, che ha la reputazione di essere un mese relativamente forte per il mercato azionario. Dal 1990, l’S&P 500 ha guadagnato in media l’1% a luglio, che è il settimo mese migliore dell’anno in termini di rendimento.  Fonte: Bloomberg

Fonte: Bloomberg

Ecco quindi le date chiave da tenere d’occhio in questo mese di luglio:

1. Report sull’occupazione USA: venerdì 7 luglio

Il Dipartimento per il Lavoro rilascerà il report sull’occupazione venerdì 7 luglio e probabilmente determinerà la prossima decisione sui tassi della Federal Reserve.

Le previsioni sono incentrate sul mantenimento di un solido ritmo di assunzioni, anche se l’aumento è minore rispetto ai mesi precedenti.

Secondo le stime di Investing.com, i dati mostreranno che l’economia statunitense ha aggiunto 200.000 posizioni, in rallentamento rispetto alla crescita dei posti di lavoro di 339.000 a maggio.

Il tasso di disoccupazione è visto stabile al 3,7%, rimanendo vicino al recente minimo di 53 anni del 3,4%.

Intanto per la retribuzione oraria media è previsto un aumento dello 0,3% su base mensile, mentre il tasso di crescita su base annua è previsto in aumento del 4,1%, ancora troppo elevato per la Fed.

Previsione:

2. Dati sull’inflazione USA: mercoledì 12 luglio

Il report sull’indice dei prezzi al consumo di giugno è atteso per mercoledì 12 luglio e i dati mostreranno probabilmente che né l’inflazione né l’inflazione core stanno scendendo abbastanza velocemente da indurre la Fed a porre fine ai suoi sforzi di lotta all’inflazione.

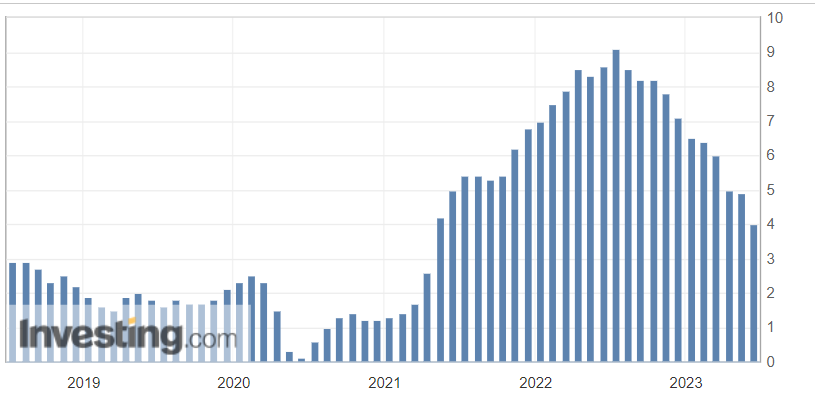

Sebbene non siano ancora state fissate previsioni ufficiali, le aspettative per l’IPC annuale variano da un aumento del 3,6% al 3,8%, rispetto al 4,0% annuo di maggio.

Il tasso d’inflazione annuale ha raggiunto un massimo di 40 anni (9,1%) l’estate scorsa e da allora è in costante discesa, ma i prezzi continuano a crescere a un ritmo ben superiore all’obiettivo del 2% fissato dalla Fed.

Nel frattempo, le stime per il dato core su base annua, che non include i prezzi di alimentari ed energetici, si aggirano intorno al 5,0%-5,2%, rispetto al 5,3% di maggio.

Il dato core sottostante è tenuto sotto stretta osservazione dai funzionari della Fed che ritengono che fornisca una valutazione più accurata della direzione futura dell’inflazione.

Previsione:

3. Decisione del tasso della Fed: mercoledì 26 luglio

La decisione politica della Federal Reserve è prevista per mercoledì 26 luglio, dopo la conclusione della riunione del FOMC.

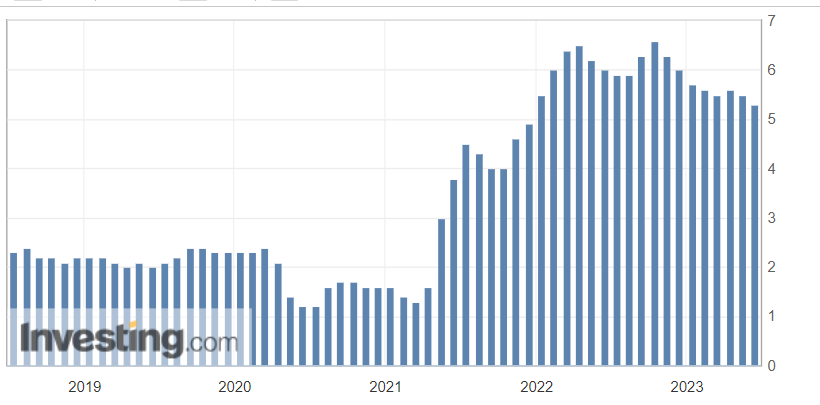

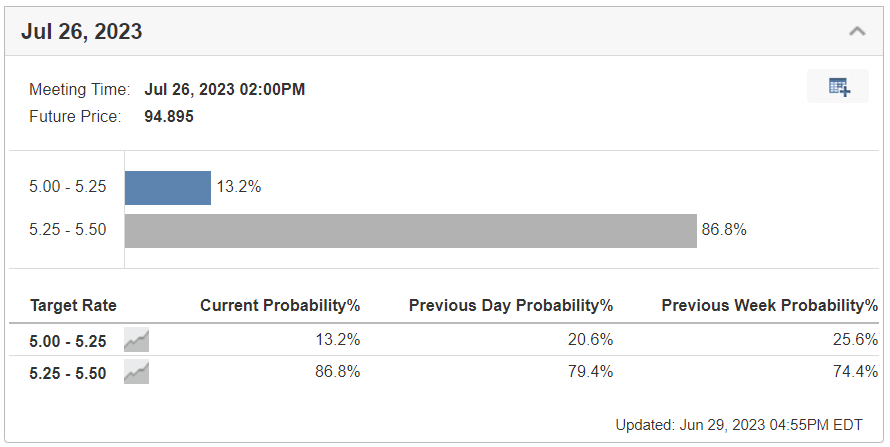

Secondo lo strumento di monitoraggio dei tassi della Fed, venerdì mattina i mercati finanziari prevedono circa l’87% di possibilità di un aumento dei tassi di 25 punti base e quasi il 13% di un non intervento.

Ma la situazione potrebbe cambiare nei giorni e nelle settimane che precedono l’importante decisione sui tassi, a seconda dei dati in arrivo.

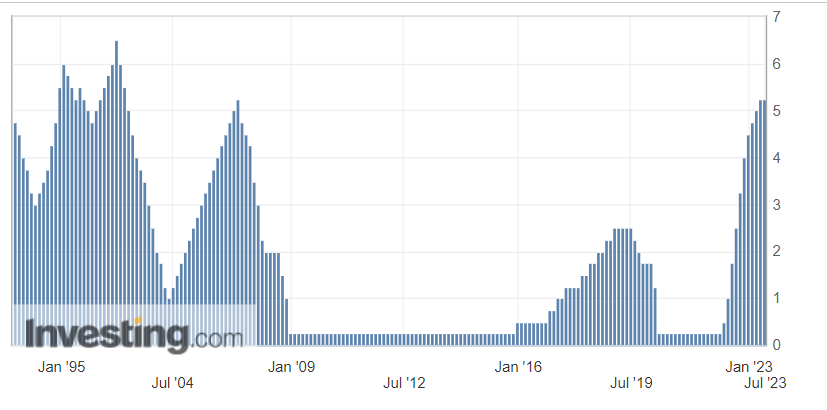

Se la banca centrale statunitense dovesse effettivamente procedere con un aumento dei tassi di un quarto di punto percentuale, il target di riferimento dei Fed funds si collocherebbe in un intervallo compreso tra il 5,25% e il 5,50%, il più alto dal gennaio 2001.

Il presidente della Fed Powell terrà una conferenza stampa molto seguita poco dopo la pubblicazione del comunicato della Fed, in quanto gli investitori sono alla ricerca di nuovi indizi sulla sua visione dell’andamento dell’inflazione e dell’economia e su come ciò influirà sul ritmo di inasprimento della politica monetaria.

Powell ha dichiarato in Portogallo che i tassi di interesse statunitensi probabilmente aumenteranno ancora e non ha escluso di muoversi in occasione di riunioni consecutive.

“Anche se la politica è restrittiva, potrebbe non esserlo abbastanza e non lo è stata abbastanza a lungo”, il che lascia aperta la porta a ulteriori aumenti, ha detto Powell.

La Fed ha mantenuto i tassi fermi nella riunione di giugno dopo 10 rialzi consecutivi e ha segnalato che potrebbero esserci altri due aumenti di un quarto di punto percentuale prima della fine dell’anno.

Previsione:

4. Stagione degli utili del 2° trimestre

A luglio, con l’inizio della stagione dei bilanci del secondo trimestre di Wall Street, gli investitori saranno attesi da un’ondata di guadagni da parte di alcuni dei nomi più importanti del mercato.

La stagione degli utili del secondo trimestre inizia ufficiosamente venerdì 14 luglio, quando società importanti come JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) e UnitedHealth (NYSE:UNH) comunicheranno i loro ultimi risultati finanziari.

I guadagni si intensificheranno nell’ultima settimana del mese, quando il gruppo di titoli a grande capitalizzazione “FAAMG” comunicherà gli ultimi risultati trimestrali. Microsoft (NASDAQ:MSFT) e Alphabet (NASDAQ:GOOGL), società madre di Google, presenteranno i loro risultati martedì 25 luglio, seguiti da Meta Platforms, proprietario di Facebook (NASDAQ:META), mercoledì 26 luglio e da Amazon (NASDAQ:AMZN) giovedì 27 luglio.

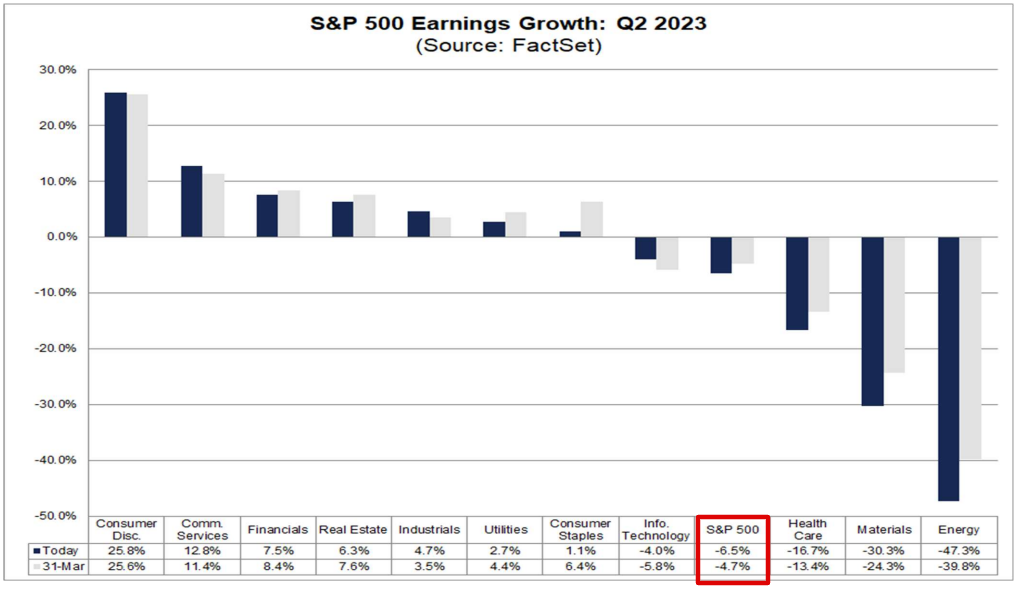

Gli investitori si stanno preparando a quella che potrebbe essere la peggiore stagione dei bilanci degli ultimi tre anni, a causa dell’impatto negativo di diversi fattori macroeconomici.

Dopo che gli utili per azione dell’S&P 500 sono scesi del -2,0% nel primo trimestre del 2023, si prevede un calo del -6,5% nel secondo trimestre rispetto allo stesso periodo dell’anno precedente, secondo i dati di FactSet. Fonte: FactSet

Fonte: FactSet

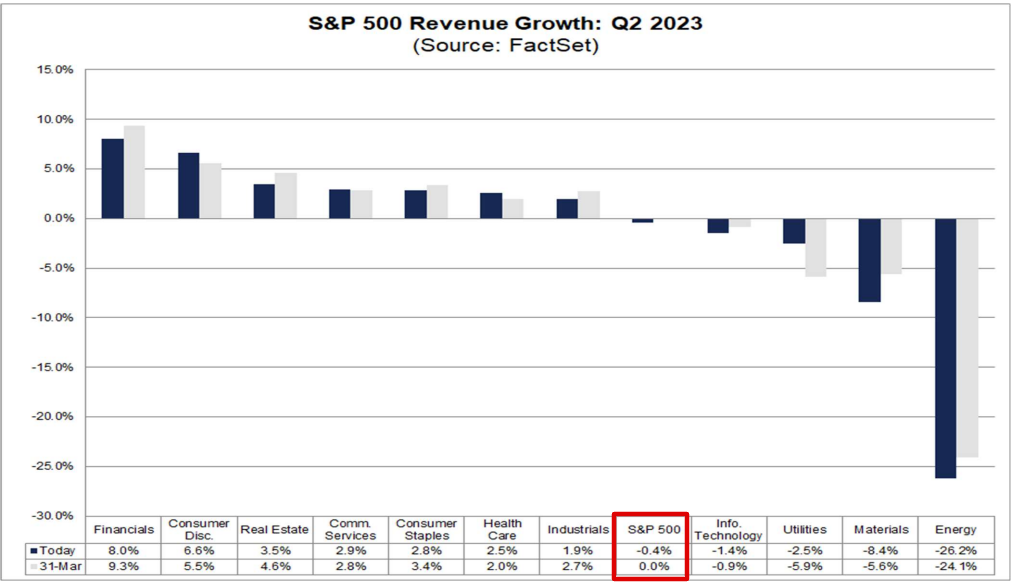

Anche le aspettative sul fatturato del secondo trimestre 2023 sono preoccupanti, con una crescita delle vendite che dovrebbe diminuire del -0,4% rispetto allo stesso trimestre dell’anno precedente.

Fonte: FactSet

Al di là dei numeri, gli investitori presteranno molta attenzione agli annunci sulla forward guidance per il secondo semestre metà dell’anno, data l’incertezza delle prospettive macroeconomiche.

Cosa fare ora

Attualmente sono long sull’S&P 500 e su Nasdaq 100 tramite l’SPDR S&P 500 (NYSE:SPY) e l’Invesco QQQ Trust (NASDAQ:QQQ), ma sono stato cauto nel fare nuovi acquisti.

In generale, è importante rimanere pazienti e attenti alle opportunità. È importante non acquistare titoli troppo lunghi e non concentrarsi troppo su una particolare società o settore.

Tenendo conto di ciò, ho utilizzato il filtro delle azioni di InvestingPro per costruire una lista di titoli di alta qualità che mostrano una forte forza relativa nell’attuale contesto di mercato.

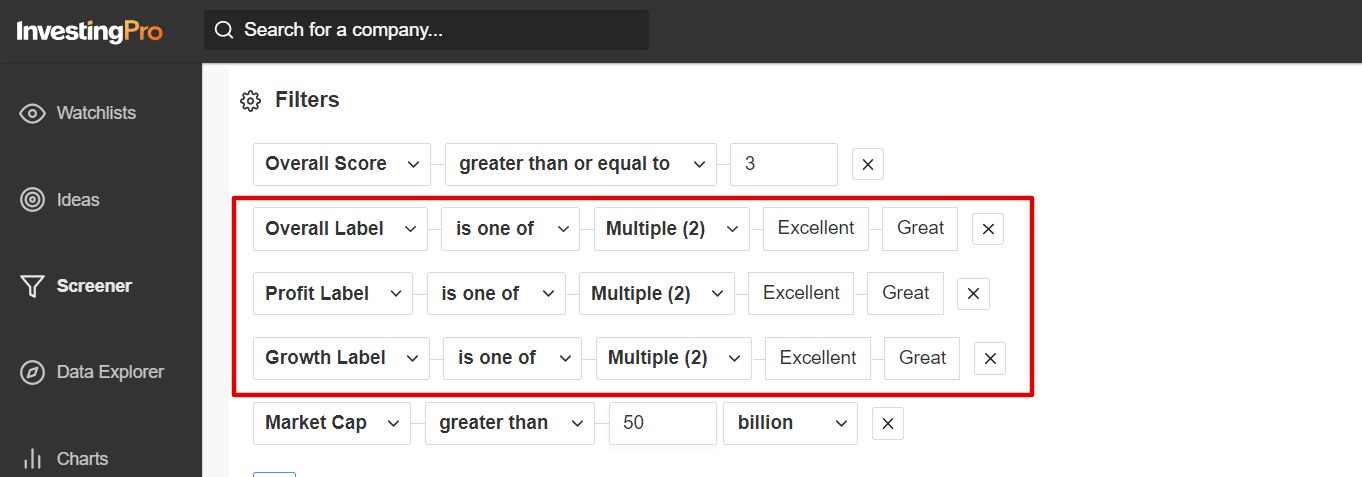

Ho mantenuto un approccio semplice e ho cercato le società con un punteggio di salute finanziaria InvestingPro superiore a 3,0 e con un Health Label di InvestingPro, una Profit Label di InvestingPro e una Growth Label di Investing Pro pari a “eccellente”, “ottimo” o “buono”.

Fonte: InvestingPro

Lo screener delle azioni di InvestingPro è uno strumento potente che può aiutare gli investitori a individuare i titoli a buon mercato con un forte potenziale di rialzo. Utilizzando questo strumento, gli investitori possono filtrare un vasto universo di titoli in base a criteri e parametri specifici.

Non ci sorprende che tra i nomi presenti nella lista vi siano Apple (NASDAQ:AAPL), Microsoft, Alphabet, Tesla (NASDAQ:TSLA), Visa (NYSE:V), Broadcom (NASDAQ:AVGO), Coca-Cola (NYSE:KO), Costco (NASDAQ:COST), Adobe (NASDAQ:ADBE), Fortinet (NASDAQ:FTNT), Chipotle Mexican Grill (NYSE:CMG), McKesson (NYSE:MCK), e TJX Companies (NYSE:TJX) per nominarne alcuni.

Fonte: InvestingPro

Nota: Questo articolo è stato scritto solo a scopo informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione a investire, né intende incoraggiare in alcun modo l’acquisto di asset.