Ottimismo? Sui mercati è questo che si respira...Soprattutto per chi ha "indovinato" (per ora) il timing perfetto.

Spesso si da troppo fiducia a ciò che è accaduto in passato, solo perché si avvicina ad un comportamento pregresso non significa (e non ci da nessuna certezza) che "accadrà" anche sta volta. Tuttavia, sia che siamo investitori o trader, dobbiamo concentrarci sulle tendenze statistiche che ci danno delle "probabilità più alte" piuttosto che delle minime possibilità.

Al momento, ci sono molte "possibilità" su cui il mercato sta scommettendo nel breve periodo che, per assurdo, hanno una maggiore "probabilità" di rivelarsi errate.

Quali sono?

- La Fed e Bce taglieranno i tassi

- la BOJ lascerà i tassi negativi al -0,1%

- L'inversioni della curva dei rendimenti non sarà più un indicatore corretto

- L'economia non entrerà in recessione

- Il mercato immobiliare rimarrà robusto negli USA e in Cina

- L'occupazione non si abbasserà drasticamente

- Le pressioni inflazionistiche si affievoliranno nel corso di questo 2023

- Gli utili e i profitti aziendali non subiranno forti cali

Ovviamente, tutto è possibile ma è anche "probabile" che non lo sarà. Se prendiamo in esame l'ultimo punto, ad oggi le valutazioni restano "troppo" elevate e questo dà una prospettiva statistica che i prezzi non sono ancora "corretti" ai tassi di oggi.

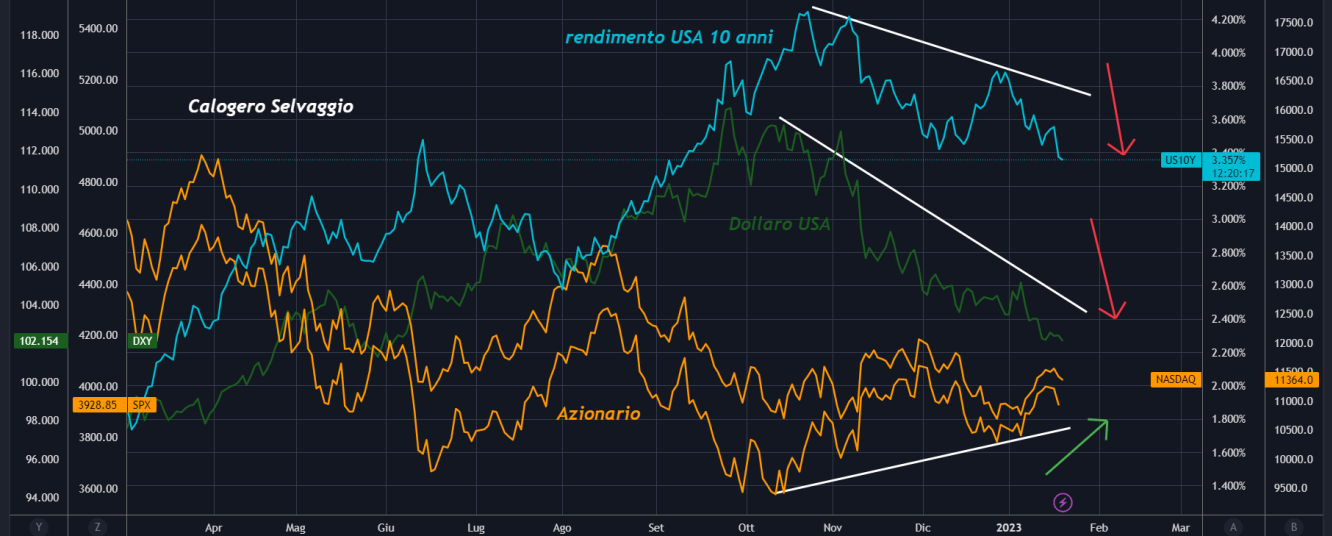

Questa settimana, prima di prendere visione dei progressi fatti dai maggiori indici, visioniamo la correlazione tra rendimenti e azionario

Il mercato sta costruendo al rialzo un trend azionario (in questo caso vediamo S&P500 e Nasdaq), con il dollaro USA e il rendimento a 10 anni che continuano a flettere, indebolendosi.

Ciò richiede ancora "cautela", ripeto, ma a livello grafico la tendenza sta cambiando e per i molti che non stanno gestendo "miliardi" va bene anche approfittare dei trend rialzisti di breve termine, seguiti da un processo personale che li porta "fuori" appena le cose iniziano a mettersi "male".

Molti sperano che presto entreremo in "risk on" ed è quello che alla fine sarà, perché i trend rialzisti sono quelli più "naturali".

Ma siamo sicuri che proprio tutti lo vogliono?

Ricordo che il compito delle banche centrali, in questo preciso momento storico, è sopprimere "l'offerta" ed il mercato azionario in questo senso è uno dei "maggiori" creatori di ricchezza in economia. Infatti un possibile nuovo rally, verso i massimi, le politiche monetarie "non possono permetterselo" poiché ciò creerebbe "l'effetto ricchezza" (spingendo i consumatori e le imprese a spendere di più) e riaccenderebbe le aspettative inflazionistiche.

Andando per logica una continuazione del Bear Market, porterebbe le azioni ad un ulteriore "svalutazione" e farebbe avvicinare le banche centrali all'obiettivo dell'inflazione al 2%.

Il "BUY THE DIP" (al momento) non è poi così sicuro...

Ma torniamo a noi

S&P 500

Questa settimana stiamo assistendo ad una perfomance negativa di oltre il 2%. L'indice nell'ultimo mese si è consolidato nuovamente sul livello 3900, rompendo la media 50 periodi, dopo essere stato rifiutato dalla resistenza creatasi dal massimo di gennaio 2022 (linea rossa) per la quarta volta da agosto 2022. (come ipotizzato nella scorsa analisi)

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è positivo dopo un dicembre a livelli negativi ed è in convergenza con l'RSI che descrive "correttamente" la situazione, il momento positivo, ritoccando nuovamente il livello ipercomprato (70), seguito dal calo di questi giorni in area neutrale - ribassista (44). Inoltre il VIX (CBOE Volatility Index) che nell'ultimo mese è rimasto "costantemente" tra i 21 e i 19 punti, livello in cui le azioni tendono ad essere "volatili", lo scorsa settimana ha registrato un livello inferiore ai 20 punti che corrisponde ad una "zona" meno valatile (18.9) mentre negli ultimi giorni è tornato dentro la zona di maggiore stress (21).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- ResMed Inc +7,15%

- Morgan Stanley (NYSE:MS) +4%

- Lumen Technologies Inc -16,7%

- PNC Financial Services Group Inc (NYSE:PNC) -12,3%

L'S&P 500 è stato rifiutato dalla trend line dinamica (linea rossa) e dai 4000 punti, che rappresentano un livello psicologico importante, questo ha riportato l'indice prima a rompere

le medie mobili 200 e 50, ed infine a ripiegare sui 3900 punti. Nonostante la settimana negativa, è da notare il calo della media mobile 200 giorni in area 3971 rispetto ai 3984 confermando (come in passato) la probabile continuazione di un rally, ma attenzione ad un eventuali incroci delle medie. In caso di bassa volatilità, nel caso usasse come supporto area 3930 - 3900 e la media 50 giorni, potrebbe riportarsi al limite con la trend line (linea rossa) e avvicinarsi alla rottura della struttra (BOS) che corrisponde ai livelli di giugno 2022 (4100), recuperando poi i massimi di giugno - settembre 2022 (4150 - 4200).

Ma attenzione, nei prossimi giorni sarà importante monitorare la situazione, per "eventuali" ribassi vista la convergenza tra gli indicatori usati, con l'RSI che sta ripiegando verso zona ribassista e di ipervenduto, i rialzisti potrebbero soffrire dei possibili livelli di liquidità $$$ a 3877 - 3800 ritestando l'area di consolidamento del precedente impulso e contrastando nel breve il rialzo ripiegando fino in area 3744 - 3720 punti (livelli di novembre 2022).

Livelli importanti da monitorare:

- 4000 (resistenza)

- 3900 (supporto)

NASDAQ

Questa settimana stiamo assistendo ad una chiusura negativa vicina all'1,5%, dovuta ad una volatilità al rialzo che ha portato l'indice sotto la media 50 periodi e ritestare nuovamente i minimi di luglio 2022 in area 11500 punti. Questo dopo un falso breakout a 10750 punti e aver rotto al rialzo la trend line (linea rossa) che da inizio anno ha svolto il ruolo di resistenza. (come ipotizzato nella scorsa analisi)

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è a livelli positivi in

divergenza con l'RSI che descrive "correttamente" il rialzo e lo stress degli ultimi giorni,

flettendo in territorio neutrale (51) verso il livello ipervenduto. Inoltre il CBOE NASDAQ 100 Volatility (VXN) che nell'ultimo mese è tornato "costantemente" tra i 27 e i 25 punti, diminuendo in questo modo la volatilità, dopo un calo a 23 punti negli ultimi giorni è tornato sui livelli di alta volatilità.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Zscaler Inc +5,4%

- MercadoLibre Inc +4,7%

- Lucid Group Inc -10,3%

- Rivian Automotive Inc -10,1%

Il NASDAQ 100 ha cercato di consolidarsi sopra la media 50 periodi facendo prima un "falso breakout" al ribasso del canale laterale (linee blu) e poi un forte impulso che ha portato l'indice sul livello psicologico degli 11750 punti, rompendo la trend line (linea rossa) che da mesi fa da resistenza. Attualmente è stato respinto dalla media 50 periodi ritracciando sul livello 0,5% di fibonacci, e la media 200 periodi continua ad essere in calo dai 12067 a 12000 confermando (come in passato) un possibile rally, ma attenzione ad un eventuali incroci delle medie. In caso di bassa volatilità, con l'RSI in continuo rialzo e nel caso usasse come supporto i 11500 punti e la media 50, potrebbe ritornare sugli 11700 punti e con la rottura della struttura (BOS) che corrisponde ai massimi di ottobre 2022 tornerebbe a far visita agli 11900 - 12000 punti (massimi di agosto 2020) sulla media 200 giorni.

Ma è bene visionare i movimenti, con l'RSI verso il livello ipervenduto, i rialzisti potrebbero soffrire dei possibili livelli di liquidità $$$ tra gli 11400 e gli 11000 punti. Quindi nei prossimi giorni sarà importante monitorare la situazione, per una conferma dello "status" positivo dopo la rottura della trend line (linea rossa), vista la recente divergenza tra gli indicatori usati che hanno cambiato tendenza spingendo l'indice al rialzo. Nel caso in cui ciò accadesse (ribassi) un livello importante lo potremmo trovare a 10800 punti.

Livelli importanti da monitorare:

- 11600 (resistenza)

- 11150 (supporto)

FTSE MIB

Questa settimana stiamo assistendo ad una chiusura negativa di mezzo punto percentuale che ha riportato l'indice sotto i 26 mila punti, sul massimi di giugno 2021, ciò dopo aver registrato il massimo di 1 anno con una performance del 10% da inizio gennaio 2023. (come ipotizzato nella scorsa analisi)

I volumi di acquisto sono in ribasso rispetto alle scorse settimane, MACD (valuta il momentum) continua ad essere a livelli positivi da inizio anno ma al ribasso, a conferma del momento di stallo e di stress passato e del forte rialzo degli ultimi giorni, in convergenza con l'RSI, che da area ipercomprato sta tornando al livello neutrale ribassista a 63 (livelli molto alti), descrivendo "correttamente" i nuovi massimi di 1 anno e il possibile ritracciamento.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Leonardo SpA +7,7%

- Bper Banca (BIT:EMII) SpA +6%

- Stellantis (BIT:STLA) NV -5,8%

- Hera (BIT:HRA) SpA -3,6%

Il FTSE MIB dopo aver rotto nuovamente la parte alta del canale laterale decennale (24500), creatosi dai massimi del 2009 in poi, rompendo prima i 24500 punti identificati come livello

psicologico, per poi andare verso i massimi di marzo 2022 a 25500 e successivamente sopra i livelli di settembre 2021 a 26 mila punti supportato dall'incrocio delle medie ed in particolar modo dalla media 50 periodi. In caso di bassa volatilità, l'RSI al rialzo e nel caso usasse i 25500 punti come supporto, e successivamente la rottura della struttura (BOS) a 25920 che corrisponde al supporto che hanno dato vita ai forti rialzi del 2021, l'indice potrebbe ritestare i 26500 - 26200 punti.

Ma attenzione, ha lasciando dietro di se livelli di liquidità $$$ che i rialzisti potrebbero soffrire tra i 25500 - 24700 punti che corrispondono anche all'area di ritracciamento di Fibonacci, visto la flessione dell'RSI del livello ipercomprato e il momentum ribassista del MACD. Quindi sarà importante monitorare l'andamento dell'indice italiano, per una conferma del trend rialzista che da ottobre l'ha fatto da padrone, dopo l'incrocio delle medie mobili che ha rappresentato un segnale positivo e il retest dei livelli Pre-Covid. Nel caso in cui non riuscisse a mantenere i 25500 punti, con un rifiuto dei massimi di giugno 2021 e dei 26000 punti, potrebbe far ritorno verso 24600 punti sulla media 50 giorni.

Livelli importanti da monitorare:

- 25900 (resistenza)

- 25300 (supporto)

HANG SENG

Questa settimana stiamo assistendo ad una performance positiva di mezzo punto percentuale che ha portato l'indice a consolidarsi in area 21700 - 21500 punti che corrispondono ai minimi

di marzo 2020, al completamento del "testa e spalle" evidenziato nelle precedenti analisi, con una performance dai minimi di ottobre 2022 del +47%.

I volumi di acquisto sono in diminuzione rispetto 1 mese fa, MACD (valuta il momentum) è tornato negativo in divergenza con l'RSI che descrive "correttamente" l'ottima performance degli

ultimi mesi, stazionando in zona ipercomprato (72). I livelli dell'RSI, da ottobre, restano ancora sopra la media di tutto il 2022 segnalando fiducia da parte degli investitori.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Sunny Optical Technology Group Co Ltd +8,7%

- Sands China Ltd +5,8%

- Meituan -7,4%

- Zhongsheng Group Holdings Ltd -6,4%

L'Hang Seng ha registrato massimi crescenti ed ha completato il rialzo del "testa e spalle" segnando nuovi massimi di 6 mesi a 21750, prima di ciò si è consolidato tra i 19000 - 20000

punti sulla media 200 periodi. Anche in questo caso sarà importante monitorare la situazione, vista la divergenza tra gli indicatori usati che confermano un'inversione del trend ma possibili ribassi nel breve, e possibili incroci delle medie mobili. Nel caso di alti volumi di acquisto e l'RSI ancora in zona rialzista, dopo il consolidamento tra 21700 - 21500 punti, una possibile rottura della struttura (BOS) a 21720 punti lo proietterebbe sui massimi di giugno e aprile 2022, a 22450 punti, recuperando parte delle forti perdite dell'ultimo anno e il livello medio "storico" dell'indice.

Ma è bene visionare i movimenti, un possibile RSI diretto verso il basso dopo aver lateralizzato sul livello ipercomprato e un rifiuto dei 21500 - 21200 punti potrebbero portare i rialzisti a soffrire dei possibili livelli di liquidità $$$ tra 20972 e i 2300 punti, che corrispondono anche ai livelli di ritracciamento Fibonacci, vicino al supporto più in basso dei 20 mila.

Livelli importanti da monitorare:

- 21738 (resistenza)

- 21040 (supporto)

Alla prossima!

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto taleù non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".