L’indice dei prezzi PCE è aumentato dello 0,4% rispetto alle stime dello 0,5% mensile. Allo stesso modo, l’indice dei prezzi PCE core è aumentato dello 0,1% rispetto alle stime dello 0,2%.

La decisione della Fed di mantenere il tasso di interesse all’interno dell’intervallo 5,25-5,50% durante l’ultima riunione del FOMC sembra essere giustificata. Il rapporto del Bureau of Economic Analysis di venerdì mostra che l’indice dei prezzi delle spese per consumi personali (PCE) è risultato inferiore alle aspettative.

Su base mensile (per il mese di agosto), l’indice dei prezzi PCE è aumentato dello 0,4% rispetto alle stime dello 0,5%. Allo stesso modo, l’indice mensile dei prezzi PCE core è aumentato dello 0,1% rispetto alle stime dello 0,2%. Per entrambe le versioni annuali, il PCE ha rispecchiato le aspettative al 3,5% e al 3,9% (core).

Si tratta del più basso aumento del PCE dal settembre 2021. Tra i vari indicatori dell’inflazione, il PCE core è quello preferito dalla Federal Reserve, in quanto esclude le voci più volatili come i generi alimentari e l’energia. Pertanto, l’indice dei prezzi PCE core è più utile per determinare la politica monetaria.

Dunque, questo indicatore dell’inflazione è tenuto sotto stretta osservazione e spesso influisce sui movimenti del mercato.

Reazione del mercato al rapporto sull’inflazione debole

Tracciando i 30 maggiori titoli americani delle blue chip, il Dow Jones Industrial Average (DJI) ha aperto in rialzo dello 0,64% venerdì, salendo di 216,27 punti. Anche gli altri benchmark hanno reagito alle notizie positive sul PCE. L’indice S&P 500 (SPX) è salito dello 0,66%, mentre l’indice tecnologico Nasdaq Composite (IXIC) è balzato dell’1,03%.

È interessante notare che il Bitcoin è sceso bruscamente nel pomeriggio, arrivando a 26,7k dollari, per poi stabilizzarsi nuovamente a 26,9k dollari. Ciò non sorprende, vista la percezione del Bitcoin come copertura contro l’inflazione. Se l’inflazione tende al ribasso, la domanda di bitcoin potrebbe essere meno pressante.

D’altra parte, se la Federal Reserve è ora meno propensa ad aumentare i tassi di interesse e più propensa ad accelerare i tagli dei tassi, ciò sarebbe favorevole per gli investitori in criptovalute. Dopo tutto, l’afflusso storico di capitali a basso costo nel corso del 2020/21 ha permesso a Bitcoin di raggiungere il massimo storico di 68.789 dollari nel novembre 2021.

Per quanto riguarda il dollaro stesso, i dati sull’inflazione più morbidi hanno fatto salire leggermente l’indice del dollaro, che spesso è inversamente correlato alle oscillazioni del prezzo del Bitcoin. Ciò si è ripetuto venerdì.

Immagine cortesia di TradingView

In genere, il potenziale taglio dei tassi porta a un calo del DXY, in quanto il dollaro torna a essere conveniente. Tuttavia, la situazione cambia se all’orizzonte si profila un atterraggio duro, come sembra essere. In questo scenario, gli investitori cercano titoli rifugio in previsione di un calo del mercato azionario, che farebbe salire ulteriormente il DXY.

Aspettative del mercato per i futuri tagli dei tassi

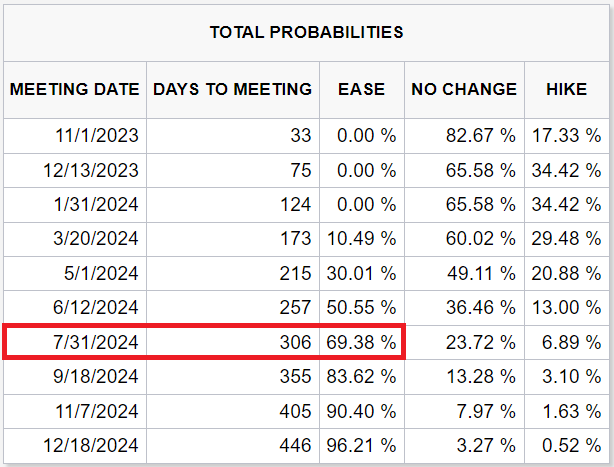

Con altre due vertici del FOMC entro la fine dell’anno, gli investitori sono più fiduciosi nel mantenimento dei tassi da parte della Fed. In contrasto con la precedente scommessa del 40% sui futures sui fed fund, la probabilità di un altro rialzo è scesa al 34%.

In base alle attuali aspettative del mercato, il primo taglio dei tassi (riduzione) è previsto per agosto 2024.

Scambiati al Chicago Mercantile Exchange (CME), i futures sui fed fund puntano o coprono le fluttuazioni dei tassi d’interesse a breve termine, rispecchiando direttamente la politica della Fed. Immagine per gentile concessione di CME Group (NASDAQ:CME).

Tuttavia, con l’esaurimento dei risparmi in eccesso al livello precedente al blocco del marzo 2020, è probabile che la situazione cambi. Secondo il rapporto della Federal Reserve sulle finanze delle famiglie, solo il 20% delle persone più ricche dispone di una maggiore liquidità, pari all’8% in più. A giugno, le famiglie detenevano un eccesso di risparmio aggregato di poco meno di 190 miliardi di dollari.

Allo stesso tempo, il debito delle carte di credito statunitensi ha raggiunto il record di 1.000 miliardi di dollari ad agosto, con un debito delle famiglie salito a 17,06 mila miliardi di dollari. Questo debito dovrà essere servito in un regime di tassi d’interesse più elevati per il momento. Allo stesso modo, il pagamento netto degli interessi negli Stati Uniti, in percentuale delle entrate statali, è salito al 15%.

In altre parole, le entrate fiscali del governo vengono sempre più drenate per il solo servizio del debito, monetizzato attraverso l’emissione di obbligazioni. Questo rappresenta un’immensa pressione a ridurre i tassi, poiché diventa difficile per il governo degli Stati Uniti finanziare la spesa.

Mentre il rendimento dei decennali sale al livello più alto dalla Grande Recessione, al 4,6%, i deficit federali a lungo termine sono pronti a raggiungere nuovi record. Considerando che questa situazione rischia di creare una crisi del debito, i tagli dei tassi d’interesse dovrebbero arrivare al più presto.