Sarà una settimana tranquilla, con pochi dati e un giorno di riposo a metà settimana. I dati sulle vendite al dettaglio arriveranno martedì; martedì ci sarà anche VIX Opex; mercoledì i mercati saranno chiusi e venerdì ci sarà OPEX trimestrale.

Quindi sarà un po’ strano da questo punto di vista. Dopo i dati poco incoraggianti delle ultime due settimane, le vendite al dettaglio potrebbero assumere un’importanza supplementare, con aspettative di un aumento dello 0,3% mensile rispetto a un mese piatto. Il gruppo di controllo dovrebbe aumentare dello 0,4% rispetto al calo dello 0,3% del mese scorso.

È possibile che, come i dati sull’occupazione, i dati sulle vendite al dettaglio di aprile siano stati più deboli a causa delle vacanze di Pasqua che cadevano a marzo, rendendo i dati di maggio ancora più critici. Un dato sulle vendite al dettaglio migliore delle attese attenuerebbe senza dubbio i timori di un vero e proprio rallentamento dell’economia. Allo stesso tempo, un dato più debole farebbe prendere piede una narrativa di crescita più lenta.

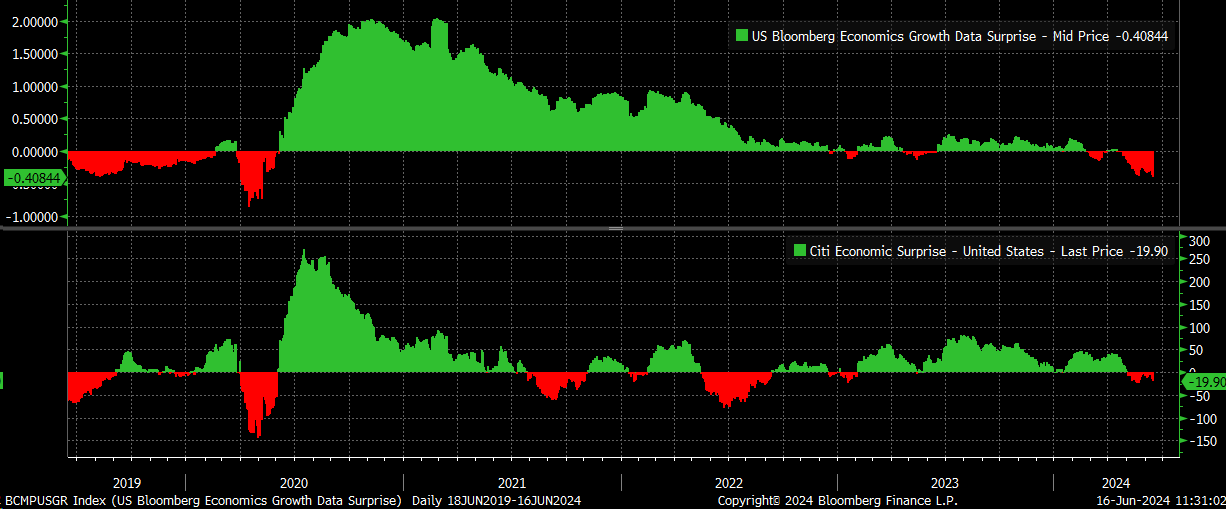

Sia l’indice di sorpresa economica di Citi che l’indice di sorpresa della crescita economica di Bloomberg sono diventati negativi nelle ultime settimane, consolidando l’idea che i dati sono stati notevolmente più morbidi di recente.

Il problema del report IPC è che, in generale, un IPC debole suggerisce vendite al dettaglio deboli, poiché le vendite al dettaglio sono riportate in termini nominali. Inoltre, un rapporto IPC dello 0,0%, anche se solo uno, mi preoccupa molto perché di solito l’unica volta che abbiamo visto un’inflazione debole o cambiamenti nel trend inflazionistico è stato in periodi di recessione.

Il vero indizio di ciò che il mercato sta pensando è se iniziamo a vedere i tassi dei Treasury scendere e gli spread dei titoli ad alto rendimento allargarsi. Questo è un segno che il mercato obbligazionario sta iniziando a valutare il rischio di un atterraggio morbido.

A questo punto è difficile dirlo, perché vediamo che lo stress in Francia si ripercuote su tutta l’Europa, con gli spread francesi e tedeschi che si allargano e provocano una fuga verso la sicurezza delle obbligazioni statunitensi. Lo spread tra i due titoli è salito a 76 punti base venerdì, il più ampio dal 2017 e dalla crisi del debito europeo del 2011.

Questo dato è perfettamente in linea con quanto abbiamo visto nella coppia FX USD/MXN e con lo spread tra i titoli italiani e tedeschi, di cui abbiamo parlato per diverse settimane. Sia che gli eventi in Francia siano la vera fonte di preoccupazione per la stabilità in Europa, sia che il mercato stia semplicemente usando i titoli dei giornali come “motivo” per derischiare, il derisking è reale. Si sta verificando in tutti gli spread ad alto rendimento in Europa e negli Stati Uniti e, finora, l’unica entità immune è stata il peso della capitalizzazione di mercato S&P 500, come evidenziato dal calo del rendimento degli utili.

Prima di trarre conclusioni sul perché i tassi stiano scendendo negli Stati Uniti, guardate a livello globale; se i tassi in Europa sono in forte calo, rendetevi conto che la discesa dei tassi statunitensi è una fuga verso la sicurezza. Ciò significa che prestare attenzione agli spread è più che mai fondamentale, perché in questo momento l’idea che il calo dei tassi porti a un rialzo dei titoli è sbagliata; i titoli saliranno con il calo dei tassi se gli spread si restringono, mentre in questo momento gli spread si stanno allargando, e questo è il motivo per cui l’IWM non sta facendo un rally e anzi sta scendendo.

Se l’ETF HYG scende, mentre ETF come IEF e TLT salgono, è il miglior segnale che si può usare per indicare che gli spread si stanno allargando e, di conseguenza, è probabile che il Russell scenda.

In questo momento, l’IWM si trova in un punto importante, a 198,75 dollari, che ha rappresentato una resistenza e un supporto fino all’agosto 2022. Una rottura di questa zona creerà un test ancora più critico della scollatura di un doppio top intorno a 191,50 dollari.

Dati più morbidi e spread più ampi non gioverebbero alle banche regionali o a qualsiasi altra banca. Quindi, il KRE va tenuto d’occhio, soprattutto se rompe il supporto a circa 46 dollari. Si tratta di un livello significativo, soprattutto con un gap aperto di circa l’8-9% al di sotto del prezzo attuale.

L’indice Stoxx 600 ha rotto un’importante tendenza rialzista la scorsa settimana, ha anche rotto il supporto a 513 e ha una tendenza al ribasso chiaramente in atto sull’RSI. Per ora, la prossima area di supporto sembra essere intorno a 502,50, seguita da 495.

Nasdaq 100: è possibile un’inversione di tendenza a questo punto?

Se c’è una svolta significativa del mercato, potrebbe essere vicina; il NASDAQ 100 si è recentemente esteso del 100% rispetto ai minimi intraday dell’ottobre 2022, ai massimi del luglio 2023 e ai minimi dell’ottobre 23. Quindi, quando si utilizzano livelli come quelli di Fibonacci, non significa che il mercato debba girare al ribasso, ma se ci fosse un punto, in base ai Fib, questa è la regione in cui potrebbe iniziare un movimento al ribasso.

Considerando lo stiramento delle valutazioni e la debolezza a cui stiamo assistendo nel resto del mercato, insieme all’allargamento degli spread creditizi e alla tempistica della scadenza del VIX e delle opzioni azionarie, questo sembra il momento e il luogo ideale per assistere a un’inversione di tendenza, con un calo fino a 18.000 come prima tappa ragionevole.

Non so quanti abbiano visto di recente questo grafico su UPS, ma è interessante perché si trova sul supporto del 2018. Una rottura di questo livello di supporto potrebbe potenzialmente portare il titolo a scendere ulteriormente e a colmare un gap da luglio 2020, che è di quasi 125 dollari.

Il grafico di Workday (NASDAQ:WDAY) è uno dei più brutti che ho visto di recente. La regione tra i 200 e i 220 dollari è molto importante perché una mossa al di sotto dei 200 dollari apre un percorso verso livelli significativamente più bassi, forse verso i 170 dollari, con pochissimo, se non nessun, supporto in mezzo, anche se il titolo è già ipervenduto sull’RSI.