Nel corso dell’anno, le azioni di NVIDIA Corporation (NASDAQ:NVDA) hanno guadagnato il 163% del valore per i suoi azionisti. Nonostante la forte flessione del mercato del 7 agosto, quando le azioni Nvidia sono scese a 98 dollari, il titolo si è ripreso e ha guadagnato la fascia di prezzo di metà luglio, attestandosi ora a 128 dollari per azione.

Con il 4,29% delle azioni Nvidia detenute da tutti gli insider, il CEO Jen Hsun (“Jensen”) Huang ha venduto circa 1,4 miliardi di dollari di azioni NVDA dal 2020. La maggior parte delle vendite si è concentrata durante l’estate, con oltre 500 milioni di dollari.

Oltre a Jensen, le vendite di insider sono state pari a 7,2 milioni di azioni negli ultimi sei mesi contro gli 1,3 milioni di azioni NVDA acquistate, con un rapporto sbilanciato di 5,5 tra vendite e acquisti di insider. Visti i forti segnali di recessione in vista del 2025, gli investitori dovrebbero aspettarsi ulteriori ribassi dopo la prossima relazione sugli utili di Nvidia, il 28 agosto?

Oppure un’altra flessione del mercato rappresenterebbe un’opportunità simile a quella di “comprare il ribasso”?

Aspettative sugli utili di Nvidia

Negli ultimi sei trimestri, Nvidia ha battuto consecutivamente le aspettative sugli utili per azione (EPS), con il trimestre conclusosi ad aprile battuto con una sorpresa positiva del 13,73%, ovvero 0,51 dollari previsti rispetto a 0,58 dollari EPS riportati.

Per il trimestre fiscale che si concluderà a luglio 2024, la cui pubblicazione è prevista per il 28 agosto, Zacks Investment Research ha elaborato una previsione sull’EPS di 0,59 dollari sulla base delle previsioni di 13 analisti. Nel trimestre precedente, Nvidia ha previsto un fatturato di 28 miliardi di dollari (+/- 2%) rispetto ai 22,6 miliardi del primo trimestre, che a sua volta ha registrato una crescita del 427% su base annua.

In altre parole, Nvidia è il principale beneficiario della domanda e delle aspettative di infrastrutture di IA generativa. Ma è probabile che ciò continui?

E il ritardo di Nvidia su Blackwell?

L’architettura Blackwell di Nvidia è il prossimo passo verso il dominio dei chip AI di Nvidia. È stata presentata per la prima volta alla conferenza GTC 2024 a marzo. Destinati all’addestramento economico di modelli linguistici di grandi dimensioni (LLM), i chip Blackwell contengono 208 miliardi di transistor che utilizzano il processo all’avanguardia 4NP (node process), per gentile concessione di Taiwan Semiconductor Manufacturing Company (NYSE: TSM).

Per i carichi di lavoro AI, Nvidia dichiara una riduzione dei costi operativi fino a 25 volte. A titolo di confronto, Blackwell sarebbe 30 volte più efficiente per i carichi di lavoro di inferenza LLM rispetto ai chip H100 di Nvidia, entrati in piena produzione nel settembre 2022. A quel tempo, il prezzo delle azioni NVDA era incomprensibilmente basso, pari a circa 13 dollari per azione.

È sufficiente dire che gli investitori si aspettano una crescita simile dopo Blackwell, anche se sarà molto più contenuta a causa del peso del mercato di Nvidia, che supera i 1.000 miliardi di dollari. All’inizio di agosto, alcuni insider di Microsoft (NASDAQ:MSFT) hanno fatto trapelare a The Information che le complessità del packaging dei chip-on-wafer-on-substrate (CoWoS) faranno slittare le spedizioni di Blackwell al primo trimestre del 2025.

Tuttavia, John Vinh, ricercatore azionario di KeyBanc Capital Markets, ha osservato che il ritardo di Blackwell sarà neutralizzato dal restante backlog di Hopper (serie H100 e H200).

“Non ci sarà alcun impatto a breve termine sul ritardo di Blackwell in termini di risultati del secondo trimestre e di indicazioni per il terzo trimestre. Inizialmente Blackwell avrebbe iniziato il ramping forse solo verso la fine del trimestre di luglio”.

John Vinh a “Market Domination” di Yahoo Finance

Tuttavia, dato che gli arretrati di Hopper si esauriranno entro la fine dell’anno e i chip Blackwell si diffonderanno nella seconda metà del 2025, gli investitori dovrebbero aspettarsi relazioni trimestrali meno impressionanti in quel periodo intermedio.

E AMD e Intel?

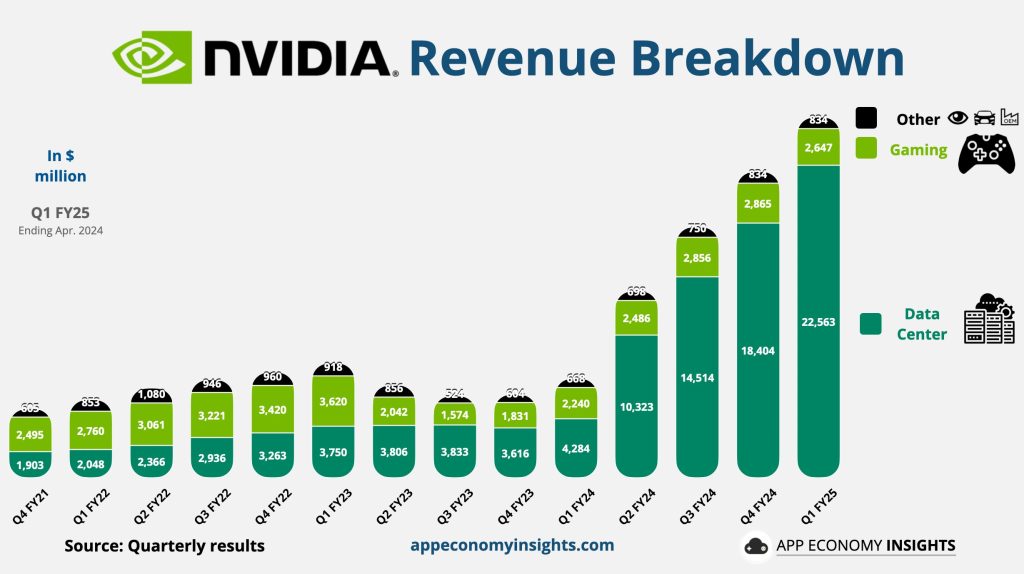

A partire dal quarto trimestre fiscale del 2023, Nvidia ha superato la sua storia di origine. L’azienda è passata rapidamente da un’azienda di GPU per videogiochi a un’azienda fornitrice di data center. Mentre le entrate di Nvidia nel settore dei videogiochi non sono molto diverse da quelle del primo trimestre del 2022, la divisione data center è cresciuta di 6 volte.

Immagine: AppEconomyInsights

Rispetto ai suoi concorrenti nel settore dei semiconduttori, Nvidia detiene una quota di mercato del 34,84%, lasciandosi alle spalle AMD al 9,78%, Broadcom (NASDAQ: NASDAQ:AVGO) al 18,61% e Intel (NASDAQ:INTC) al 24%. All’interno del mercato globale delle GPU, Nvidia detiene un dominio quasi totale con l’88% rispetto al 12% di Advanced Micro Devices Inc (NASDAQ:AMD), secondo i dati sulle spedizioni AIB di Jon Peddie per il primo trimestre 2024.

Nvidia è riuscita a dominare il mercato legando il suo hardware a un ecosistema software completo. Per l’apprendimento automatico in particolare, l’azienda ha ottimizzato numerosi framework e librerie open-source come TensorFlow, PyTorch, JAX, DGL, NeMo, Kaldi e altri.

In altre parole, Nvidia ha seguito un modello consolidato di creazione di standard per un’esperienza di sviluppo più semplice. A partire dall’attuale piattaforma CUDA (Compute Unified Device Architecture), questo approccio si rifà agli standard Nvidia PhysX, RTX (ray tracing in tempo reale), DLSS e G-Sync.

Per rimanere all’avanguardia nel settore dell’intelligenza artificiale dei data center, AMD ha recentemente compiuto una mossa aggressiva acquisendo ZT Systems per 4,9 miliardi di dollari. Per quanto riguarda Intel, il ritardo di Blackwell dovrebbe offrire al gigante emergente delle fonderie l’opportunità di espandersi con i suoi chip Gaudi 3 a basso costo.

Dopotutto, sia AMD che Nvidia sono aziende fabless (senza fabbriche) che si affidano alle capacità di TSMC, mentre Intel si impegna in costose costruzioni di fonderie.

Previsione sul prezzo del titolo Nvidia

Nonostante l’aumento dei ribassi del mercato a seconda dei segnali di recessione che si materializzano, le azioni NVDA sono ancora un titolo molto ricercato. Secondo i dati di previsione del Nasdaq basati su 39 analisti, l’obiettivo di prezzo medio di NVDA è di 150,29 dollari contro gli attuali 128,47 dollari per azione.

La stima più alta arriva a 200 dollari, mentre la previsione più bassa non si discosta molto dal prezzo attuale di 100 dollari per azione.

Secondo Mordor Intelligence, le dimensioni del mercato globale delle infrastrutture AI dovrebbero crescere a un tasso CAGR del 20,12% tra il 2024 e il 2029.

In base a tutti gli indicatori, è improbabile che i concorrenti di Nvidia possano infrangere in modo significativo il successo dell’azienda nell’implementazione di hardware all’avanguardia all’interno del suo quadro software completo.

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria. Vi invitiamo a consultare la politica del nostro sito web prima di prendere decisioni finanziari.