In questo 2023 l'S&P 500 è salito di circa il 14% mentre il Nasdaq di circa il 35%.

Nei prossimi mesi potremmo vedere dei ribassi o magari il mercato farà meglio. Non possiamo saperlo. Il mercato azionario è imprevedibile e noi non abbiamo la sfera di cristallo, soprattutto nel breve termine. Ciò che in realtà è fondamentale, è capire che anche nelle migliori annate c'è una buona percentuale che ognuno di noi "soffri" una correzione/pausa da parte del mercato, lungo la strada al rialzo.

Possono darci "forza" sicuramente i dati storici, dal 1928 l'S&P 500 ha chiuso l'anno con una performance positiva e registrando un +10% (o più) per 55 volte. Ed inoltre, in 23 di questi anni c'è stata una correzione, all'interno di ogni singolo anno positivo, del -10% (o peggio). In aggiunta nello stesso arco temporale (fino ad oggi), l'azionario ha registrato 34 anni di performance positive del +20% (o più) ma ciò non ha evitato di incontrare una correzione del -10% (o più profonda) sulla strada.

Performance annuali S&P500 del +20% o più:

- 1933: +50,0% correzione -29,4%

- 1935: +46.7% correzione -15,9%

- 1928: +43,8% correzione -10,3%

- 1975: +37,0% correzione -14,1%

- 1997: +33,1% correzione -10,8%

- 1955: +32,6% correzione -10,6%

- 1936: +31,9% correzione -12,8%

- 1980: +31,7% correzione -17,1%

- 1950: +30,8% correzione -14,0%

- 1938: +29,3% correzione -28,9%

- 2003: +28,4% correzione -14,1%

- 1998: +28,3% correzione -19,3%

- 2009: +25,9% correzione -27,6%

- 1943: +25,1% correzione -13,1%

- 1999: +20,9% correzione -12,1%

- 1982: +20,4% correzione -16,6%

Invece quest'anno il maggior calo che l'indice americano ha registrato è stato del -8% circa (tra febbraio e marzo). Quindi siamo mediamente "sotto" alle correzioni storiche, e come ben sappiamo le azioni possono essere molto più "volatili" e una delle cose che "capitano" in borsa è che mentre la tendenza ti è amica, devi sempre essere "preparato" alle inversioni perché i mercati sono fatti di persone.

Ti ricordo lo sconto del 50% su InvestingPro, clicca QUI per saperne di più.

Ricordo che nella seconda metà dello scorso anno tutto "funzionava" mentre i titoli tecnologici molto meno. Ebbene si, il mercato ha poi "ruotato" su quest'ultimi e sui titoli a grande capitalizzazione, mentre adesso?

Se confrontato con l'S&P500 i tech stanno lateralizzando da diversi mesi, e rotto al ribasso il trend rialzista. L'RSI conferma la debolezza dei Tech che potrebbero ritrovare slancio come è accaduto nelle precedenti volte.

E sembra andare anche "peggio" rispetto al settore energetico

Dopo il 2020, l'Energy è uno dei grandi ritardatari quest'anno e sta sovraperformando il settore tech nell'ultimo mese. Anche in questo caso, l'RSI conferma la debolezza dei Tech.

L'energia rispetto all'indice growth sta invertendo positivamente, recuperando i livelli di marzo 2023.

Questa debolezza è un infomazione fondamentale per chiunque "studia" i mercati, la tecnologia e le big cap rappresentano oltre il 30% dell'S&P500.

Quindi, se sono in una momentanea "difficoltà", l'indice stesso sarà in difficoltà.

È finita per il settore Tech? Non penso, ma queste informazioni indicano che qualcosa potrebbe cambiare.

Il rapporto tra S&P500 e settore energy ha incontrato nuovamente la resistenza che ha respinto la sovraperformance dell'indice USA rispetto all'indice energetico, le materie prime potrebbero recuperare la strada persa e tornare a registrare performance positive?

Ti ricordo lo sconto del 50% su InvestingPro, clicca QUI per saperne di più.

Intanto, i titoli che compongono l'indice FANG+ si stanno scontrando con i massimi del 2021, resistenza del ciclo precedente

Ciò non vuol dire che accadrà nuovamente, il ribasso del 2021 era per circostanze diverse. Ma nelle prossime settimane sarà importante guardare i movimenti del mercato e che direzione prenderà. Anzi più realisticamente, non credo che quest'ultimo scenario abbia probabilità molto alte prima della fine dell'anno oppure inizio 2024.

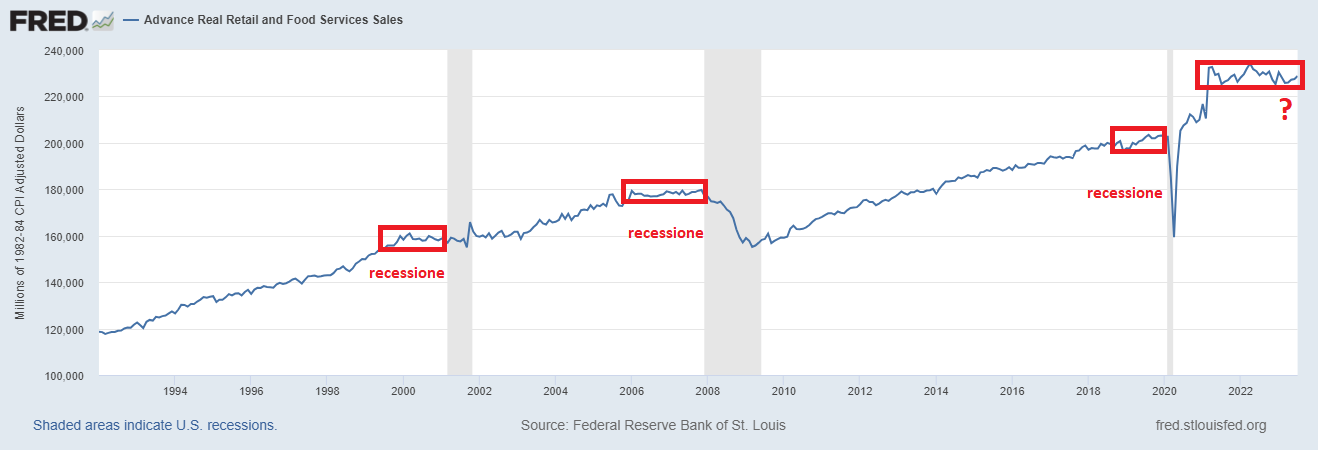

Ma a luglio il dato sulle le vendite al dettaglio USA si è attestato al -0,12% creando una tendenza laterale biennale che in passato ha conseguito una recessione

Il rapporto sulle vendite al dettaglio USA contiene informazioni fondamentali sull’andamento del commercio al dettaglio nella grande e nella piccola distribuzione. Indicatore seguito con molta attenzione da economisti e investitori dei mercati finanziari perché segnala l’andamento della domanda per i consumi. Circa il 70% del PIL degli Stati Uniti corrisponde al consumo personale e di conseguenza la lateralizzazione di questo dato graficamente dev'essere monitorata.

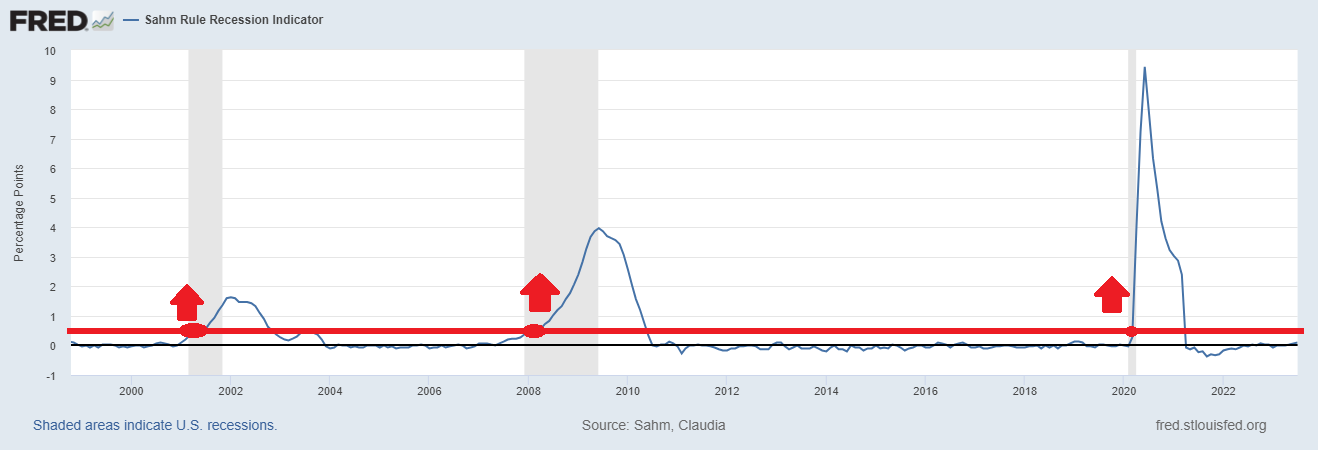

In aggiunta c'è la l'indicatore di "Sahm" che sostiene che l’economia tende ad entrare in recessione quando la media mobile trimestrale del tasso di disoccupazione aumenta di 0,5% rispetto al minimo dei 12 mesi precedenti.

Nato nel 2019 da uno studio dell’economista della Fed, Claudia Sahm, è quanto di più vicino ci sia a un monitoraggio della recessione anche se, solitamente, il National Bureau of Economic Research in genere impiega circa un anno per dichiarare una recessione.

Attualmente la media mobile trimestrale del tasso di disoccupazione è aumentata di solo lo 0,1% rispetto al minimo di un anno, lontano di molto dalla soglia dello 0,5% che indica una recessione. A conferma dell'indicatore, storicamente, un'eventuale attivazione della regola Sahm vedrà la disoccupazione continuare a salire.

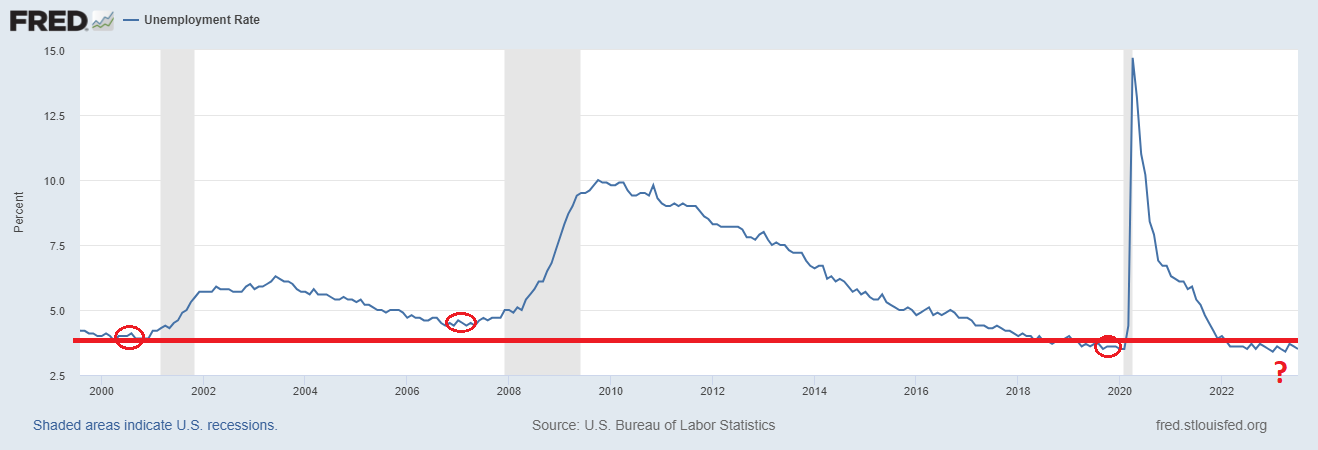

Dal grafico possiamo vedere come la disoccupazione spesso raggiunge un minimo ciclico, prima di una recessione, per poi esplodere al rialzo sopra il 4%. Oggi è al 3,5%, vicino ai minimi degli ultimi 50 anni. Questo potrebbe segnalare una recessione nei prossimi mesi?

Micheal Burry ci crede. Ha fatto le sue scommesse ribassiste contro l'S&P500 ed il Nasdaq, secondo i documenti della SEC. Scion Asset Management, ha acquistato $866 milioni di put contro l'S&P 500 e $739 milioni di put contro il Nasdaq, utilizzando oltre il 90% del suo portafoglio.

Ma ciò che spesso non si dice è che dal 2015, dopo ogni sua visione ribassista, l'S&P500 ha registrato performance positive. Nonostante sia diventato famoso per il "Big Short" e la sua valutazione del mercato immobiliare nel 2008, è anche noto per "sparare" a salve. Tanto che regolarmente cancella le previsioni fallite.

- Nel dicembre 2015 ha previsto che il mercato azionario sarebbe crollato nei mesi successivi, ma l'S&P500 ha registrato un +11% nei 12 mesi dopo.

- A maggio 2017, ha previsto un nuovo crollo finanziario ma l'S&P500 ha registrato un +19% nei successivi 12 mesi.

- A settembre 2019, ha previsto che l'azionario sarebbe crollato a causa di una bolla "ETF indicizzati" ma nei successivi 12 mesi l'S&P500 ha registrato un +15%.

- A marzo 2020 ha perennemente avuto una visione ribassista ma l'S&P500 ha registrato un +72%.

- A febbraio 2021 ha previsto che l'azionario avrebbe avuto forti ribassi a causa di una bolla speculativa e l'S&P500 ha registrato un +16% nei mesi successivi.

- A settembre 2022, ha previsto che ci sarebbero stati altri fallimenti e che i minimi non erano stati toccati, dopo l'S&P500 ha avuto una performance del +21%

- A gennaio di quest'anno, prevedeva una recessione e un nuovo ciclo di inflazione ma ad oggi l'S&P500 ha avuto una notevole performance positiva.

- Pochi giorni fa, agosto 2023, rivela posizioni short su SPX e Nasdaq. Come andrà a finire?

Anche nei migliori momenti dl mercato, dovremmo essere preparati a possibili ribassi o correzione del mercato. Non si ottengono rendimenti positivi senza perdite.

Alla prossima!

Ti ricordo lo sconto del 50% su InvestingPro, clicca QUI per saperne di più.

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".