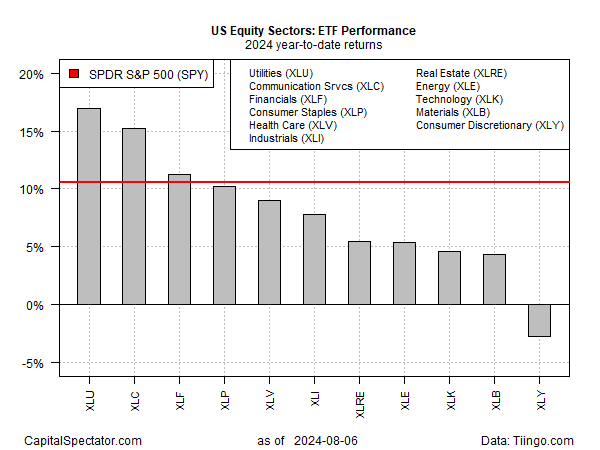

I titoli delle utility hanno conquistato la leadership nel 2024 tra i settori azionari statunitensi in seguito al sell-off del mercato degli ultimi giorni, sulla base di un insieme di ETF fino alla chiusura di martedì (6 agosto).

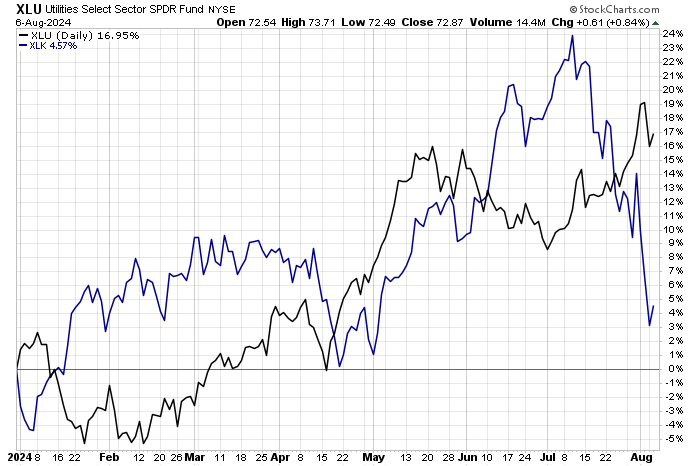

L’impennata della volatilità del mercato ha rimescolato le carte in tavola in termini di performance dei settori dall’inizio dell’anno. La combinazione tra il forte calo delle azioni tecnologiche (XLK) e la domanda di rifugio per le azioni dei servizi di pubblica utilità (XLU) segna un drastico cambiamento nella leadership del mercato.

Un mese fa, le azioni tecnologiche (XLK) stavano superando le utility con un rapporto di quasi due a uno per quanto riguarda i guadagni annuali. Oggi la leadership si è invertita. Grazie al rally dei servizi di pubblica utilità degli ultimi giorni, unito al drastico calo dei titoli tecnologici, XLU ha registrato un aumento del 17,0% nel 2024, ben al di sopra del 4,6% di XLK, recentemente diminuito, di quest’anno.

Negli ultimi giorni si è assistito a un rimescolamento delle performance anche in altri settori. In particolare, il settore immobiliare (XLRE), un tempo in ritardo, si è risollevato, passando da una serie di perdite su base annua che durava da mesi a un guadagno del 5,5% su base annua.

Un settore molto volatile che ha subito qualche piccolo colpo è il cosiddetto settore dei servizi di comunicazione (XLC). Nonostante negli ultimi anni abbia detenuto titoli a grande capitalizzazione legati al settore tecnologico, come Meta (NASDAQ:META) e Alphabet (NASDAQ:GOOGL), la correzione di XLC è stata finora relativamente leggera. Di conseguenza, il guadagno del 15,2% su base annua di XLC è secondo solo a quello delle utility (XLU) nel 2024.

Un elemento chiave del rinnovato fascino delle utilities è il rendimento relativamente elevato del settore, che appare ancora più interessante se confrontato con il forte calo del rendimento dei decennali, attualmente pari al 3,90% (6 agosto).

Poiché il differenziale di rendimento tra le utilities e i Treasury oscilla, l’uno o l’altro gode di un vantaggio competitivo per gli investitori alla ricerca di rendimento. Secondo Morningstar.com, il rendimento a 12 mesi di XLU è attualmente del 3,01%. Il rendimento a 10 anni è ancora più alto, ma di 90 punti base in meno dopo il forte calo del tasso di riferimento degli ultimi giorni.

L’argomento dei rendimenti competitivi per le utility si sentirà spesso nelle prossime settimane, grazie alle aspettative di un taglio dei tassi di interesse da parte della Federal Reserve in occasione della riunione politica del 18 settembre.

“L’inizio dei cicli di riduzione dei tassi della Fed è tipicamente caratterizzato da una sovraperformance dei settori difensivi, simile alla rotazione che si è verificata nel corso della scorsa settimana”, consigliano gli strategist di Goldman in una nota pubblicata lunedì.