Questa settimana saranno importanti i dati sugli indici IPP e IPC e sulle vendite al dettaglio. Seguiranno un report sull’occupazione di dicembre robusto. Anche il sondaggio sulle famiglie è risultato solido, rivelando che quasi 478.000 persone hanno trovato lavoro, mentre il numero dei disoccupati è sceso di 235.000 unità.

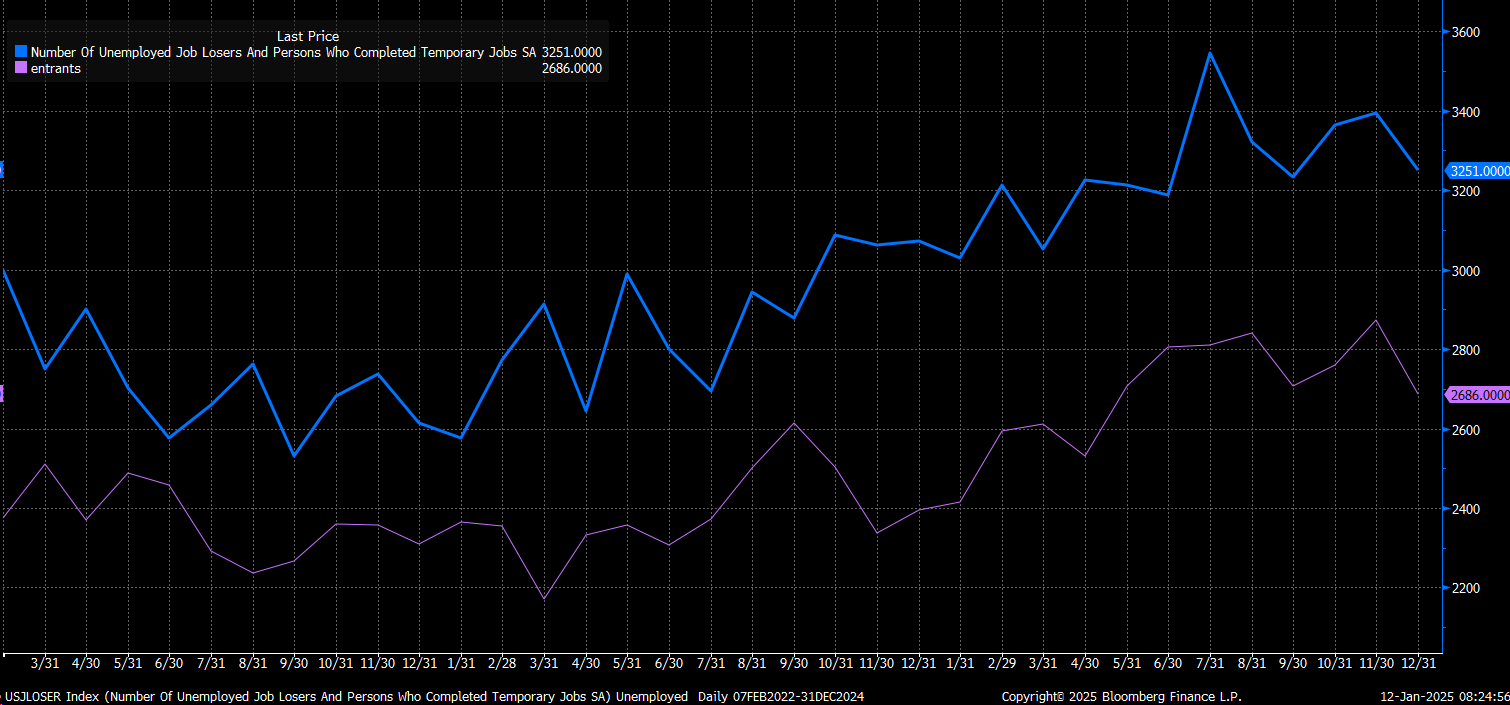

Per fare un paragone, c’erano 7,1 milioni di disoccupati a novembre, rispetto ai 6,88 milioni di dicembre: un calo significativo. Un’analisi più approfondita mostra che il numero di persone che hanno perso il lavoro è sceso da 3,394 milioni di novembre a 3,251 milioni a dicembre. Inoltre, i nuovi ingressi nella forza lavoro sono scesi da 2,87 milioni a 2,686 milioni, contribuendo al calo del tasso di disoccupazione.

Il report include anche delle significative revisioni. Ad esempio, il tasso di disoccupazione di luglio è stato rivisto dal 4,3% al 4,2%, mentre per marzo è presente una revisione al rialzo dal 3,8% al 3,9%. Queste revisioni sono importanti, in quanto ridefiniscono i punti massimi della serie. Sono previste notevoli revisioni a gennaio, in particolare per quanto riguarda il sondaggio sulle famiglie, il che renderà difficile un confronto con i report precedenti. Previste anche variazioni dell’indagine sulle aziende a gennaio, che potrebbero complicare l’interpretazione dei dati futuri.

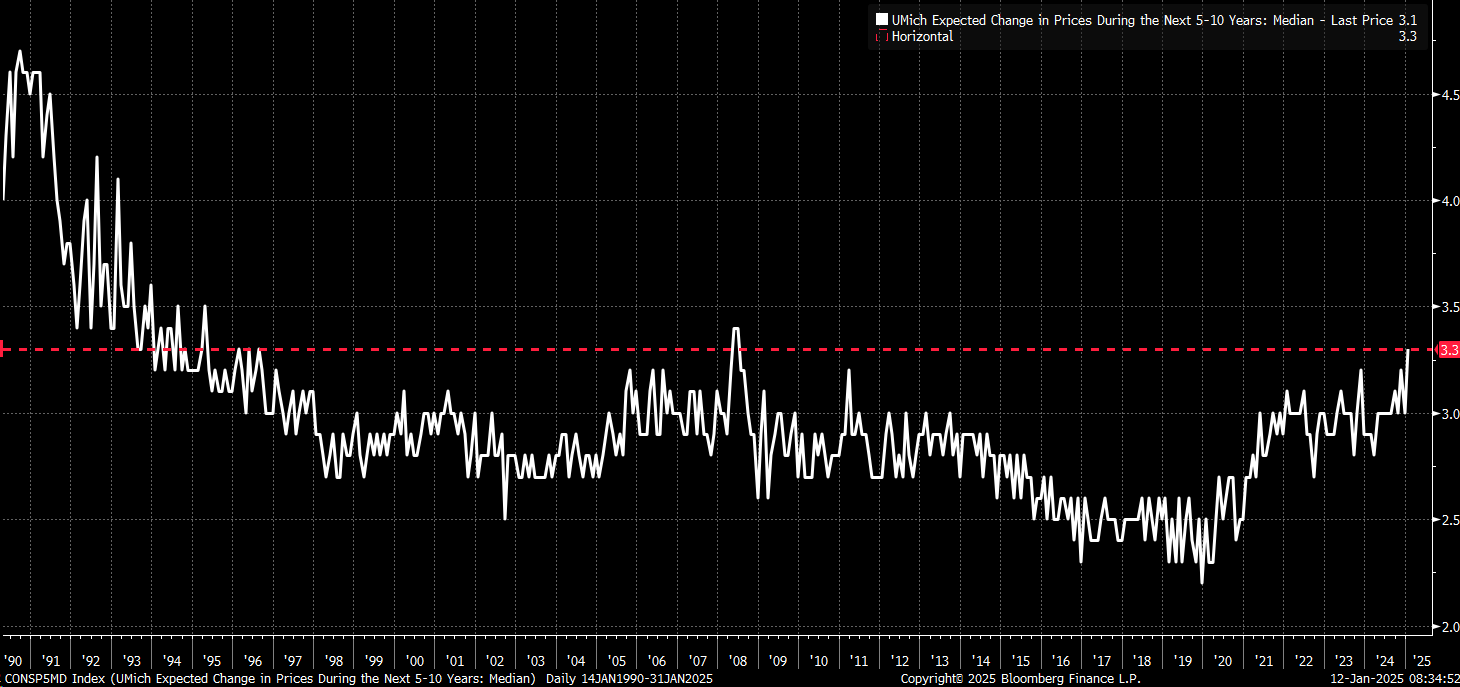

I dati sull’inflazione dell’Università del Michigan di venerdì hanno rivelato che le aspettative sull’inflazione a un anno sono salite dal 2,8% di novembre al 3,3% a dicembre, e che le prospettive a 5-10 anni sono aumentate dal 3,0% al 3,3%, il massimo della serie. Si tratta del livello più alto dal 2008 e segnala persistenti timori per l’inflazione nonostante gli aggressivi aumenti dei tassi della Fed. I dati preliminari possono essere volatili, quindi le revisioni a fine mese saranno cruciali.

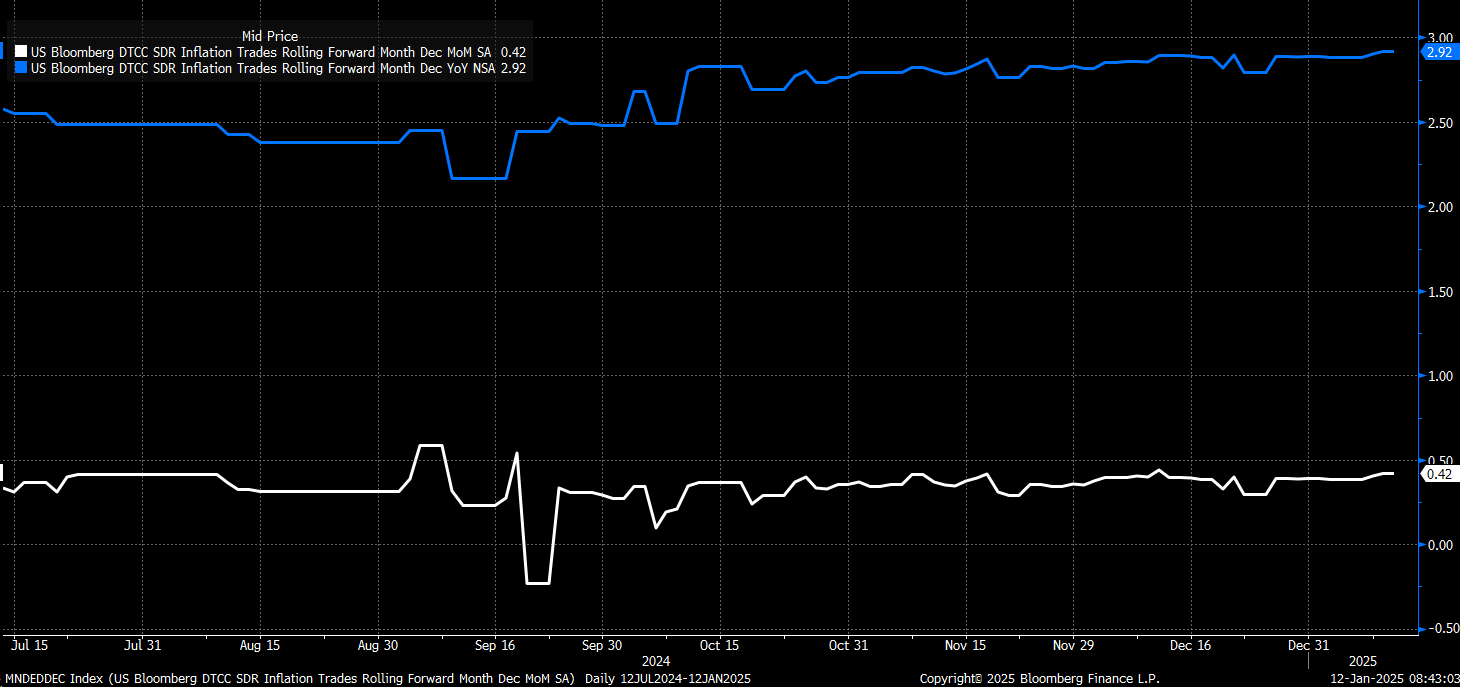

Questa settimana sono attesi una serie di dati chiave. Il 14 gennaio, il sondaggio NFIB fornirà ulteriori dettagli sull’inflazione. Lo stesso giorno, il report IPP dovrebbe rivelare un aumento dello 0,4% su base mensile, con l’indice IPP core che passerà dallo 0,2% allo 0,3%. Mercoledì, l’indice IPC dovrebbe salire dello 0,3% su base mensile, con l’indice IPC core su base annua atteso al 2,9%, dal 2,7%. Le oscillazioni dell’indice IPC suggeriscono che il dato generale potrebbe risultare più alto del previsto.

Le vendite al dettaglio dovrebbero scendere dello 0,6% il 16 gennaio, mentre il gruppo di controllo resterà invariato allo 0,4%. Lo stesso giorno saranno pubblicati anche i dati sui prezzi all’importazione e sulle richieste iniziali di sussidio di disoccupazione, seguiti venerdì dai dati sulle nuove costruzioni.

Per quanto riguarda la Fed, sono attesi gli interventi di Williams il 14 e il 15 gennaio, Kashkari e Barkin il 15, e di Goolsbee, che rilascerà una dichiarazione prima del periodo di silenzio stampa della Fed, che inizierà il 18 gennaio.

Dopo il report sull’occupazione, i mercati segnalano meno tagli dei tassi nel 2025, con il primo previsto verso settembre o ottobre. Le probabilità di un secondo taglio sono di appena il 13% circa. I tassi forward suggeriscono che i rendimenti dei Treasury a 3 mesi potrebbero salire di 15-20 punti base nei prossimi 12-18 mesi, implicando un possibile aumento dei tassi se i dati economici dovessero restare forti e l’inflazione dovesse persistere.

L’inclinazione della curva del rendimento sostiene questa prospettiva, con il rendimento decennale salito al 4,76% e il trentennale al 4,95%. Lo spread tra i titoli di stato a 10 e 2 anni è salito a 40 punti base, mentre lo spread tra 30 anni e 3 mesi ha raggiunto i 61 punti base. Un ulteriore breakout potrebbe comportare una forte inclinazione.

Sui mercati delle valute, l’indice del dollaro (DXY) si avvicina alla resistenza a 109,60, con il potenziale di raggiungere 111.

L’euro tiene a 1,02-1,03, ma una rottura sotto 1,02 potrebbe spingerlo sotto la parità.

Lo yen resta debole. A meno che non ci sia un intervento inatteso della Banca del Giappone, il cambio USD/JPY potrebbe arrivare a 165.

Per quanto riguarda l’indice S&P 500, la chiusura della scorsa settimana intorno a 5.825 ha rotto il supporto chiave a 5.875. Se lo slancio ribassista dovesse continuare, potremmo vedere l’indice scendere nell’area dei 5.650. Le dinamiche del mercato delle opzioni giocheranno un ruolo importante, con il muro delle put a 5.800 e l’area di capovolgimento gamma negativo a 5.930. Aspettiamoci un’elevata volatilità implicita in vista del report IPC, con la possibilità di un crollo della volatilità subito dopo.

***