Il dibattito era aperto. La ‘conversione’ di Powell,che il 4 gennaio in un intervento ad un convegno avevamostrato molta più flessibilità nel rallentare/fermare la normalizzazione monetaria in atto, era temporaneae dovuta solo alla feroce volatilità ribassista che aveva colpito i mercati inottobre e ancora di più in dicembre? Oppure il governatore avrebbe insistito nel correggere un ‘errore di comunicazione’ rientrando negli abituali abiti della Fed dell’ultimo decennio (abbondante) guidata da Ben Bernankee Janet Yellen? Se un solo FOMC ha la capacità di rispondere a questo interrogativo, quello di ieri ci ha consegnato un Jerome Powell molto lontano dal poteressere una novitànel panorama conosciuto dei banchieri centralipassati (i Governatori Fed citati) e presenti (Draghi, Kuroda, Carney), molto attenti a non indispettire i mercati.

Il comunicato. Nei pochi punti dove un aggiustamento ‘accomodante’ al testo poteva essere inserito, il comitato non si è tirato indietro: a) non si parla più di “alcuni ulteriorigraduali rialzi”ma di “essere pazienti mentre si attende di determinare quali futuri aggiustamenti apportare”; b) la nozione che “i rischi per l’outlook economico sono approssimativamente bilanciati”(presente nei comunicati dal 2016) è scomparsa, lascando inferire che lo scenario economico presenta maggiori rischi (per la crescita); c) separato ma pubblicato insieme al comunicato è arrivato anche lo “Statement Regarding Monetary Policy Implementation and Balance Sheet Normalization”. Un documento che ufficializza la flessibilità con cui si vuole affrontare il processo di riduzione dello stato patrimoniale già emersa da varie recenti dichiarazioni di esponenti del FOMC (compreso Powell).

I due comunicati a confronto...

La conferenza stampa. I pochi punti da sottolineare sono anch’essi ‘dovish’: a) “le ragioni per future rialzi sisono in qualche modo indebolite”; b) “l’evoluzione dell’inflazione rappresenta a questo punto gran parte delle ragioni per cui si dovrebbe alzare i tassi in futuro”.

Alla luce di un messaggio indiscutibilmente lineare gli effetti di mercato sono stati comprensibilie relativamente scontati:

- Significativi rialzi a Wall Street, dopo che la sessione aveva già preso una piega rialzista prima del FOMC, grazie alle trimestrali positive di Apple (NASDAQ:AAPL) (annunciata la sera prima dopo la chiusura) e Boeing (NYSE:BA). Dopo la campana sono arrivati anche solidi risultati da Facebook (NASDAQ:FB), +11% in after-hours(meno entusiasmanti invece Tesla (NASDAQ:TSLA), utili sotto le attese, eMicrosoft, zoppicante sui ricavi). L’S&P 500 (+1.6%)ha rotto i massimi di periodo toccati nelle ultime due settimane(2678). Ora si trova a circa 1% da una resistenza importante (2710-2715) rappresentata sia dalla media a 100 giorni, baluardo inespugnabile per vari tentativi di rimbalzo nel Q4, che dal livello di Fibonacci(61.8%) della discesa di fine 2018. Ancora meglio ha fatto il Nasdaq (+2.2%).

- Il dollaro si è indebolito. Niente di drammatico (da 0.5% a 1.0% a seconda dei casi) ma il movimento lo ha portato a toccaresoglie interessanti, in grado eventualmente di generare un po’ di momento dopo lunghi periodi in range ristretti,con la possibile complicitàdi altre vendite portate dai ribilanciamenti alla fine di un mese fortemente positivo per Wall Street.Come si vede dai graficisotto, il DXY sta testando il supporto fornito dalla media a 200 giornie da una trendline pluri-mensile mentre l’EUR/USD, rilanciato dalla falsa rottura ribassista di settimana scorsa (ECB),ha ancora un po’ di spazio prima di trovarsi di fronte anch’esso il pivot importante della stessa media (1.1563).

- Curva dei rendimenti più bassa e più ripidacon il rendimento a 30Y quasi fermo (-1bp a 3.03%), 10Y chescende di 3bp (2.67%) e il 2Y di ben 7bp (2.51%). Le attese di azione monetaria della Fed implicite nella curva sono ora di sostanziale immobilismo per il 2019 (10% che possa arrivare un rialzo a giugno) e possibilità che un ciclo di tagli possa arrivare nella prima metà del 2020 (40% di 25bp di taglio).

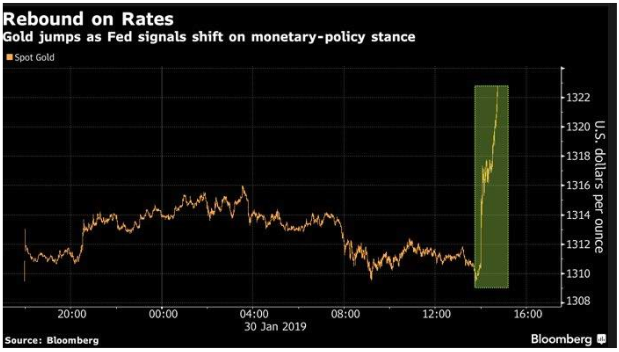

- Petrolio e oro entrambi inascesa, coerentemente con il dollaro debole. Il greggio sfrutta anche gli effetti sull’offerta delle sanzioni sulla produzione venezuelana. L’oro dal canto suo tocca i nuovi massimi di periodo. Una Fed dovish al cospetto di un’economia non così esplicitamente i difficoltà (quantomeno nonancora) non può che far temere a qualche osservatore che la banca centrale si rivelerà troppo morbida nei confronti di potenziali e inattese pulsioni inflattive di fine ciclo. Se questa preoccupazione si rivelerà fondata, oro e steepeners si riveleranno utili nei portafogli.

Una Fed dovish che avesse accompagnatoil suo messaggio con unpiù esplicito timore per l’outlook economico avrebbe reso la sua ‘put’ molto meno efficace. Ieri la banca centrale ha invece solo marginalmente rivisto la sua caratterizzazionedell’attività economica da “strong” a “solid” e il Governatore è rimasto lontano da mostrarevera preoccupazioneper le prospettive di crescita. Il tentativo quindi dei mercati di mettere a segno una nuova gamba rialzista è quindi razionalee va monitorato (l’interazione con le resistenze sopra 2700 sarà interessante) senza particolari velleità di ostacolarlo, almeno per ora.

Bene le valute emergenti con l’eccezione messicana. Il messaggio di Powell e i suoi effetti (risk-on in regime di dollaro debole) sembrano rappresentare un ottimo ecosistema per le valute emergenti. Segnalo che il vento favorevole nonriesce in questa fase ad essere sfruttato adeguatamentedal MXN, appesantito dal recente downgrade (2 notch) di Pemex da parte di S&P e forse anche da un Presidente (AMLO) che rischia di trovarsi in minoranza nell’appoggiare Maduro in quelloche è diventatoil focolaio geopolitico attualmente più rilevante.

Emergenti ‘liquidi’: un buon momento con il peso in contro-tendenza...

Mercati asiatici. Dollaro che consolida la debolezza innescata dal FOMC e borse che confermano il tono positivo: Nikkei +1.0%, Hang Seng +1.1%, Shanghai Composite +0.7%. I PMI cinesi hanno offerto una rilevazione migliore rispetto alle attese anche se il più seguito dato manifatturiero resta sotto la soglia di 50 (manifatturiero 49.5 vs 49.3 exp., servizi 54.7 vs 53.9 exp.).

Oggi ci verrà servito un menù discretamentevario: postumi del FOMC, headlines provenienti dal tavolo negoziale con la Cina a Washington, flussi di fine mese e un’agenda macro che prende vita negli Stati Uniti ma non solo (CPI in Francia e Spagna, occupazione tedesca, GDP europeo, e in US consumi e redditi personali, ECI, Chicago PMI, vendita di case nuove) in attesa del piatto forte di domani (Payrolls US). Buona giornata.

Il desk rimane come sempre a disposizione per ulteriori approfondimenti.

Le informazioni contenute nel presente documento (l’”Informativa”) hanno il solo ed unico scopo di fornire elementi di studio, analisi o simulazioni sull’andamento dei mercati finanziari. Ogni lettore deve considerarsi responsabile per i rischi dei propri investimenti e per l’uso che fa delle informazioni contenutenell’Informativa.

Le informazioni ivi contenute non rappresentano, né possono essere interpretate, come un’offerta, ovvero un invito, all’acquisto o alla vendita di quote dei fondi d’investimento o di altri prodotti finanziari eventualmente nella stessa citati.

L’unico scopo di questo lavoro è fornire elementi il più possibile accurati ed aggiornati di supporto per analisi tecniche sull’andamento dei mercati e in nessun caso rappresenta una sollecitazione di pubblico risparmio ovvero un invito ad acquistare o vendere titoli quotati sui mercati finanziari; eventuali messaggi in qualsivoglia forma ed in qualsivoglia maniera esposta sono da ritenersi sempre ed esclusivamente delle simulazioni o ipotesi di studio.

Le informazioni riportate nel presente documento sono state elaborate da JCI Capital. Tuttavia, l’utente prende atto che JCI Capital non garantisce in alcun modo l’esattezza e/o la completezza delle informazioni, dei testi, dei collegamenti, dei grafici o di eventuali altri elementi contenuti nel presente documento.

Si declina ogni responsabilità su eventuali inesattezze dei dati riportati, danni (inclusi il dannoper perdita o mancato guadagno), perdita di informazioni o altre perdite economiche, danni direttio indiretti, incidentali o consequenziali, derivanti dall’uso o dalla divulgazione delle informazioni contenute nella presenteInformativa.

L’analisi tecnica contenuta nell’Informativa è il frutto di una mera attività di studio. Non vi ècertezza circa l’andamento futuro. I risultati passati quindi, non forniscono alcun tipo di garanzia per i guadagni (risultati) futuri. Si declina pertanto ogni responsabilità per eventuali conseguenze che dovessero causarsi, a chiunque ed a qualsiasi titolo, per l’utilizzo dei contenuti della presente Informativa che in nessun caso potranno essere considerati come sollecitazione diretta o indiretta al pubblicorisparmio.

In ragione di quanto precede, la presente Informativa va considerata esclusivamente quale strumento di analisi dei mercati finanziari ed è pertanto rivolta a professionisti con una elevata cultura finanziaria assimilabili ad un investitore professionale.

Poiché le indicazioni riportate vengono fornite come semplici spunti di riflessione, si declina qualsiasi tipo di responsabilità, sia a carico dello staff di JCI Capital che di collaboratori esterni, per le eventuali conseguenze negative che dovessero derivare da una operatività fondata sulla loro osservanza. L’utilizzo dei dati e delle informazioni contenute nella presente Informativa come supporto di scelte di operazioni di investimento è pertanto a completo rischio dell’utente”.