- I dati sull’inflazione PCE, i verbali del FOMC della Fed e gli sviluppi del tetto del debito sono al centro dell’attenzione questa settimana.

- Le azioni di DICK’S Sporting Goods sono da comprare con una battuta d’arresto degli utili.

- Le azioni di Nvidia sono destinate a crollare per il forte calo degli utili e per le previsioni scoraggianti.

Le azioni di Wall Street hanno chiuso in ribasso venerdì, mentre i negoziati per l’innalzamento del tetto del debito degli Stati Uniti sono stati sospesi, intaccando l’ottimismo di poter raggiungere un accordo in tempo per evitare un default catastrofico.

Nonostante la performance negativa di venerdì, il Dow Jones Industrial Average è salito per la prima volta in tre settimane, mentre il benchmark S&P 500 e il tech-heavy Nasdaq Composite hanno registrato i più forti guadagni settimanali da marzo.

Per la settimana, il Dow ha guadagnato lo 0,4%, l’S&P 500 è salito dell’1,6%, mentre il Nasdaq ha fatto un balzo del 3%.

Questa settimana si preannuncia ancora movimentata, in quanto gli investitori continueranno a valutare le prospettive dell’economia, dell’inflazione e dei tassi d’interesse tra i timori di un potenziale default del debito statunitense.

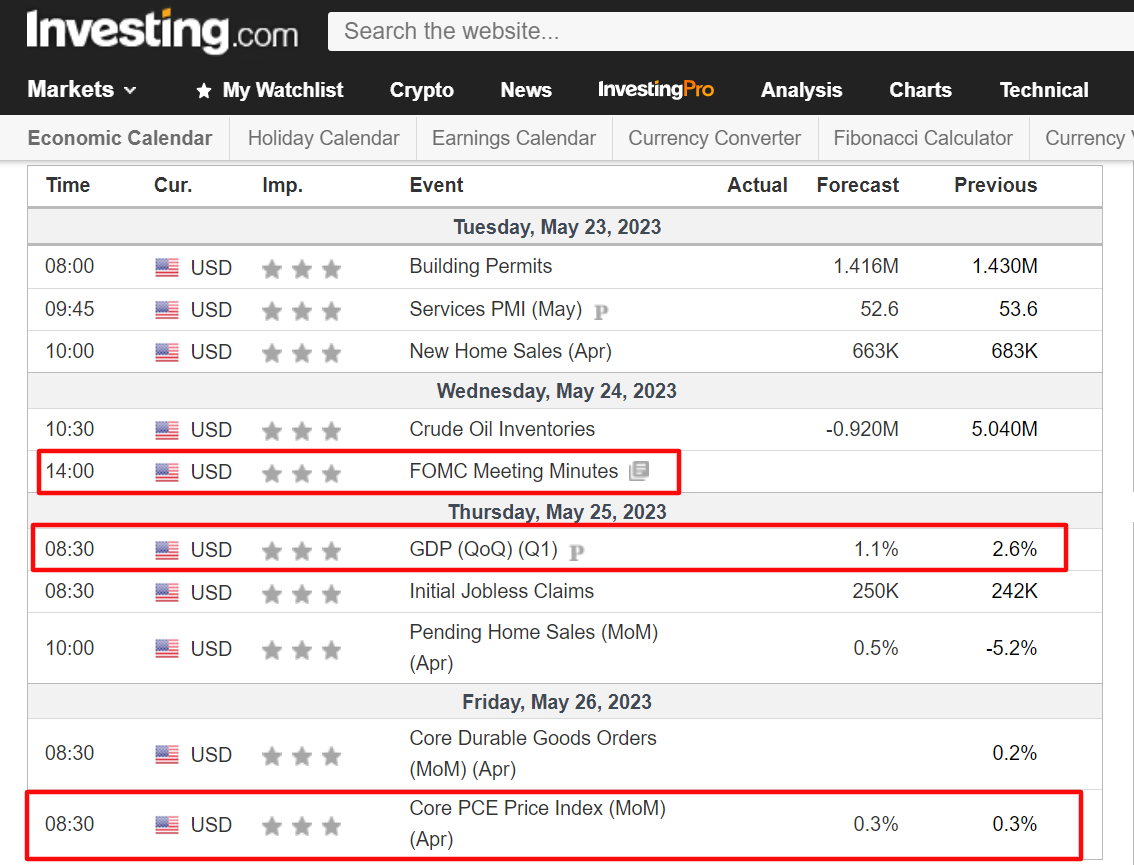

Sul calendario economico, il dato più importante sarà l’indice dei prezzi della spesa per consumi personali (PCE), l’inflazione d’inflazione preferito dalla Fed, in agenda per venerdì. Secondo Investing.com, gli analisti si aspettano che sia il tasso mensile (+0,3%) che quello annuale (+4,6%) rimangano su livelli elevati.

C’è attesa anche per la pubblicazione dei verbali del FOMC di maggio, prevista per mercoledì, alla ricerca di indicazioni sulla direzione futura della politica monetaria.

Al momento, i mercati danno quasi per certo che la Fed sospenda il suo ciclo di inasprimento monetario nel prossimo vertice di giugno; la probabilità di un non intervento è pari all’82%, secondo lo strumento di monitoraggio dei tassi della Fed di Investing.com.

Altrove, alcuni dei principali report sugli utili da tenere d’occhio nella prossima settimana includono gli aggiornamenti di Lowe’s (NYSE:LOW), Best Buy (NYSE:BBY), Kohl’s (NYSE:KSS), Costco (NASDAQ:COST), Dollar Tree (NASDAQ:DLTR), Burlington Stores (NYSE:BURL), Zoom Video (NASDAQ:ZM), Palo Alto Networks (NASDAQ:PANW) e Workday (NASDAQ:WDAY) mentre la stagione dei risultati del primo trimestre di Wall Street si avvia alla conclusione.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un ulteriore ribasso.

Ricordate, però, che il mio orizzonte temporale è solo per questa settimana, cioè dal 22 al 26 maggio.

Titolo da comprare: DICK’S Sporting Goods

Mi aspetto che le azioni di DICK’S Sporting Goods Inc (NYSE:DKS) vadano bene prossima settimana, poiché gli ultimi risultati finanziari del più grande rivenditore di articoli sportivi della nazione sorprenderanno in positivo.

Nonostante la scorsa settimana Foot Locker (NYSE:FL) abbia pubblicato dei risultati trimestrali sorprendentemente deboli, ritengo che DICK’S fornirà un risultato migliore del previsto quando comunicherà gli utili del primo trimestre prima dell’apertura del mercato, martedì 23 maggio.

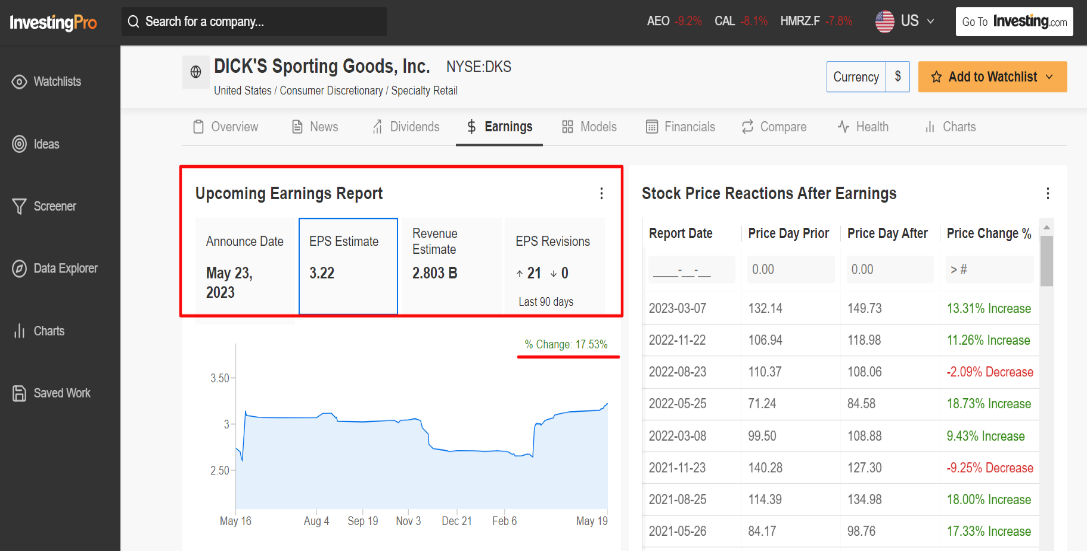

Secondo l’andamento del mercato delle opzioni, gli operatori stanno valutando un’oscillazione significativa di circa il 9% in entrambe le direzioni per il titolo DKS dopo l’aggiornamento sugli utili. Dopo l’ultimo report trimestrale di metà marzo, le azioni DICK’S sono balzate del 13%.

Non ci sorprende che un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indichi un crescente ottimismo in vista della report, con gli analisti sempre più ottimisti verso il rivenditore di articoli sportivi. Le stime sugli utili sono state riviste al rialzo 21 volte negli ultimi 90 giorni, a fronte di zero revisioni al ribasso.

Secondo le stime, la catena di negozi di articoli sportivi con sede a Pittsburgh, in Pennsylvania, che gestisce oltre 850 punti vendita negli Stati Uniti, dovrebbe registrare un utile per azione nel primo trimestre di 3,22 dollari, con un miglioramento del 13% rispetto all’utile per azione di 2,85 dollari dello stesso periodo dello scorso anno.

Nel frattempo, si prevede che il fatturato del primo trimestre aumenterà di circa il 4% rispetto all’anno precedente, raggiungendo i 2,8 miliardi di dollari, grazie alla solida crescita della domanda nelle categorie di prodotti di abbigliamento e calzature sportive.

Nonostante il contesto difficile per il settore della distribuzione, DICK’S ha superato le aspettative di utili e vendite di Wall Street per 11 trimestri consecutivi, a testimonianza della forza e della resistenza del suo business sottostante, della sua fedele base di clienti e della forte esecuzione in tutta l’azienda.

Per questo motivo, ritengo che il management di DICK’S fornirà indicazioni ottimistiche che riflettano il perdurare di fattori positivi, tra cui un approccio disciplinato alle scorte e una solida domanda di abbigliamento e attrezzature sportive e ricreative da parte dei clienti.

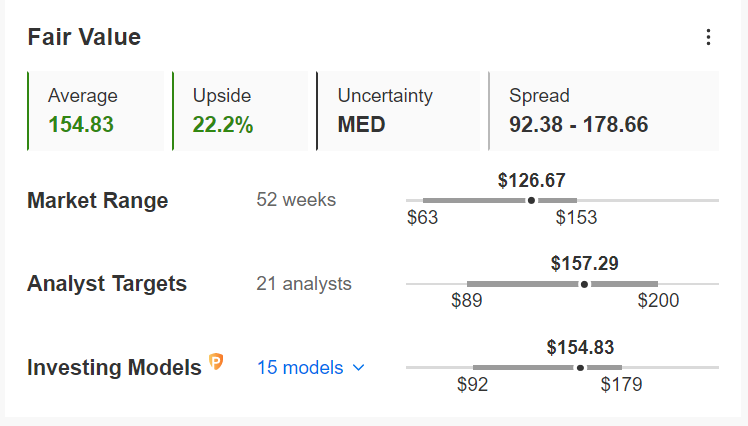

Il titolo DKS ha chiuso la sessione di venerdì a 126,67 dollari, la chiusura più bassa dal 27 gennaio. Ai livelli attuali, DICK’S ha un valore di mercato di circa 10,8 miliardi di dollari, il che la rende la catena di negozi di articoli sportivi di maggior valore negli Stati Uniti.

Le azioni del rivenditore di articoli sportivi sono cresciute del 5,3% su base annua, molto meglio del calo dell’1,6% subito dall’SPDR® S&P Retail ETF (NYSE:XRT), che segue un ampio indice equamente ponderato delle società statunitensi di vendita al dettaglio dell’S&P 500.

InvestingPro attualmente ha un obiettivo di prezzo a 12 mesi di circa 155 dollari per le azioni DKS, il che implica un rialzo di oltre il 22%, e questo rende il momento giusto per l’acquisto.

Titolo da vendere: Nvidia

A mio avviso, le azioni di Nvidia (NASDAQ:NVDA) subiranno una settimana deludente, poiché l’attesissimo report sugli utili del primo trimestre del gigante tecnologico rivelerà probabilmente un forte rallentamento della crescita degli utili e delle vendite.

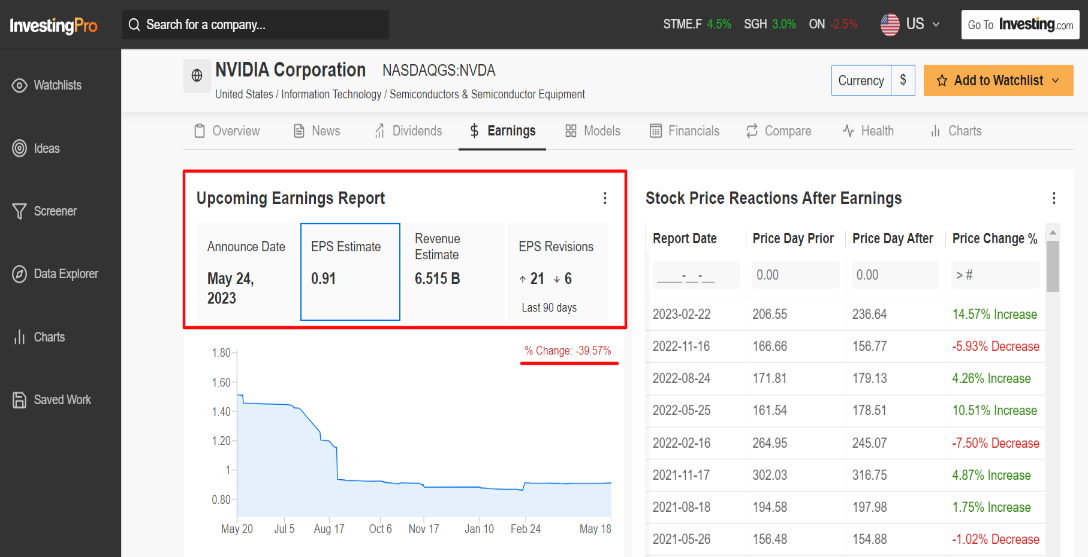

Gli utili per azione del primo trimestre di Nvidia dovrebbero essere pari a 0,91 dollari, con un calo del 33,1% rispetto a un anno fa, secondo i dati di InvestingPro. Nel frattempo, si prevede un calo del fatturato del 21,4% su base annua a 6,51 miliardi di dollari.

In vista del report, gli analisti hanno alzato le stime sugli utili per azione di 15 volte negli ultimi 90 giorni, ma le aspettative di profitto sono complessivamente scese di quasi il 40% nello stesso periodo di tempo, nonostante il massiccio rally delle azioni in vista dei dati.

Il trading delle opzioni implica un’oscillazione del 7% al rialzo o al ribasso quando l’azienda di Santa Clara, California, diffonderà i dati dopo la chiusura del mercato statunitense mercoledì 24 maggio.

A mio avviso, Nvidia è senza dubbio il titolo più sopravvalutato dell’intero mercato in questo momento, in quanto si avvicina a valutazioni simili a quelle di una bolla.

Le azioni hanno registrato un’impennata del 114% all’inizio del 2023, aumentando di pari passo con l’interesse per i progressi dell’intelligenza artificiale (IA). Ancora più sbalorditivo è il fatto che il titolo NVDA sia quasi triplicato rispetto al minimo del mercato ribassista dell’ottobre 2022, pari a 108,13 dollari.

Giovedì il titolo NVDA è salito al suo livello migliore dal 9 dicembre 2021, sfiorando il suo massimo storico appena sopra i 346 dollari; venerdì le azioni hanno chiuso a 312,64 dollari, dando al produttore di chip un market cap di ben 773 miliardi.

Il colossale rally ispirato all’intelligenza artificiale ha reso le azioni estremamente sovradimensionate e sopravvalutate, rendendole vulnerabili a un crollo post-utili.

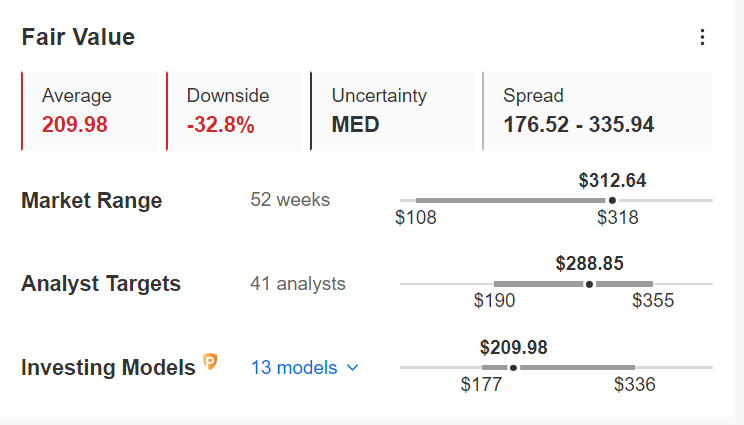

In effetti, i dati di InvestingPro mostrano che l’azienda guidata da Jensen Huang viene ora scambiata a un valore eccezionalmente alto, pari a 29 volte le vendite e 66 volte gli utili futuri, che corrisponde al doppio del suo fair value storico determinato dal mercato.

Non ci sorprende che il Fair Value di InvestingPro per il titolo NVDA indichi un potenziale ribasso di quasi il 33% rispetto al prezzo di chiusura di venerdì.

Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? Lo strumento di InvestingPro vi aiuta a identificare facilmente i titoli vincenti in qualsiasi momento.

Iniziate la vostra prova gratuita di 7 giorni per sbloccare dati e approfondimenti indispensabili!

Ecco il link per chi desidera abbonarsi a Investing Pro e iniziare ad analizzare i titoli in autonomia.

Nota dell’autore: Al momento della scrittura, sono short sull’S&P 500 e su Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) e il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli e di ETF sulla base di una valutazione continua del rischio sia del contesto macroeconomico sia dei dati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.