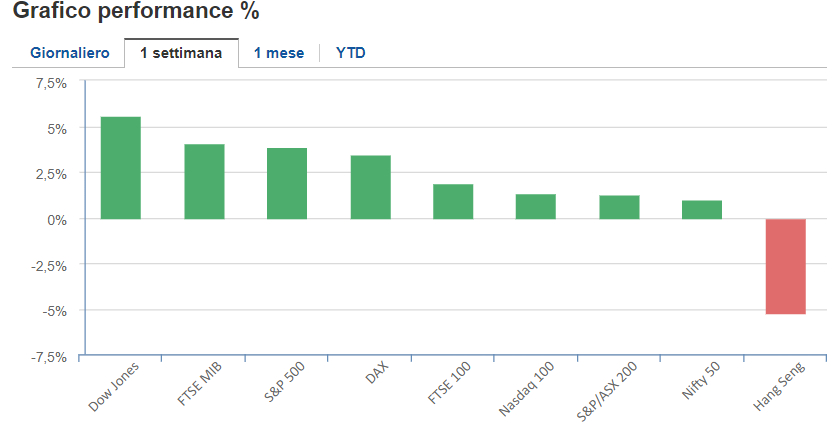

Al momento è una settimana abbastanza positiva, tranne per l'indice cinese. Mediare sta dando i suoi frutti oppure no?

Dopo una contrazione nella prima metà del 2022, l'economia USA è tornata positiva (è solo un caso?) dirigendosi nuovamente, nel terzo trimestre, verso l'espansione. Infatti il PIL americano è cresciuto del 2.6% su base annua, battendo le stime che lo davano al 2.4%, dopo la contrazione negativa. Adesso i mercati aspettano la Fed e il presidente Powell che si riunirà settimana prossima per definire l'aumento dei tassi da 75 pb (91% di probabilità) mentre la presidente di San Francisco raffredda gli animi dando un primo "impulso" verso un possibile rallentamento dei tassi (solo una speranza?).

Inoltre, come previsto, la BCE ha alzato di altri 75 pb i tassi di interesse, con ulteriori modifiche alle condizioni dei finanziamenti a lungo termine. Per giunta, conferma altri aumenti per assicurare il ritorno dell'inflazione all'obiettivo del 2% ma un "approccio" che sarà deciso di volta in volta a ogni riunione (troppo vago?). Mentre, per quanto riguarda il programma APP e PEPP, i capitali verranno reinvestiti finché sarà necessario per mantenere condizioni di liquidità e un orientamento adeguato di politica monetaria (almeno fino al 2024).

Oggi, sul rischio di recessione, un ulteriore segnale ci viene dato (oltre alle trimestrali che stanno seguendo e ai forti ribassi. Vedi Meta e Amazon (NASDAQ:AMZN), solo per citarne alcuni) dall'inversione della curva dei rendimenti tra le obbligazioni a 10 anni e i T-bills a 3 mesi. Infatti questo è un evento raro che "regala" agli investitori il momento in cui prepararsi alle conseguenze dei tassi d'interesse. Se guardiamo al passato, la curva si è invertita prima delle ultime 7 recessioni (100%).

Nonostante ciò, nelle ultime due settimane gli indici azionari hanno registrato performance positive poiché le volatilità sono diminuite, fornendo vento favorevole per i rialzi. Ma sarà ancora così? E' probabile che sia ancora troppo presto per esultare.

S&P 500

Questa settimana stiamo assistendo ad un rialzo di altre il 3.5% che ha portato l'indice a ritestare la media 50 periodi e successivamente riportarsi agli stessi livelli di luglio sopra i 3800 punti (come ipotizzato in caso di rialzi nell'analisi del 21 Ottobre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) resta a livelli positivi dopo un mese (da fine settembre) ed è in convergenza con l'RSI che descrive "correttamente" la situazione attuale di rialzi e stress, tornando al livello ipercomprato (70) e successivamente ripiegando sui 60. Inoltre il VIX (CBOE Volatility Index) che nell'ultimo mese è rimasto "costantemente" tra i 30 e i 33 punti, livello in cui le azioni tendono ad essere "volatili", questa settimana ha ripiegato in area 27 punti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Assurant Inc (NYSE:AIZ) -9%

- Brown & Brown Inc (NYSE:BRO) -6.8%

- Universal Health Services Inc (NYSE:UHS) +19.5%

- Caterpillar Inc (NYSE:CAT) +17.5%

L'S&P 500 questa settimana è tornato sopra i livelli di luglio rompendo il canale ribassista (linee verdi). Nei prossimi giorni sarà importante monitorare la situazione, dopo la forte volatilità, per la "conferma" di ulteriori ribassi vista la convergenza tra gli indicatori usati. E' bene visionare eventuali movimenti al ribasso, la media 50 periodi e l'RSI che ha toccato il livello ipercomprato, potrebbero continuare a contrastare il rialzo e far invertire al ribasso l'indice in area 3670 punti (minimi di giugno), avvicinandosi di più ai massimi di febbraio 2020 (prima della pandemia).

Ma attenzione, in caso di bassa volatilità e nel caso usasse come supporto i 3800 - 3720 potrebbe ritestare al rialzo la media 50 periodi e tornare nuovamente in area 3900 punti.

Livelli importanti da monitorare:

- 3862 (resistenza)

- 3800 (supporto)

NASDAQ

Questa settimana stiamo assistendo ad una chiusura positiva, oltre l'1%, dovuta ad una volatilità al ribasso che ha portato il prezzo a toccare i minimi di aprile, dopo a ritestare il supporto a 11150 punti che corrisponde ai minimi di giugno (facendo quanto ipotizzato in caso di rialzi nell'analisi del 21 Ottobre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è a livelli positivi dopo due mesi ed è in convergenza con l'RSI che descrive "correttamente" il rialzo e lo stress degli ultimi giorni, raggiungendo prima gli stessi livelli di settembre e dopo il livello neutral-rialzista (valore 43). Inoltre il CBOE NASDAQ 100 Volatility (VXN) che nell'ultimo mese è tornato "costantemente" sopra i 35 punti, aumentando in questo modo la volatilità persistente, questa settimana è sceso sotto i 34 punti (livelli simili ci sono stati a settembre) ma continua a mantenere livelli troppo alti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Meta Platforms Inc (NASDAQ:META) -25.5%

- Baidu Inc (NASDAQ:BIDU) -13.3%

- Moderna Inc (NASDAQ:MRNA) +21.7%

- Ross Stores Inc (NASDAQ:ROST) +14.6%

Il NASDAQ resta sopra gli 11000 punti, registrando un massimo più grande rispetto al precedente ma i minimi di giugno sono nuovamente in "discussione". La prossima settimana sarà importante monitorare la situazione, per una conferma dello "status" negativo dopo il rifiuto della media 50 periodi, vista la convergenza tra gli indicatori usati che stanno cambiando tendenza mentre il mercato sta nuovamente spingendo l'indice al ribasso oltre gli 11000 punti, sui massimi di febbraio 2020. Nel caso in cui ciò accadesse un livello importante lo potremmo trovare prima a 10700 e dopo a 10500 punti, i minimi precedenti.

Ma è bene visionare i movimenti perchè in caso di bassa volatilità, con l'RSI al rialzo e nel caso usasse (nuovamente) come supporto gli 11150, potrebbe ritestare prima il livello psicologico a 11800 punti, e provare a consolidarsi sopra la media 50 periodi (12000).

Livelli importanti da monitorare:

- 11700 (resistenza)

- 11000 (supporto)

STOXX 600

Questa settimana stiamo assistendo ad una chiusura al rialzo, di circa il 3.5%, che ha portato l'indice sopra i minimi di settembre in area 410 punti, confermando (al momento) il possibile rialzo dovuto alla formazione del recente doppio minimo a 384 (come ipotizzato nell'analisi del 21 Ottobre).

I volumi di acquisto sono in aumento, MACD (valuta il momentum) è a livelli positivi da circa 1 mese, a conferma del trend rialzista delle ultime settimane, in convergenza con l'RSI che dopo essere arrivato vicino al livello 50 è salito verso il livello ipercomprato, descrivendo "correttamente" il +7% in corso. Inoltre il STOXX 50 Volatility (VSTOXX) che nell'ultimo mese è rimasto sopra la soglia dei 28 punti con picchi di 33, sta registrando massimi decrescenti ed è tornato in area 25 punti.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Orpea SA (EPA:ORP) -44%

- Viaplay Group AB (ST:VPLAYa) -22%

- Saipem (BIT:SPMI) +30.9%

- Casino Guichard Perrachon SA (EPA:CASP) +25.3%

Sarà importante visionare la situazione nei prossimi giorni. L'indice dopo la forte volatilità ha registrato un massimo crescente ed ha recuperato area 410 punti, rompendo al rialzo la media 50 periodi e i minimi di agosto. Un rifiuto del supporto a 407 punti e della stessa media 50 potrebbero riportare l'indice vero il basso. A quel punto, se ci sarà la rottura dei 400, sarà fondamentale monitorare il supporto a 380 - 375 punti, resistenza che ha accompagnato il mercato per quasi tutto il 2020.

In caso di bassa volatilità e dell'RSI al rialzo, nel caso usasse come supporto la media 50, l'indice potrebbe essere diretto verso i massimi di settembre, a 427 punti, completando il rialzo dovuto alla formazione del doppio minimo.

Livelli importanti da monitorare:

- 415 (resistenza)

- 400 (supporto)

FTSE MIB

Questa settimana stiamo assistendo ad una chiusura positiva di oltre il 4% che ha riportato l'indice prima a rompere la media 50 periodi e il triangolo discendete (linee rosse), che corrisponde ai minimi di giugno, successivamente i massimi di settembre a 22590 punti. Ciò ha dato modo di visionare il completamento della gamba al rialzo del doppio minimo (facendo quanto ipotizzato nell'analsi del 21 ottobre).

I volumi di acquisto sono in netto aumento (simili alle prime settimane di settembre), MACD (valuta il momentum) è a livelli positivi da metà ottobre, a conferma del momento rialzista e di stress in convergenza con l'RSI, che si trova vicino al livello ipercomprato, a 65, descrivendo "correttamente" la rottura della figura tecnica e della media 50 periodi.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Amplifon (BIT:AMPF) SpA -8.8%

- STMicroelectronics NV (BIT:STM) -3.1%

- Hera (BIT:HRA) SpA +13%

- A2A (BIT:A2) +11.6%

Sarà importante monitorare l'andamento, per una conferma del trend rialzista, vista la convergenza degli indicatori usati. Dopo aver toccato più volte la parte alta del triangolo discendente (linee rosse) è stata rotta a sostegno della media 50 periodi che rappresenta un segnale positivo e allontana i livelli di marzo 2020. Nel caso in cui il prezzo non riuscisse ad andare oltre i 22600 potrebbe far ritorno a 21850 - 21600 punti.

In caso di bassa volatilità, l'RSI al rialzo e nel caso usasse i massimi di settembre l'indice potrebbe ritestare area 22900 - 23000 punti, avvicinandosi alla media 200 periodi.

Livelli importanti da monitorare:

- 22880 (resistenza)

- 22000 (supporto)

HANG SENG

Questa settimana stiamo assistendo ad una performance negativa di oltre il 5%, la peggiore tra i maggiori indici, che ha portato alla rottura della trend line rialzista trentennale a 16900 punti, alla rottura dei minimi del 2016 e quelli del 2011, lasciando dietro di sè dei GAP, e infine ritestando i livelli del 2005 a 15500 punti (facendo quanto ipotizzato nell'analsi del 21 Ottobre).

I volumi di acquisto sono in netta diminuzione e le vendite al ribasso, MACD (valuta il momentum) è stabile a livelli negativi (da settembre) in convergenza con l'RSI che descrive "correttamente" il momento ribassista e l'incertezza, andando nuovamente oltre il livello di ipervenduto a 23 punti e successivamente riposizionandosi a 28. Ciò è avvenuto a marzo e a settembre, momento in cui l'indice ha registrato un successivo forte rialzo e lasciando dietro di sè altrettanti gap al ribasso.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Longfor Properties Co Ltd (HK:0960) -19.9%

- China Overseas (HK:0688) -16.8%

- Lenovo Group Ltd (HK:0992) +7.8%

- CK Infrastructure Holdings Ltd (HK:1038) +6.5%

Anche in questo caso sarà importante monitorare la situazione, vista la convergenza tra gli indicatori usati che hanno confermato il trend al ribasso (da giugno) ma possibili rialzi nel breve. Inoltre la rottura della trend line storica (16900), del canale ribassista (linee arancioni) e la formazione di un ulteriore minimo a 15000 punti conferma il momento difficile dell'indice che sta testando i massimi del 2005 a 15500 punti. Ciò conferma una performance negativa del 50% dal massimo di febbraio 2021. Questa settimana sarà quindi necessario monitorare i movimenti al ribasso per una possibile rottura dei 15000 e un retest del supporto a 14500 - 14000 punti.

Nel caso di alti volumi di acquisto, l'RSI al rialzo e il supporto 15900 reggesse potrebbe tornare a far visita area 16500 punti, recuperando il livello psicologico.

Livelli importanti da monitorare:

- 16350 (resistenza)

- 15000 (supporto)

condividete la vostra visione (costruttiva) nei commenti!

Per approfondire le analisi usa InvestingPRO seguendo il link:

https://it.investing.com/pro/ideas

Vuoi approfondire la conoscenza dei mercati? Visita la nostra NUOVA Academy Gratuita: https://it.investing.com/academy/

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".