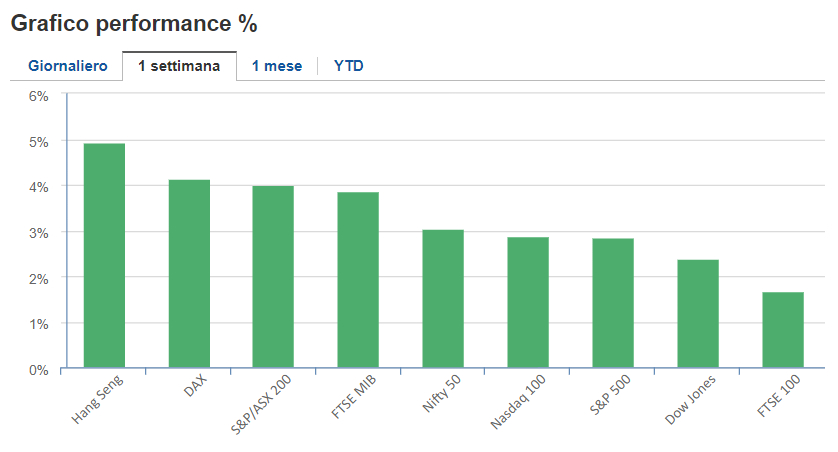

I maggiori indici sono in procinto di chiudere la settimana in verde?

Come previsto, i rapporti hanno confermato che l'OPEC+ taglierà la produzione di 2 milioni di barili al giorno. Il mercato azionario sarà in grado di reagire all'aumento dei prezzi del petrolio? La realtà è che probabilmente l'inflazione rimarrà un "problema" se la crisi energetica continuerà ed inoltre le politiche monetarie porteranno alla diminuzione degli utili.

In questo periodo inflazionistico elevato, gli investitori dovrebbero visionare non il mercato del petrolio, ma anche dell'oro e dell'argento perchè mostrano segnali importanti (leggi l'analisi al riguardo). Tenendo a mente che ottobre è il miglior mese di un anno di "medio termine" (noto come il "killer" del Bear Market), seguito da novembre e da dicembre, è anche stato il terzo peggior inizio di un anno in assoluto per gli indici americani. Detto ciò, la buona notizia è che dopo inizi di questo tipo il 4 trimestre storicamente è in rialzo.

Ovviamente ogni ciclo è una storia completamente diversa, soprattutto quello attuale.

Oggi ci saranno i dati sulle Buste paga del settore non agricolo e il Tasso di disoccupazione per gli USA, l'Indice Manifatturiero PMI, l'Indice dei direttori agli acquisti del settore manifatturiero in Cina e il Summit dei Leader UE.

S&P 500

Questa settimana stiamo assistendo ad un rialzo di circa il 3% che ha portato l'indice ad usare il supporto a 3580, massimo di settembre 2020, e successivamente i minimi di luglio, a 3750 (come ipotizzato in caso di ribassi nell'analisi del 30 settembre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è tornato a livelli neutrali dopo un mese e mezzo (da fine agosto) ed è in convergenza con l'RSI che descrive "correttamente" la situazione attuale, tornando in zona neutral-rialzista (attualmente livello 49) toccando prima il livello più basso (16) che possiamo ritrovare a gennaio 2022. Inoltre il VIX (CBOE Volatility Index) che nell'ultimo mese è rimasto "costantemente" tra i 26 e i 30 punti, livello in cui le azioni tendono ad essere "volatili", questa settimana sta continuando a fluttuare in area 31 punti (livelli di giugno).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Carnival (LON:CCL) Corporation -23.8%

- Dominion Energy Inc (NYSE:D) -7.1%

- Marathon Oil Corporation (NYSE:MRO) +23.9%

- Halliburton Company (NYSE:HAL) +20.9%

L'S&P 500 questa settimana ha recuperato parte delle perdite passate, dopo un retest del massimo di settembre 2020 (registrando un nuovo minimo). Nei prossimi giorni sarà importante monitorare la situazione, dopo il rifiuto dei 3750 cioè la resistenza creatasi dai minimi di luglio e potrebbe ritoccare i minimi di giugno, per la "conferma" di ulteriori ribassi vista la convergenza tra gli indicatori usati. E' bene visionare eventuali movimenti al ribasso, in area 3666 che potrebbero spingerlo verso i 3585 - 3500 punti, avvicinandosi di più ai massimi di febbraio 2020 (prima della pandemia).

Ma attenzione, con l'RSI al rialzo, in caso di bassa volatilità e nel caso usasse come supporto i 3750 potrebbe ritestare i 3850 fino al prezzo psicologico dei 3900 punti.

Livelli importanti da monitorare:

- 3750 (resistenza/supporto)

- 3674 (supporto)

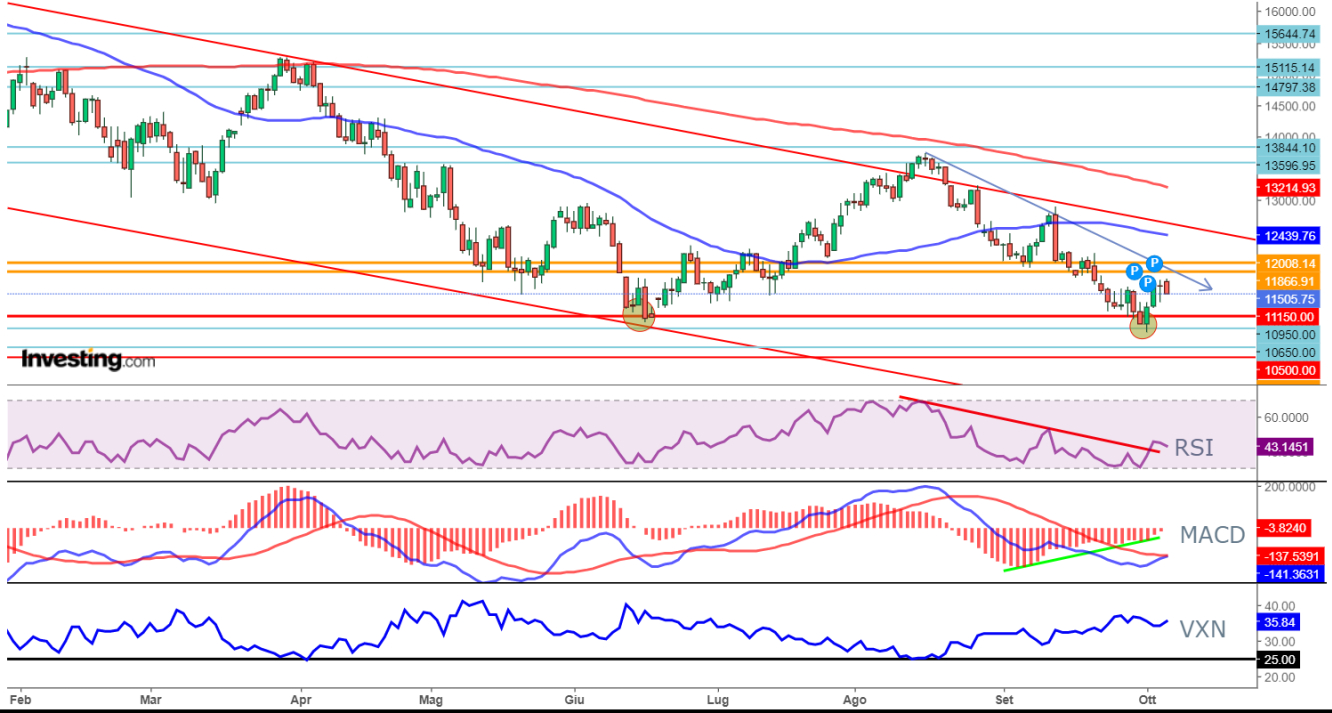

NASDAQ

Questa settimana stiamo assistendo ad una chiusura in positivo di circa il 3%, portandosi sui minimi di luglio, a 11500 punti. Prima ha creato un nuovo minimo a 11035 e dopo è tornato a far visita i minimi di giugno usandoli come supporto, a 11125 (facendo quanto ipotizzato nell'analsi del 30 settembre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è tornato a livelli neutrali da agosto (circa un mese e mezzo) ed è in convergenza con l'RSI che descrive "correttamente" il rialzo di questi giorni raggiungendo la posizione neutral-rialzista (valore 43). Inoltre il CBOE NASDAQ 100 Volatility (VXN) che nell'ultimo mese è tornato "costantemente" sopra i 33 punti, aumentando in questo modo la volatilità persistente, questa settimana ha continuato a mantenere livelli di "stress" alti in area 36 punti (livelli di giugno).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Tesla (NASDAQ:TSLA) -11.2%

- DocuSign Inc (NASDAQ:DOCU) -6.5%

- DexCom Inc (NASDAQ:DXCM) +15.9%

- Atlassian Corp Plc (NASDAQ:TEAM) +12.5%

Il NASDAQ Composite dopo aver recuperato parte delle perdite passate, sta mettendo in "discussione" i minimi di giugno. La prossima settimana sarà importante monitorare la situazione, per una conferma dello "status" negativo dopo il rimbalzo sul supporto a 11000, vista la convergenza tra gli indicatori usati che stanno cambiando tendenza mentre il mercato sta spingendo l'indice al ribasso oltre gli 11 mila dollari. Nel caso in cui ciò accadesse il primo livello di supporto lo potremmo trovare a 10950 - 10650, massimo di luglio 2020.

Ma è bene visionare i movimenti perchè in caso di bassa volatilità, con l'RSI al rialzo e nel caso usasse come supporto gli 11500, potrebbe ritestare il livello psicologico a 12 mila punti cioè vicino al massimo di settembre 2020 (post-Covid).

Livelli importanti da monitorare:

- 12000 (resistenza)

- 11000 (supporto)

STOXX 600

Questa settimana stiamo assistendo ad una chiusura positiva di circa il 2% che ha portato l'indice prima a ritestare la trend line ribassista (linea nera) a 382, che corrispondono anche ai massimi di marzo 2020, dopo a recuperare il livello psicologico a 400 punti ed infine ripiegare sul supporto, a 395, il minimo di gennaio 2021 (come ipotizzato in parte nell'analisi del 30 settembre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è a livelli neutrali dopo più di un mese, a conferma del trend rialzista nel breve, in convergenza con l'RSI che è salito nei giorni precedenti fino il livello 45, descrivendo "correttamente" lo stress in corso. Inoltre il STOXX 50 Volatility (VSTOXX) che nelle ultime settimane è rimasto sopra la soglia dei 28 punti con picchi di 33 punti, adesso sta fluttuando sotto i 30 (livelli di settembre).

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Carnival PLC (LON:CCL) -24.6%

- Cineworld Group (LON:CINE) -21.2%

- Orron Energy AB (LON:0NNR) +38.8%

- Saipem (BIT:SPMI) +20.9%

Sarà importante visionare la situazione nei prossimi giorni, l'indice dopo il rialzo degli ultimi giorni recuperando il livello psicologico a 395 punti, potrebbe essere diretto nuovamente sui massimi di marzo 2020 ( a 382 punti) che hanno fatto da supporto al grande balzo dei mercati post Covid-19. A quel punto, se ci sarà la rottura, sarà fondamentale monitorare il supporto a 375, resistenza che ha accompagnato il mercato per quasi tutto il 2020.

In caso di bassa volatilità e dell'RSI al rialzo, nel caso usasse come supporto i 395, l'indice potrebbe ritoccare i minimi di luglio a 400 - 407 punti.

Livelli importanti da monitorare:

- 403 (reistenza)

- 395 (supporto)

FTSE MIB

Questa settimana stiamo assistendo ad una chiusura positiva di oltre il 3.5% che ha riportato l'indice prima a ritestare i 21500 punti al limite con la trend line (linea nera); dando un segnale di entrare "short" per ricolmare il gap lasciato dietro di se a 20972, dopo anche il supporto a 21200 (facendo meglio di quanto ipotizzato in caso di rialzo nell'analsi del 30 settembre).

I volumi di acquisto sono in diminuzione, MACD (valuta il momentum) è a livelli leggermente negativi a conferma del momento di stress e volatilità di questi giorni, in convergenza con l'RSI che dopo aver toccato nei giorni scorsi il livello ipervenduto (valore 30), si trova ad un livello neutral-rialzista descrivendo "correttamente" i nuovi minimi e il recupero del supporto psicologico.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Hera (BIT:HRA) SpA -3.9%

- Leonardo SpA (BIT:LDOF) -2.5%

- Saipem +20.9%

- Banca Generali (BIT:GASI) +16.7%

Sarà importante monitorare l'andamento, per una conferma del trend ribassista, vista la convergenza degli indicatori usati. Dopo aver toccato più volte la trend line ribassista (linea rossa) e ritestato i minimi di luglio e il supporto dinamico (linea nera), il prezzo è proiettato al ribasso tra i 21000 - 20500 punti e successivamente verso i 20 mila che rappresenterebbero uno spartiacque tra il rimbalzo post Covid-19 e i livelli di maggio 2020 cioè il -35% dal massimo di gennaio 2022.

In caso di bassa volatilità, l'RSI al rialzo e nel caso usasse i 21200, che corrispondono ad una supporto importante, il prezzo potrebbe ritestare i 21690.

Livelli importanti da monitorare:

- 21500 (resistenza)

- 20500 (supporto)

HANG SENG

Questa settimana stiamo assistendo ad una performance positiva di circa il 5%, la migliore tra i maggiori indici, che l'ha proiettato nuovamente sui 18000 punti lasciando dietro di sè un ulteriore GAP (facendo quanto ipotizzato in caso di rialzo nell'analsi del 30 settembre).

I volumi di acquisto sono in aumento e le vendite in ribasso, MACD (valuta il momentum) torna a livelli leggermente positivi (dopo 1 mese) in convergenza con l'RSI che descrive "correttamente" il momento rialzista nel breve periodo, risalendo da un profondo livello ipervenduto (livello 20) ad un livello neutrale (43 punti). Ciò non avveniva dal periodo estivo, momento in cui l'indice ha registrato molteplici tentativi al rialzo e lasciando dietro di sè altrettanti gap al ribasso.

Alcune delle azioni, della settimana corrente, con una variazione ampia di prezzo:

- Hansoh Pharmaceutical Group Co Ltd (HK:3692) -4.6%

- New World Development Co Ltd (HK:0017)-0.9%

- Country Garden Holdings Company Ltd (HK:2007) +8.3%

- Wharf Real Estate Investment Co Ltd (HK:1997) +8.2%

Anche in questo caso sarà importante monitorare la situazione, vista la convergenza tra gli indicatori usati che hanno confermato un'inversione del trend al ribasso (da giugno) ma possibili rialzi nel breve. Inoltre il retest del minimo di luglio 2009, a 17200, e la formazione di un ulteriore minimo a 17000 punti conferma il momento difficile dell'indice che si avvicina ai minimi decennali (2011) a 16170. Se ciò accedesse porterebbe una performance negativa del 28% dal massimo di giugno 2022 e del 48% dal massimo di febbraio 2021. Questa settimana sarà quindi necessario monitorare i movimenti al ribasso e la possibile rottura (definitiva) dei 17000.

Nel caso di alti volumi di acquisto, l'RSI al rialzo e il supporto dei 18 mila reggesse potrebbe tornare a far visita in area 18500 - 18750, recuperando il primo gap lasciato dietro.

Livelli importanti da monitorare:

- 18500 (reistenza)

- 17200 (supporto)

Per voi, quale sarà il trend dei maggiori indici nelle prossime settimane? condividete la vostra visione (costruttiva) nei commenti!

Per approfondire le analisi usa InvestingPRO seguendo il link:

https://it.investing.com/pro/ideas

Vuoi approfondire la conoscenza dei mercati? Visita la nostra NUOVA Academy Gratuita: https://it.investing.com/academy/

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Uno sguardo sui mercati: Inversione del trend oppure è tutto un bluff?

Pubblicato 07.10.2022, 09:01

Uno sguardo sui mercati: Inversione del trend oppure è tutto un bluff?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.