Buongiorno a tutti. Vi siete chiesti negli ultimi giorni cosa dovrebbe veramente farci riflettere? Potrebbe essere il prezzo del Nasdaq che scende sotto la soglia dei 16200$? O i rendimenti obbligazionari che raggiungono il 5%? Questa analisi mira a rispondere a queste domande, esaminando vari argomenti:

· Le performance del Nasdaq

· Il crollo delle microcap

· Le differenze tra le microcap e le small cap

· L’S&P500 equal weigh

Ho anche preparato un video per approfondire l’analisi. Lo troverete alla fine di questa pagina. Buona lettura a tutti!

1. LE PRESTAZIONI DEL NASDAQ

La figura seguente illustra un’analisi tecnica dell’indice Nasdaq. Dopo aver raggiunto un picco di 16.000 dollari il 19 luglio, l’indice azionario ha mostrato segni di debolezza. Da allora, il prezzo ha registrato massimi progressivamente decrescenti e minimi che, ogni volta che raggiungevano il supporto critico di 14.600 dollari, venivano respinti verso l’alto. Questa tendenza ha portato alla formazione di un triangolo discendente, figura tecnica ribassista. La base del triangolo, coincidente con i 14.600 dollari, è stata infranta al ribasso il 25 ottobre. Dal 19 luglio, il Nasdaq ha perso oltre il 10% del suo valore.

È motivo di preoccupazione il breakout della struttura critica di 14600 dollari, al di sotto della quale il prezzo potrebbe scendere ulteriormente? La risposta è semplice: il prezzo è attualmente in fase di ritracciamento. Per essere più precisi, se tracciamo il ritracciamento di Fibonacci dal minimo del bear market del 2022 (13 ottobre) ai massimi del 19 luglio 2023, notiamo che il prezzo non ha nemmeno toccato il livello del 38.2%. Considerando che un prezzo, per essere definito in fase di ritracciamento, deve tipicamente rimanere al di sopra del livello del 61.8%, si può concludere che le recenti prestazioni deludenti del Nasdaq non dovrebbero destare preoccupazione. È importante ricordare che i mercati non salgono sempre, ma fortunatamente ritracciano. Tutto ciò è osservabile nel grafico seguente.

2. LE PESSIME PRESTAZIONI DELLE SOCIETA’ A MICRO CAPITALIZZAZIONE

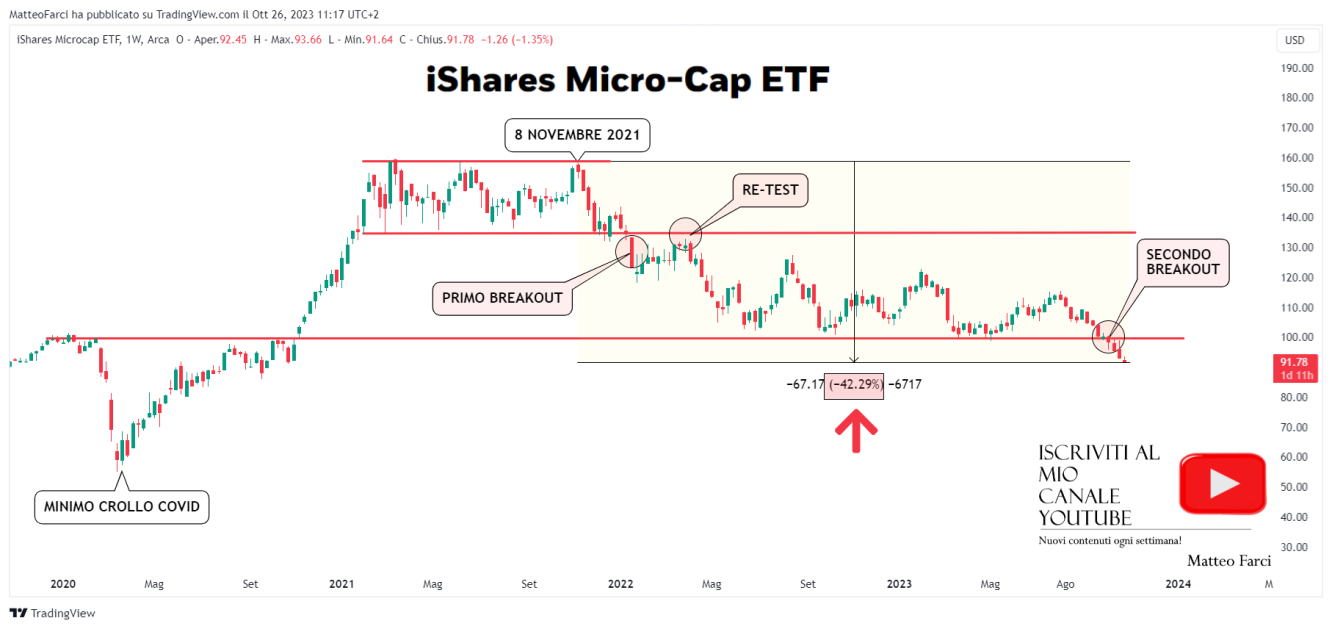

Ciò che dovrebbe destare preoccupazione sono le prestazioni delle società a micro-capitalizzazione. Queste possono essere analizzate attraverso l’indice rappresentato dall’ETF iShares Micro-Cap, come mostrato nel grafico seguente. Dal 1° agosto, le prestazioni sono state estremamente negative, con una perdita di oltre il 20%. Il 2 ottobre, c’è stato un breakout del supporto a 99 dollari. Come previsto dai libri di analisi tecnica, c’è stato un re-test della resistenza seguito da un impulso ribassista.

La situazione sembra ancora più grave se si considera un periodo di tempo più lungo. Infatti, su un timeframe settimanale, si può quantificare che la perdita totale dal picco raggiunto l’8 novembre 2021 è stata di oltre il 40%. Se il prezzo dovesse continuare a scendere, la prossima struttura significativa che potrebbe incontrare sarebbe il minimo registrato durante il crollo del mercato dovuto al COVID-19 nel 2020.

3. MICRO-CAP E MACROECONOMIA

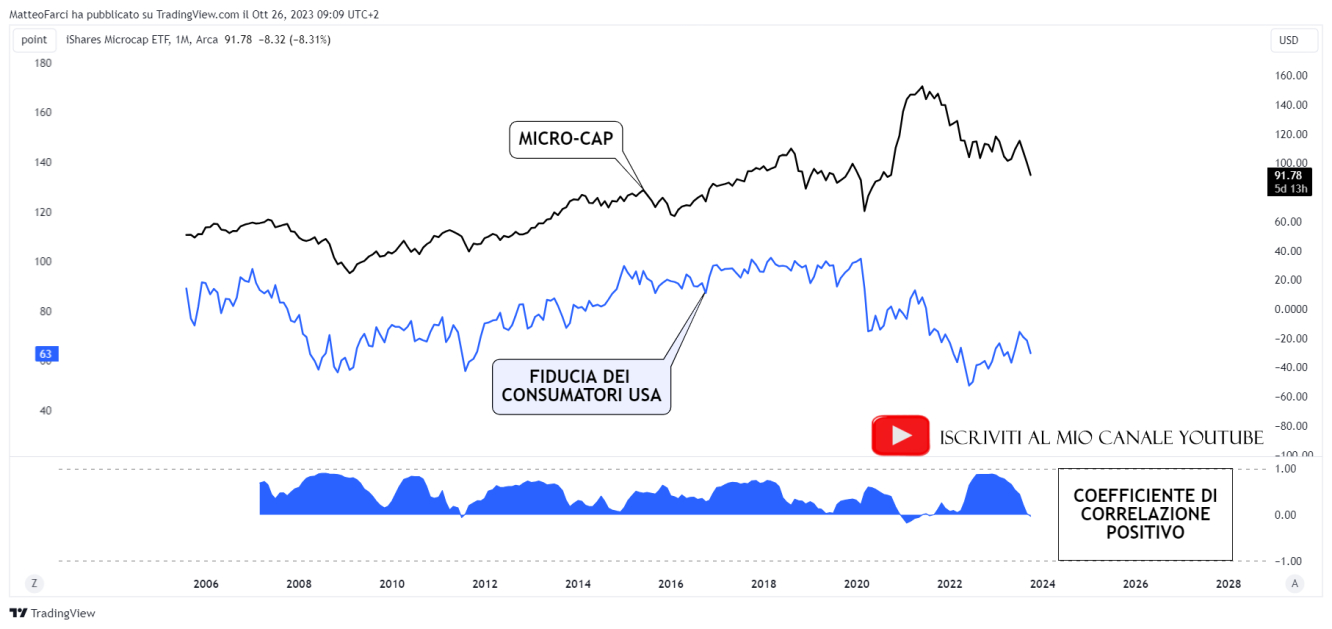

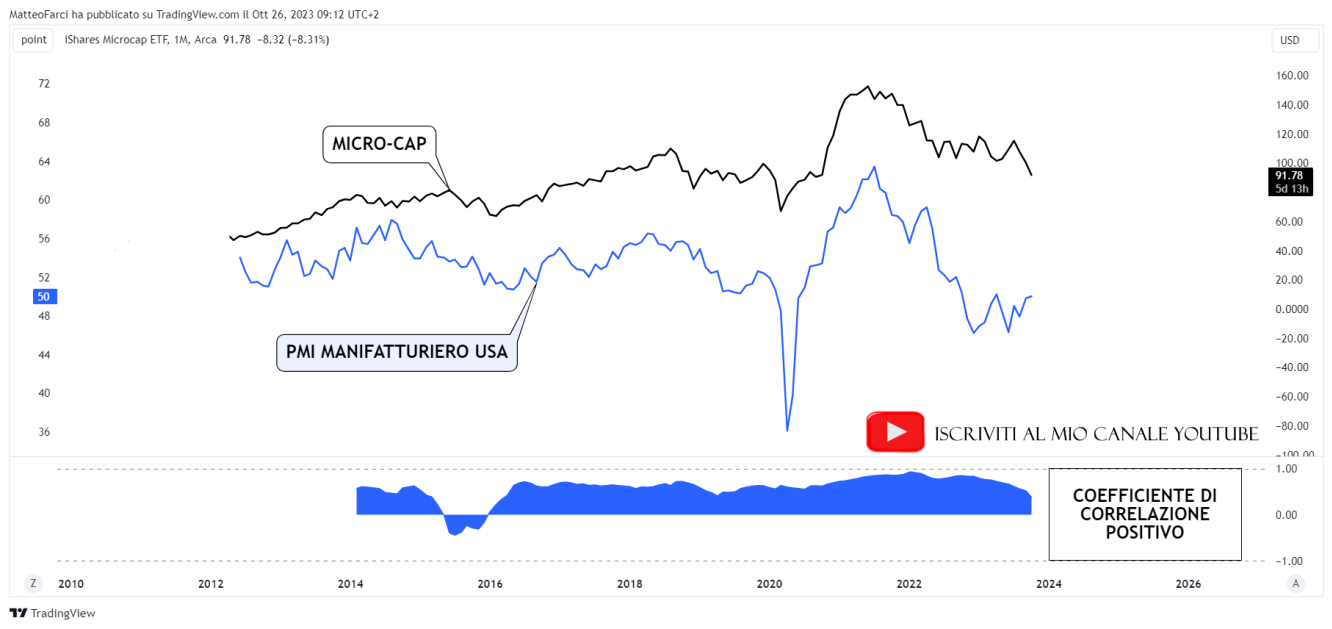

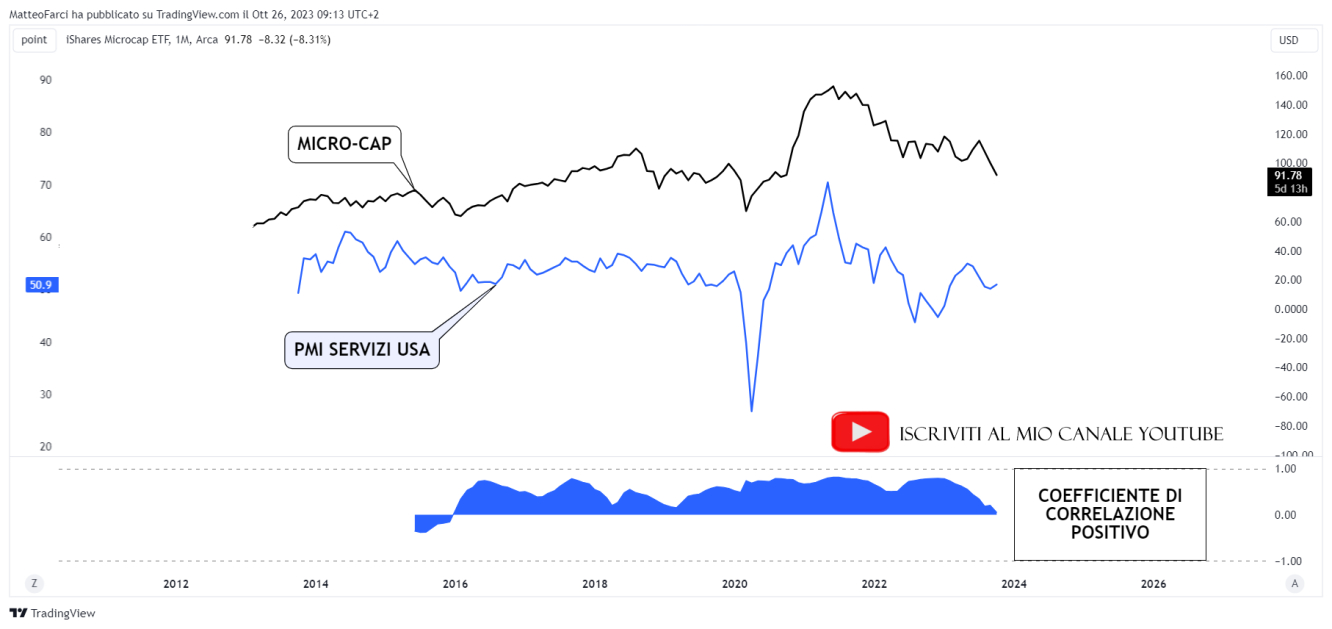

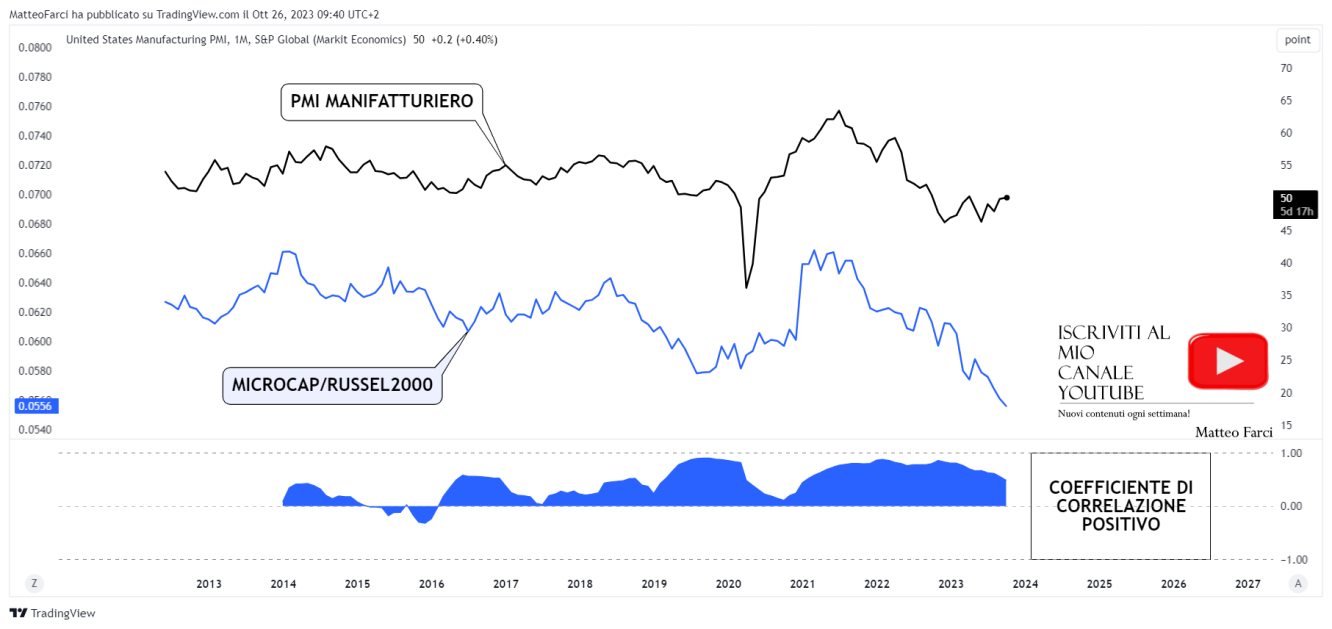

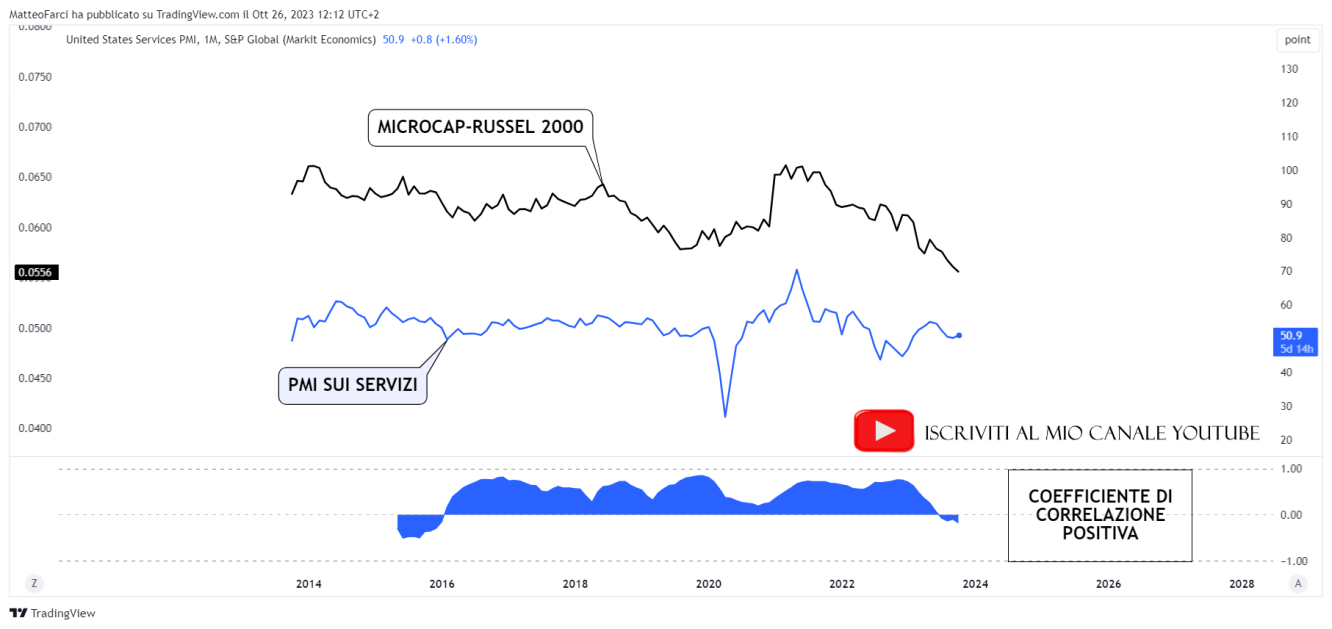

Perché dovremmo preoccuparci del crollo delle società a micro-capitalizzazione? La risposta si trova nelle tre grafiche seguenti. Queste società di piccolissime dimensioni sono fortemente influenzate dall’andamento economico. Di conseguenza, mostrano una correlazione positiva con indicatori macroeconomici fondamentali come la fiducia dei consumatori e i due indici dei direttori degli acquisti (PMI), quello manifatturiero e quello dei servizi.

Le correlazioni positive osservate si spiegano facilmente:

· Le società a micro-capitalizzazione, essendo le più ‘piccole’ della classe, presentano dimensioni ridotte. La loro attività commerciale è solitamente concentrata a livello nazionale o regionale, rendendole fortemente dipendenti dalla domanda dei consumatori e quindi molto sensibili alle condizioni economiche statunitensi (queste sono le cosiddette società cicliche)

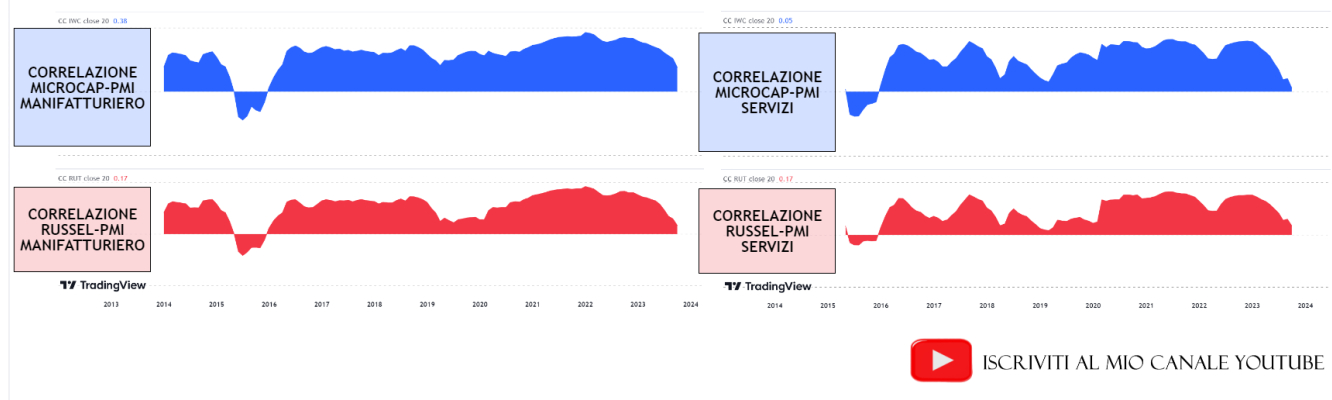

Molti potrebbero chiedersi perché non ho menzionato il Russell 2000, noto come l’indice azionario statunitense più strettamente legato all’economia americana. Come illustrato nella figura seguente, le società a micro-capitalizzazione tendono ad avere una correlazione positiva più forte con i due PMI rispetto alle società del Russell, le cosiddette small cap.

È importante notare che un settore (o indice) ciclico tende ad avere una volatilità maggiore rispetto a uno meno ciclico; più un settore è ciclico, maggiori saranno le fluttuazioni dei suoi utili nel tempo. Di conseguenza, le società cicliche sono più volatili poiché sono più rischiose. Tuttavia, non dobbiamo dimenticare che, nel lungo termine, la forza di un settore è direttamente proporzionale alla sua capacità di generare utili.

La maggiore ciclicità delle microcap rispetto al Russell 2000 è evidenziata, ad esempio, nei due grafici seguenti: con l’aumento dell’intensità economica (e quindi dei due PMI), le microcap, essendo più rischiose, volatili e cicliche delle small cap, tendono a registrare performance migliori. Al contrario, quando l’intensità economica diminuisce, la performance delle microcap peggiora.

4. ATTENZIONE!

Forse dovremmo chiederci non tanto perché il Nasdaq o l’S&P 500 stiano scendendo, ma perché le microcap stiano subendo vendite dalla fine del 2021. Potrebbe essere (e sottolineo, potrebbe) che gli investitori stiano anticipando un inizio del 2024 piuttosto cupo. Dopotutto, con tassi d’interesse al 5.25% e rendimenti obbligazionari a lungo termine superiori al 5%, non c’è molto da essere ottimisti. E attenzione a non commettere l’errore di monitorare solo l’S&P500, per un motivo molto semplice: se si considera l’indice equi pesato, esso registra performance negative dall’inizio dell’anno.

E voi, cosa ne pensate di tutto questo?

A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

WALL STREET: quello che realmente dovrebbe far riflettere

Pubblicato 27.10.2023, 08:12

WALL STREET: quello che realmente dovrebbe far riflettere

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.