- I dati sull’inflazione PCE, il discorso di Powell e gli utili delle mega-cap tecnologiche saranno al centro dell’attenzione questa settimana.

- Il titolo Meta Platforms è da comprare con gli utili previsti per mercoledì.

- Le azioni Snap sono destinate a sottoperformare a causa delle scarse prospettive di redditività.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per affrontare qualsiasi situazione. Per saperne di più

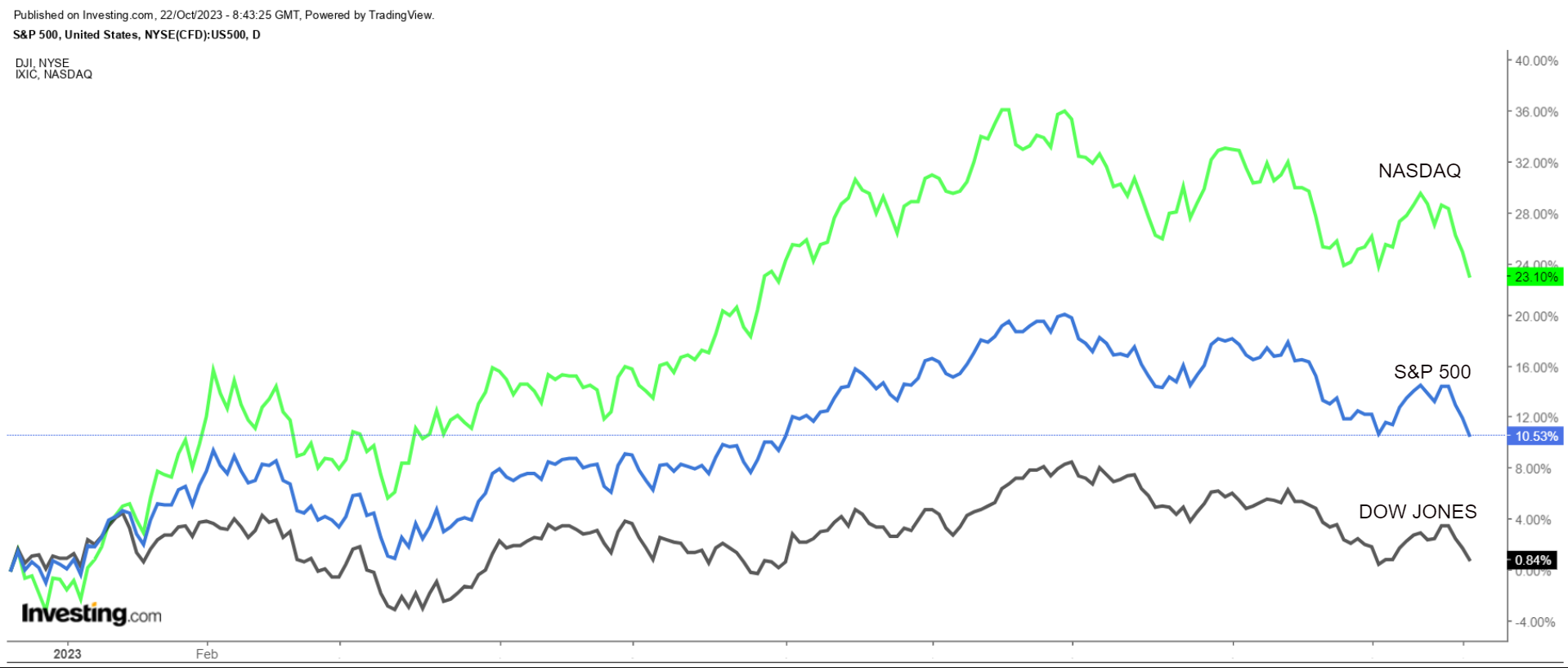

Le borse USA sono crollate venerdì, concludendo una settimana di perdite, mentre gli investitori si preoccupano di ulteriori aumenti dei tassi di interesse e dell’estendersi del conflitto tra Israele e Hamas.

Sulla settimana l’indice Dow Jones Industrial Average è sceso dell’1,6%, mentre l’ S&P 500 è sceso del 2,4% e l’indice tecnologico Nasdaq Composite è sceso del 3,2%, registrando la seconda settimana consecutiva di perdite.

La settimana che ci attende si preannuncia ricca di eventi che movimenteranno il mercato, tra cui i principali dati economici e una raffica di report sugli utili.

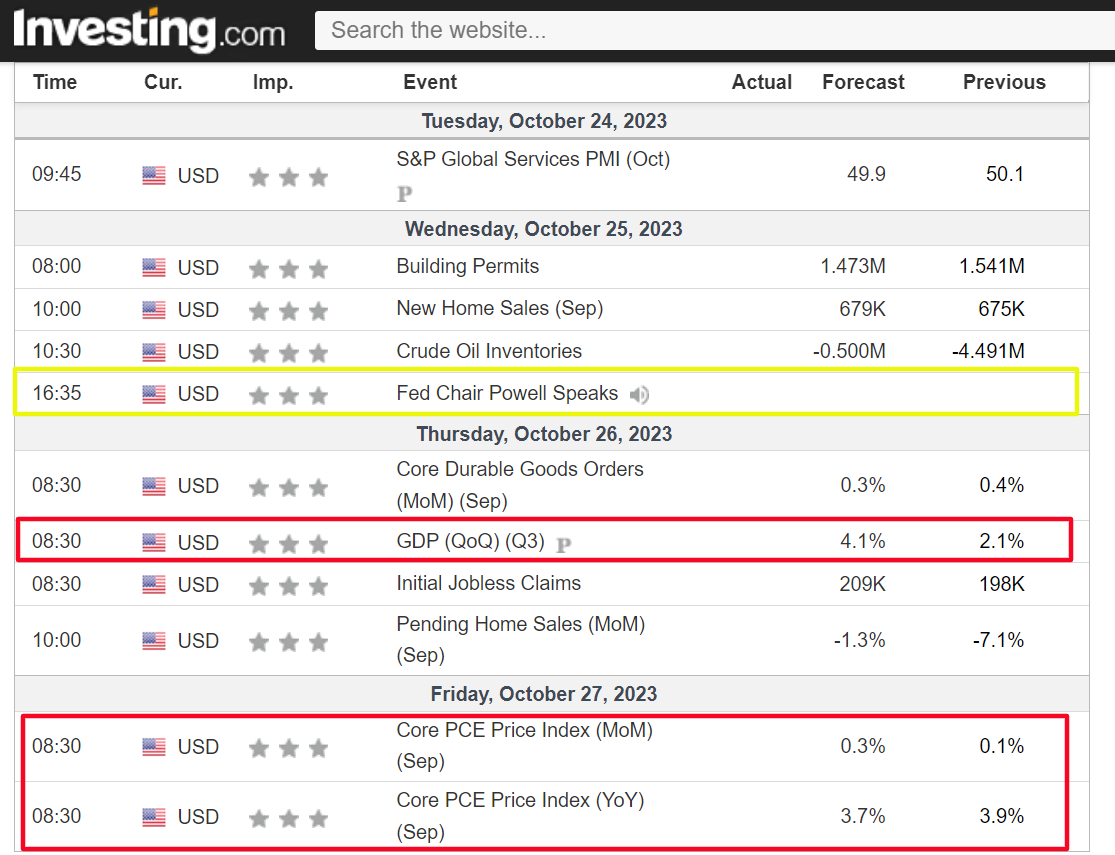

Il dato più importante del calendario economico sarà l’indice dei prezzi delle spese per consumi personali (PCE) di venerdì, che rappresenta l’indicatore dell’inflazione preferito dalla Federal Reserve. Secondo Investing.com, gli analisti si aspettano che sia il tasso mensile (+0,3%) che quello annuale (+3,7%) rimangano a livelli elevati.

In agenda anche le dichiarazioni del presidente della Fed Jerome Powell, con gli investitori alla ricerca di ulteriori indicazioni sulle prospettive politiche della banca centrale.

Nel frattempo, la stagione degli utili per il terzo trimestre entra nel vivo, con gli utili dei colossi tech Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) e Meta Platforms.

A queste mega-capitali si aggiungeranno grandi nomi come Intel (NASDAQ:INTC), IBM (NYSE:IBM), Boeing (NYSE:BA), Coca-Cola (NYSE:KO), Ford (NYSE:F), General Motors (NYSE:GM), Visa (NYSE:V), Mastercard (NYSE:MA), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), United Parcel Service (NYSE:UPS), General Electric (NYSE:GE), 3M Company (NYSE:MMM), Verizon (NYSE:VZ) e Southwest Airlines (NYSE:LUV).

Indipendentemente dalla direzione che prenderà il mercato la prossima settimana, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso.

Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 23 ottobre a venerdì 27 ottobre.

Da comprare: Meta Platforms

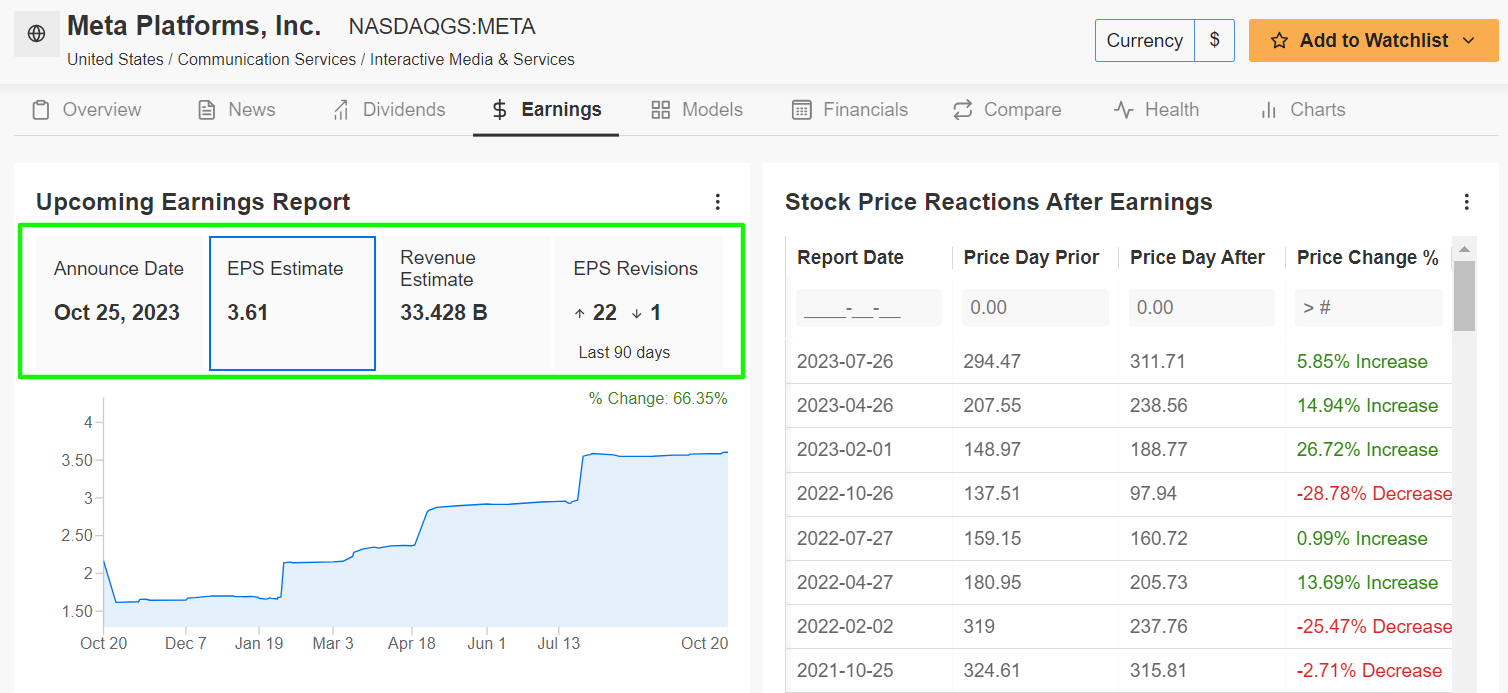

Credo che le azioni di Meta Platforms (NASDAQ:META) sovraperformeranno questa settimana, con un potenziale breakout verso un nuovo massimo di 52 settimane all’orizzonte, dato che gli ultimi risultati finanziari del gigante dei social media supereranno facilmente le stime grazie alla crescita costante degli utenti e ai segnali di miglioramento delle condizioni del mercato pubblicitario digitale.

Meta dovrebbe presentare i risultati del terzo trimestre dopo la chiusura del mercato statunitense, mercoledì 25 ottobre alle 16.05. Alle 17:00 è prevista la call con il CEO Mark Zuckerberg e la CFO Susan Li.

Gli operatori di mercato si aspettano una notevole oscillazione del titolo META a seguito dei dati, secondo il mercato delle opzioni, con un possibile movimento implicito di circa il 9% in entrambe le direzioni. Le azioni sono salite di quasi il 6% dopo l’ultimo report sugli utili a metà luglio.

Non sorprende che un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indichi un crescente ottimismo in vista della report di Meta, con gli analisti che hanno aumentato le loro stime sugli utili per azione 22 volte negli ultimi 90 giorni, rispetto a una sola revisione al ribasso.

Wall Street si aspetta per la società madre dei social network Facebook, Messenger, Instagram, WhatsApp e Threads un utile per azione pari a 3,61 dollari, con un aumento del 120% rispetto all’utile per azione di 1,64 dollari del periodo precedente.

Se questa cifra si rivelasse reale, Meta registrerebbe il trimestre più redditizio degli ultimi due anni, a partire dal quarto trimestre del 2021, mentre l’azienda tecnologica con sede a Menlo Park, in California, continua a concentrarsi sul miglioramento dell’efficienza operativa.

Nel frattempo, si prevede che i ricavi aumenteranno del 20,6% rispetto al periodo precedente, raggiungendo i 33,4 miliardi di dollari, che, se confermati, rappresenterebbero il secondo fatturato trimestrale più alto nella storia dell’azienda.

Ritengo che l’amministratore delegato di Meta, Mark Zuckerberg, fornirà solide indicazioni per i mesi a venire, nonostante il difficile contesto operativo, mentre la società di social media raccoglie i benefici della sua base di utenti in espansione, delle nuove iniziative di intelligenza artificiale e della crescente adozione dei reel.

Il titolo META, che il 12 ottobre ha raggiunto un picco di 330,54 dollari nel 2023, venerdì ha chiuso a 308,65 dollari. Ai livelli attuali, Meta ha una capitalizzazione di mercato di circa 795 miliardi di dollari, il che la rende la sesta società più grande della borsa statunitense.

Su base annua le azioni hanno registrato un’impennata del 156,5%, in linea con gran parte del settore tecnologico. Va notato che anche dopo che il titolo è più che raddoppiato dall’inizio dell’anno, le azioni META rimangono sottovalutate al momento, secondo InvestingPro, e potrebbero vedere un aumento del 17,1% rispetto all’attuale valore di mercato.

Da vendere: Snap

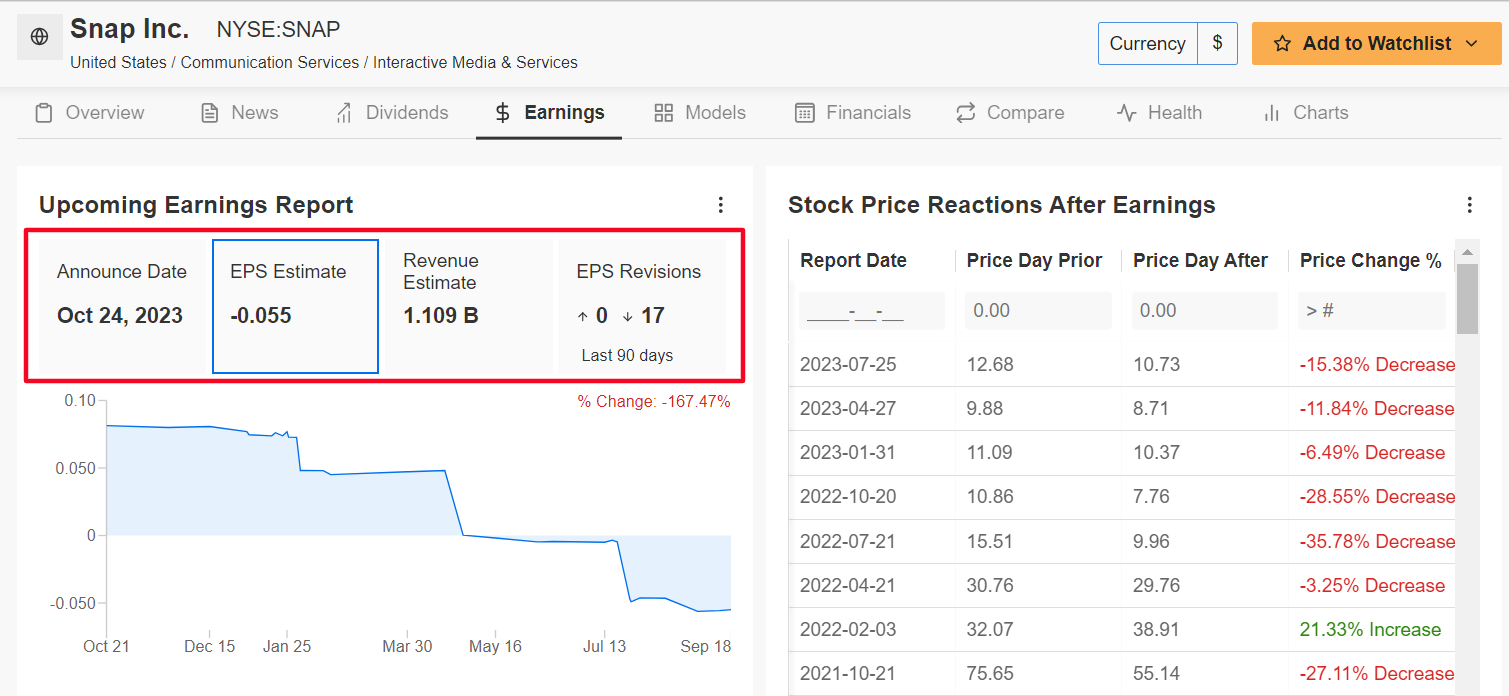

Ritengo che le azioni di Snap (NYSE:SNAP) subiranno una settimana difficile, in quanto l’ultimo report sugli utili della società di social media in difficoltà rivelerà un altro preoccupante calo sia degli utili che della crescita del fatturato a causa del difficile contesto economico.

Lo scambio delle opzioni implica un’oscillazione di circa il 20% per le azioni SNAP dopo il calo dell’aggiornamento.

A sottolineare i numerosi venti contrari che Snap si trova ad affrontare nell’attuale contesto, un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indica un crescente pessimismo in vista del report, con tutti i 17 analisti intervistati che hanno tagliato le loro stime sull’utile per azione negli ultimi tre mesi.

Wall Street vede la società madre dell’app di messaggistica Snapchat perdere 0,05 dollari per azione, in peggioramento rispetto alla perdita di 0,02 dollari per azione del trimestre precedente e rispetto alla perdita di 0,22 dollari per azione del periodo precedente.

Si prevede che le entrate diminuiranno del 2,6% su base annua, raggiungendo 1,1 miliardi di dollari, a causa della debolezza del core business degli annunci pubblicitari, dovuta alle modifiche alla privacy nell’iOS di Apple (NASDAQ:AAPL) e alla crescente concorrenza dell’app cinese di video-sharing TikTok.

Questo non lascia ben sperare per gli sforzi di monetizzazione di Snap, che probabilmente renderanno più lunga la strada verso la redditività e aumenteranno il rischio di esecuzione.

La società di social media, che si basa sugli annunci pubblicitari, ha mancato di poco le aspettative di crescita degli utili e delle vendite quando ha pubblicato i risultati del secondo trimestre a fine luglio, facendo crollare le azioni di oltre il 15%, dato che le aziende e le piccole imprese hanno ridotto la spesa pubblicitaria digitale nell’attuale contesto operativo.

Il titolo SNAP ha chiuso la sessione di venerdì a 9,44 dollari, facendo guadagnare all’azienda di social media con sede a Santa Monica, in California, una valutazione di 15,3 miliardi di dollari.

Le azioni hanno sottoperformato il mercato più ampio quest’anno, con un aumento del 5,5% nel 2023, rispetto al guadagno del 33% del Nasdaq 100.

Vale la pena ricordare che Snap ha attualmente un punteggio di ‘Salute Finanziaria‘ di InvestingPro inferiore alla media, pari a 2,27/5,00, a causa delle preoccupazioni sulla redditività, la crescita e il flusso di cassa libero.

Con InvestingPro è possibile accedere comodamente a una singola pagina di informazioni complete ed esaurienti su diverse società in un unico posto, eliminando la necessità di raccogliere dati da più fonti e risparmiando tempo e fatica.

Nota dell’autore: Al momento della scrittura sono short su S&P 500, Nasdaq 100 e Russell 2000 tramite il ProShares Short S&P 500 ETF (SH), il ProShares Short QQQ ETF (PSQ) e il ProShares Short Russell 2000 ETF (RWM). Inoltre, ho una posizione long sull’Energy Select Sector SPDR ETF (NYSE:XLE) e sull’Health Care Select Sector SPDR ETF (NYSE:XLV ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.