- Gli investitori dovrebbero prepararsi a forti oscillazioni nelle prossime settimane, poiché il mercato azionario si trova ad affrontare un trio di venti contrari.

- I timori crescenti per le prospettive politiche della Federal Reserve, la stagione degli utili del secondo trimestre degli Stati Uniti, nonché il sentiment e il posizionamento estremi hanno reso i titoli vulnerabili a una flessione.

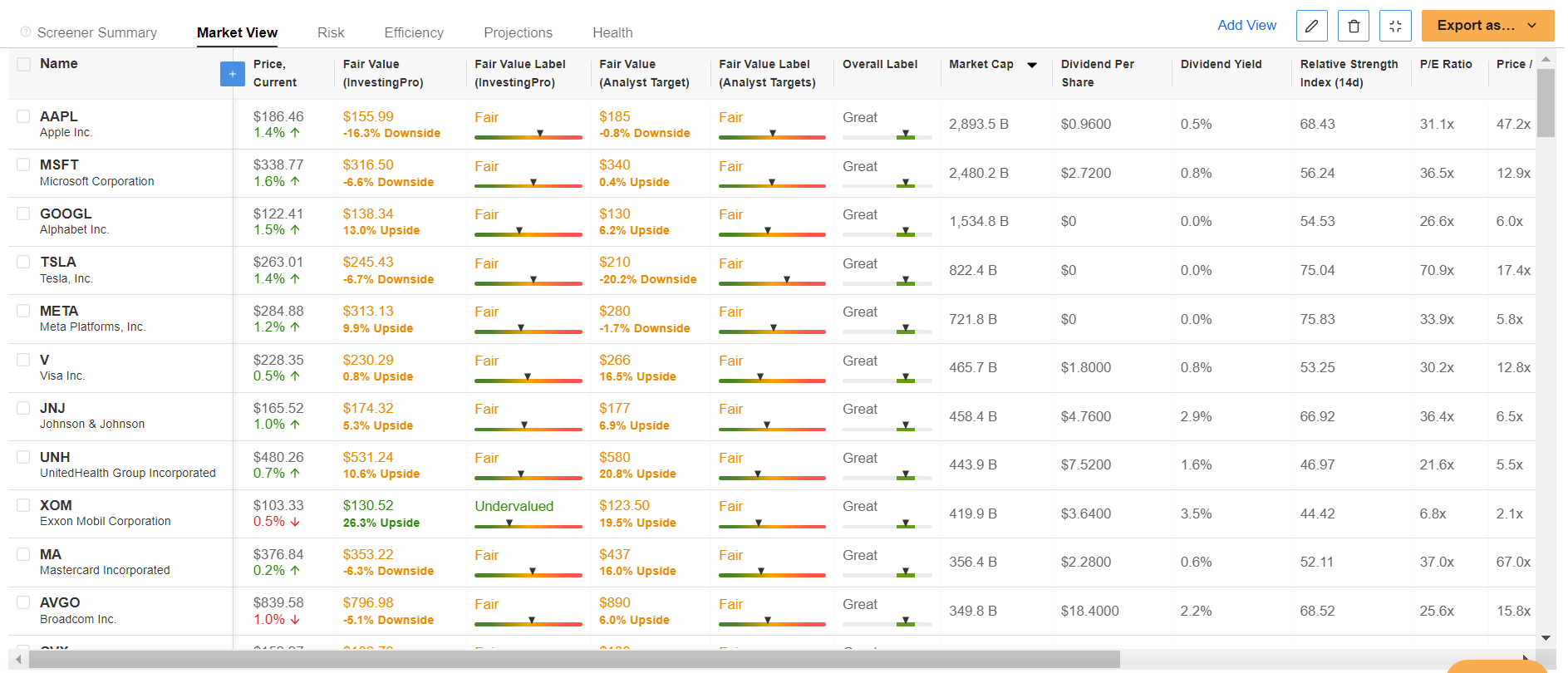

- Per questo motivo, ho utilizzato il filtro delle azioni di InvestingPro per identificare le azioni di alta qualità che mostrano una forte forza relativa nell’attuale contesto di mercato.

- Sono iniziati i saldi estivi di InvestingPro: Scoprite i nostri sconti sui piani di abbonamento!

- Mensile: sconto del 20% e la flessibilità di un abbonamento mensile.

- Annuale: sconto del 50% per assicurarsi un anno intero di InvestingPro ad un prezzo imbattibile.

- Biennale (offerta web): sconto del 52% e profitti massimizzati grazie alla nostra offerta web esclusiva.

Gli investitori dovrebbero prepararsi a un bel po’ di agitazione nelle settimane a venire, dato che il mercato azionario rischia sempre più di subire una flessione a breve termine.

Le crepe nel rally di Wall Street si stanno allargando, con le blue-chip del Dow Jones Industrial Average in rialzo del +2,4% su base annua. Nel frattempo, l’indice S&P 500 e l’indice tecnologico Nasdaq Composite hanno ridotto i loro guadagni annuali rispettivamente a +14,1% e +30,2%.

Con il mercato alle prese con un trio di venti contrari, le prossime settimane saranno probabilmente più volatili del solito.

Fed aggressiva

Il presidente della Fed Jerome Powell ha affermato mercoledì che sono probabili altri rialzi dei tassi di interesse, dato che l’inflazione è “ben al di sopra” di quello che dovrebbe essere: una vera e propria doccia fredda sugli investitori che speravano che la banca centrale fosse vicina alla fine del suo ciclo di inasprimento.

Nella sua testimonianza al Congresso, Powell ha ribadito la sua posizione da falco sul rialzo dei tassi d’interesse, ribadendo che la banca centrale rimane “fortemente impegnata a riportare l’inflazione verso il nostro obiettivo del 2%”.

“Le pressioni inflazionistiche continuano ad essere elevate e il processo per riportare l’inflazione al 2% è ancora lungo”, ha dichiarato nelle sue osservazioni ai legislatori di Washington.

Powell ha sottolineato che anche se la Fed ha rinunciato ad aumentare i tassi di interesse la scorsa settimana, “quasi tutti” i partecipanti prevedono che ulteriori aumenti dei tassi saranno appropriati entro la fine dell’anno.

La Fed ha mantenuto i tassi invariati nel vertice della scorsa settimana dopo 10 rialzi consecutivi e ha segnalato che quest’anno potrebbero esserci altri due aumenti di un quarto di punto percentuale.

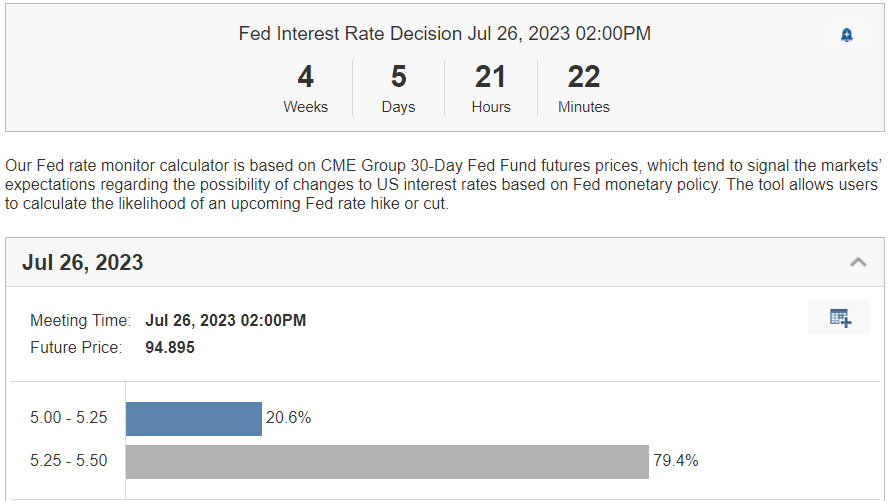

Tuttavia, secondo lo strumento di monitoraggio dei tassi della Fed di Investing.com, i mercati finanziari stanno attualmente valutando un aumento dei tassi di 25 punti base a luglio e nessun altro aumento successivo.

Fonte: Investing.com

Tenendo conto di ciò, sembra esserci un rischio crescente che la Fed possa aumentare i tassi a livelli superiori a quelli attualmente previsti dai mercati, provocando una correzione nel breve termine.

L’incombente stagione degli utili del secondo trimestre

La stagione degli utili del secondo trimestre di Wall Street inizierà tra meno di un mese e gli investitori si stanno preparando a quella che potrebbe essere la peggiore stagione degli ultimi tre anni.

Dopo che gli utili per azione dell’ S&P 500 sono scesi del -2,0% nel primo trimestre del 2023, si prevede che nel secondo trimestre gli utili scenderanno del -6,4% rispetto allo stesso periodo dell’anno precedente, secondo i dati di FactSet.

Nel caso in cui il -6,4% dovesse essere confermato, si tratterebbe del maggior calo degli utili su base annua registrato dall’indice dal secondo trimestre del 2020. Si tratterebbe inoltre del terzo trimestre consecutivo in cui gli utili dell’S&P 500 sono diminuiti su base annua, soddisfacendo così la definizione tecnica di recessione degli utili.

In maniera analoga, anche le aspettative sui ricavi del secondo trimestre del 2023 sono preoccupanti, con una crescita delle vendite che dovrebbe diminuire dello 0,4% rispetto allo stesso trimestre dell’anno precedente. Se questa fosse la realtà, FactSet ha sottolineato che sarebbe la prima volta che l’indice registra un calo dei ricavi su base annua dal terzo trimestre del 2020.

Oltre ai dati, gli investitori presteranno molta attenzione agli annunci sulla forward guidance per la seconda metà dell’anno, data l’incertezza delle prospettive macroeconomiche, che ultimamente hanno visto crescere i timori di recessione.

Personalmente ritengo che una percentuale maggiore di società ridurrà le proprie previsioni di crescita degli utili e delle vendite per i prossimi mesi, considerando l’attuale clima economico.

Sentimento estremamente rialzista

Due tra gli indicatori di sentiment più seguiti mostrano che il mercato sta diventando sempre più spumeggiante, fondendosi con i titoli tecnologici a grande capitalizzazione mentre gli investitori inseguono il toro.

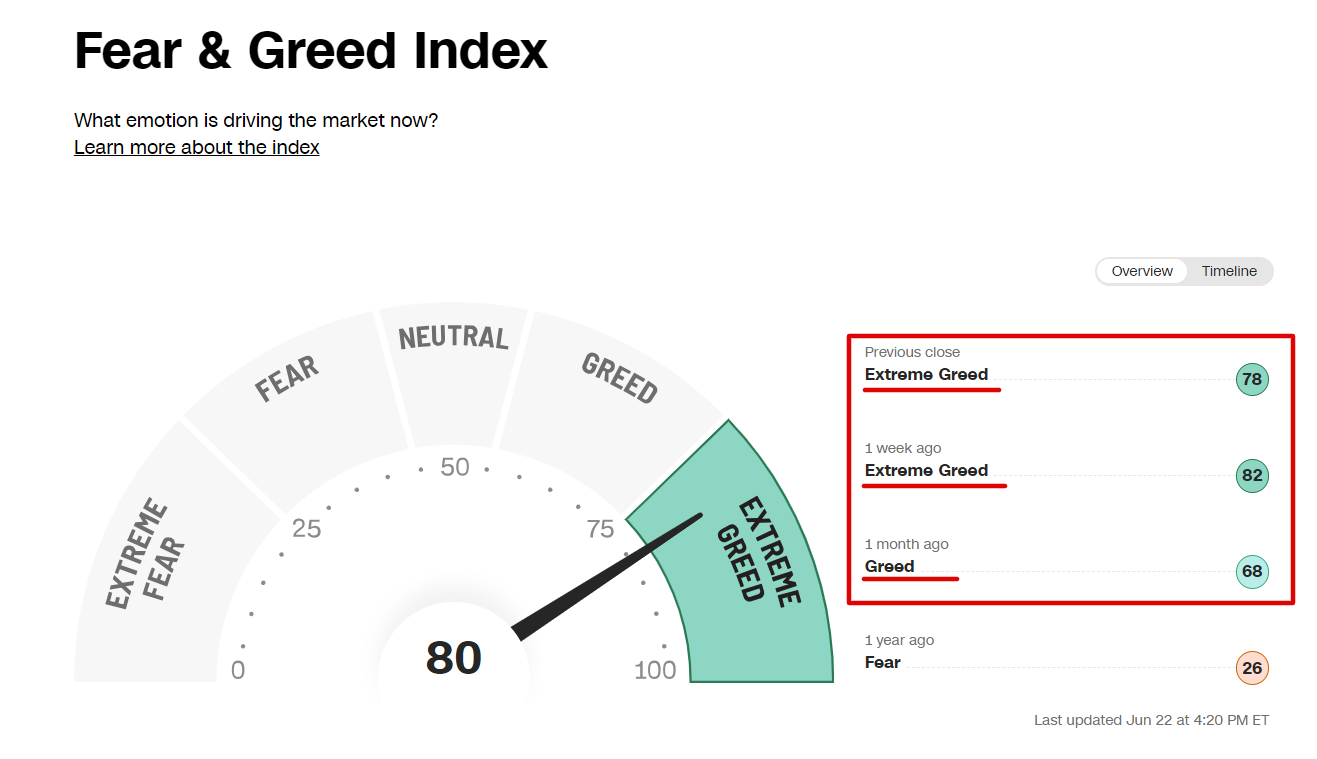

L’indice CNN Fear & Greed Index, un indicatore del sentiment che unisce sette diversi indicatori per distinguere le “emozioni” che guidano il mercato, ha lanciato un segnale di “Greed” (avidità) per oltre un mese, con un sentiment che ha persino raggiunto livelli di “Extreme Greed” (avidità estrema) nelle ultime sedute.

Fonte: CNN

Fonte: CNN

L’indice Fear & Greed è uno strumento prezioso per comprendere il sentimento degli investitori e viene spesso utilizzato come indicatore contrarian, segnalando potenziali punti di svolta del mercato quando il sentimento raggiunge livelli estremi di inclinazione al rialzo o al ribasso.

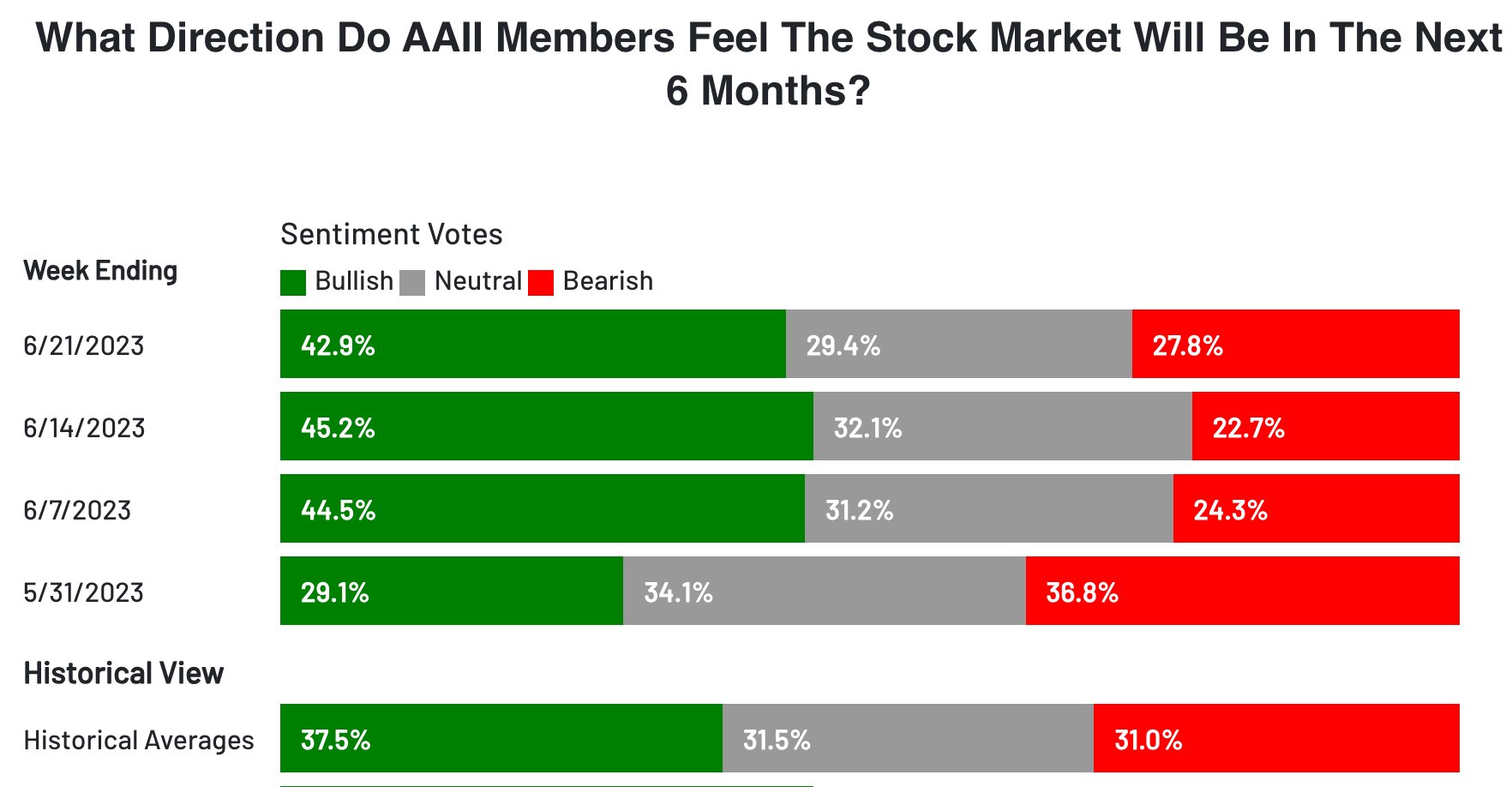

Nel frattempo, gli investitori individuali sono sempre più ottimisti sul mercato azionario, secondo l’ultimo sondaggio dell’American Association of Individual Investors (AAII) Sentiment Survey, un altro indicatore del sentiment molto seguito.

L’ultimo sondaggio ha mostrato che il 42,9% degli investitori individuali americani ha espresso una visione rialzista per i prossimi sei mesi, non lontano dal livello più alto di sentimento rialzista dal novembre 2021.Fonte: AAII  Fonte: AAII

Fonte: AAII

Solo il 27,8% degli investitori individuali ha espresso una visione ribassista, segnando la prima volta che la percentuale è stata inferiore al 30% per tre settimane consecutive dal novembre 2021.

Fonte: AAII

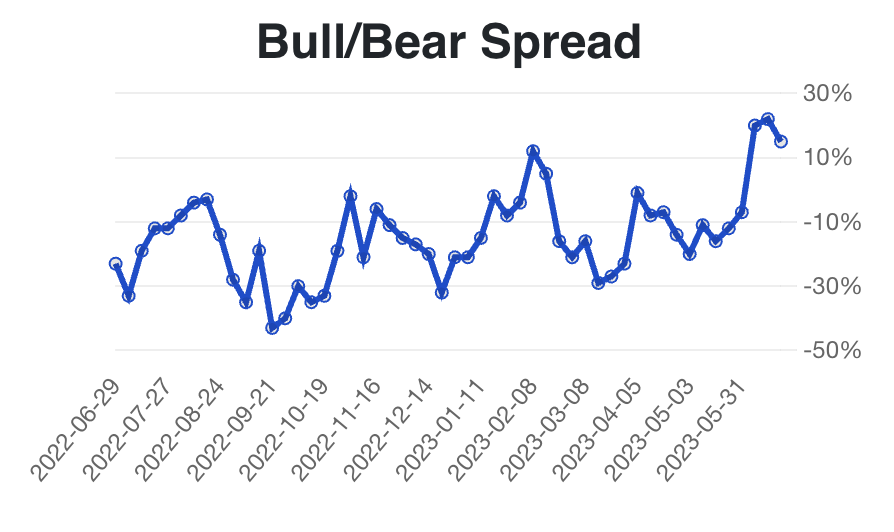

Inoltre, il sondaggio AAII ha rivelato che lo spread toro/ribassista indica che il posizionamento al rialzo è affollato e la protezione al ribasso ha un prezzo interessante.

Cosa fare ora

Negli ultimi giorni ho ribilanciato il mio portafoglio di singoli titoli ed ETF per riflettere una posizione prevalentemente ribassista e sono stato cauto nell’effettuare nuovi acquisti.

Al momento della scrittura, sono short sul Dow, sull’S&P 500 e sul Russell 2000 tramite i fondi ProShares UltraPro Short Dow30 (NYSE:SDOW), ProShares Short S&P500 (NYSE:SH) e ProShares Short Russell2000 (NYSE:RWM).

Gli investitori dovrebbero essere preparati a uno scenario che nelle prossime settimane potrebbe vedere l’S&P 500 scendere fino al livello di 4.130 - un calo di quasi il 6% rispetto alla posizione attuale - prima che un crollo più deciso porti l’indice a un minimo di circa 3.975 all’indomani della riunione politica della Fed del 25-26 luglio e della stagione degli utili societari del secondo trimestre.

Un’opportunità d’acquisto?

Nonetheless, a pullback could create new buying opportunities in leading stocks in the red-hot tech and growth sectors.

Tenendo conto di ciò, ho utilizzato lo screener di InvestingPro per costruire una lista di titoli di alta qualità che mostrano una forte forza relativa nell’attuale contesto di mercato.

Non sorprende che tra i nomi presenti nella lista ci siano Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Tesla (NASDAQ:TSLA), Meta Platforms, Visa (NYSE:V), Johnson & Johnson (NYSE:JNJ), UnitedHealth (NYSE:UNH), Exxon Mobil (NYSE:XOM), Mastercard (NYSE:MA), Broadcom (NASDAQ:AVGO), Chevron (NYSE:CVX), Merck (NYSE:MRK), AbbVie (NYSE:ABBV), and Costco (NASDAQ:COST) to name a few.

Fonte: InvestingPro

Con InvestingPro è possibile accedere comodamente a una singola pagina di informazioni complete ed esaurienti su diverse società, eliminando la necessità di raccogliere dati da più fonti e risparmiando tempo e fatica.

Preparatevi a potenziare la vostra strategia di investimento con i nostri esclusivi sconti estivi

Dal 20 giugno 2023 sono partiti gli sconti di InvestingPro!

Approfittate degli incredibili sconti sui nostri piani di abbonamento:

Non perdete questa opportunità limitata nel tempo di accedere a strumenti all’avanguardia, analisi di mercato in tempo reale e le migliori opinioni degli esperti.

Iscrivetevi oggi stesso a InvestingPro e liberate il vostro potenziale di investimento. Affrettatevi, gli Sconti estivi non dureranno per sempre!

Nota: Questo articolo è stato scritto solo a scopo informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione a investire, né intende incoraggiare in alcun modo l’acquisto di asset.