- I titoli a Wall Street hanno esteso il loro rally del mercato toro questa settimana nonostante i segnali aggressivi della Fed.

- Gli investitori stanno ancora combattendo contro la Fed, dato che Powell ha avvertito che la riunione di luglio è “in diretta”.

- Per questo motivo, gli investitori dovrebbero aspettarsi movimenti più bruschi nelle prossime settimane.

- Volete un aiuto sul mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi clima. Per saperne di più »

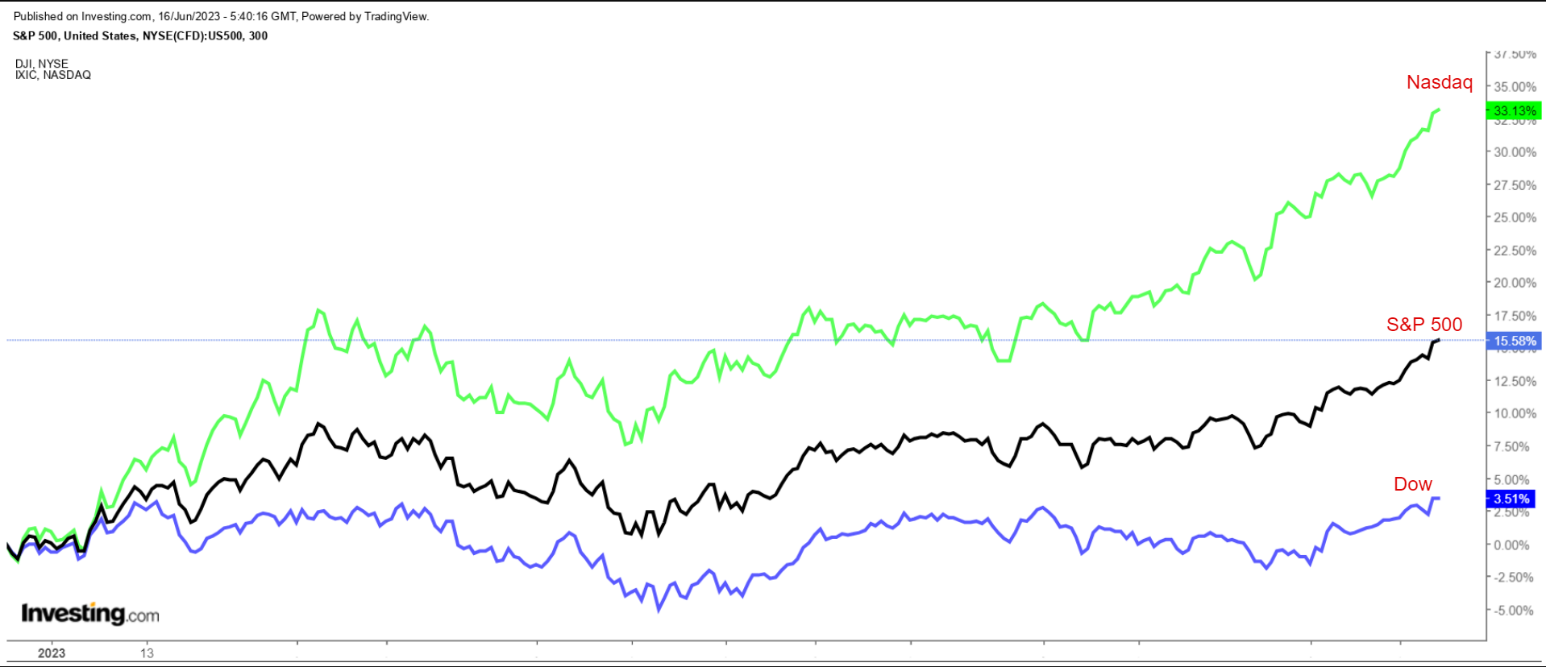

I titoli a Wall Street sono sulla buona strada per chiudere la settimana con forti guadagni, con i listini dell’S&P 500 e Nasdaq Composite che hanno raggiunto i livelli migliori dall’agosto del 2022 all’indomani della decisione sulle politiche della Federal Reserve.

L’indice tecnologico Nasdaq è stato il più performante dei tre principali indici statunitensi quest’anno, con un’impennata del 31,7% da inizio anno.

A fronte di un aumento del 15,7% per l’indice di riferimento S&P 500 e di un guadagno del 4% per il Dow Jones Industrial Average.

Detto questo, sembra crescere il rischio che la Fed aumenti i tassi a livelli superiori a quelli attualmente previsti dai mercati, provocando una correzione a breve termine.

Una “pausa aggressiva”

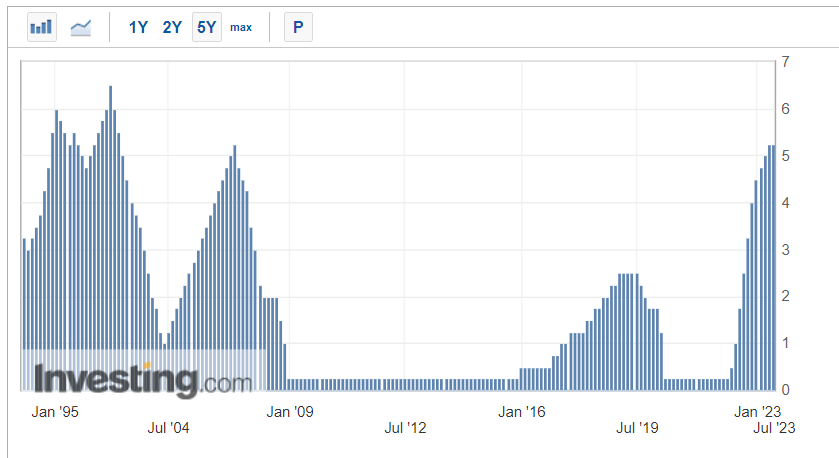

Mercoledì la Fed ha rinunciato ad alzare i tassi di interesse per la prima volta da quando è iniziata la sua storica campagna per raffreddare l’inflazione nel marzo 2022. I politicymaker della Fed hanno votato all’unanimità per mantenere l’intervallo obiettivo per il tasso dei fondi federali al 5% - 5,25%.

La pausa fa seguito a 10 rialzi consecutivi in 15 mesi, tra cui quattro rialzi di 75 punti base lo scorso anno, seguiti da un aumento di mezzo punto e poi da tre rialzi di un quarto di punto quest’anno.

Saltando il rialzo dei tassi a giugno, Jerome Powell e altri alti funzionari della Fed sperano di utilizzare il tempo extra per valutare ulteriormente l’impatto dell’aumento dei tassi sull’inflazione e sull’economia.

“Mantenere stabile l’intervallo di riferimento in questa riunione consente al Comitato di valutare ulteriori informazioni e le loro implicazioni per la politica monetaria”, si legge nel comunicato post riunione della Fed.

Altri rialzi dei tassi in arrivo

Con una sorprendente svolta da falco, i responsabili delle politiche della Fed hanno pubblicato proiezioni che indicano la previsione di almeno altri due rialzi dei tassi di un quarto di punto nelle restanti quattro riunioni di quest’anno.

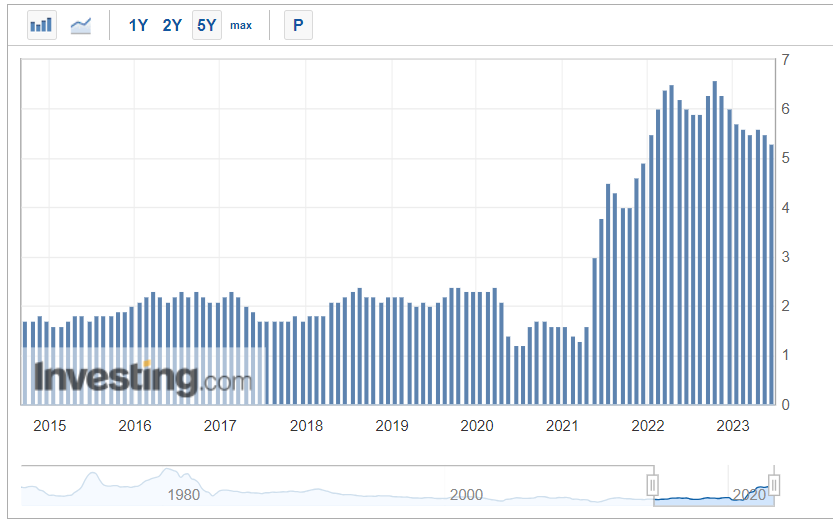

Secondo l’ultimo dot-plot, la maggior parte dei membri del FOMC prevede che il tasso dei fed funds raggiungerà un nuovo target del 5,5%-5,75%, mezzo punto percentuale in più rispetto alle previsioni comparabili pubblicate a marzo.

I funzionari della Fed hanno anche previsto che il tasso di riferimento rimarrà più alto per un periodo più lungo rispetto a quanto previsto tre mesi fa.

“Quasi tutti i partecipanti al comitato ritengono probabile che quest’anno sia opportuno un ulteriore aumento dei tassi”, ha dichiarato il presidente della Fed Powell nella conferenza stampa successiva alla riunione.

E ha aggiunto:

“L’inflazione si è moderata un po’ dalla metà dell’anno scorso, tuttavia le pressioni inflazionistiche continuano ad essere elevate e il processo per riportare l’inflazione al 2% è ancora lungo”.

Powell ha sottolineato che l’incontro di luglio sarà “vivo”, lasciando intendere che il mese prossimo la Fed procederà a un rialzo dei tassi.

A mio avviso, la dichiarazione invia un chiaro messaggio: “Non abbiamo ancora finito”. Pertanto, mi aspetto che la Fed si muova di 25 punti percentuali a luglio e poi aumenti di altri 25 punti percentuali a settembre.

L’inflazione rimane un punto critico

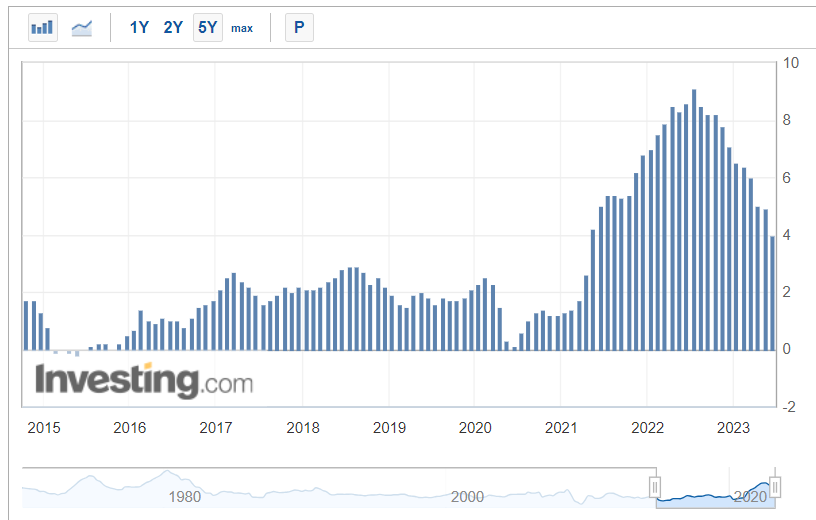

L’inflazione potrebbe raffreddarsi, ma non ancora abbastanza velocemente per la Federal Reserve.

A maggio l’inflazione dei prezzi al consumo degli Stati Uniti ha registrato un aumento del 4% rispetto a un anno fa, l’incremento annuale più contenuto dal marzo 2021.

Sebbene l’inflazione sia diminuita significativamente rispetto al picco annuale di oltre il 9% dell’estate scorsa, rimane a un livello doppio rispetto all’obiettivo della Federal Reserve del 2%.

Ancora più preoccupante è il fatto che, escludendo i prezzi volatili dell’energia e degli alimenti, inflazione core continua a registrare un livello eccezionalmente alto, pari al 5,3%.

Il dato core è tenuto sotto stretta osservazione dai funzionari della Fed, che ritengono che fornisca una valutazione più accurata della direzione futura dell’inflazione.

“Siamo consapevoli che non possiamo permettere che l’inflazione si radichi nell’economia statunitense, a beneficio dei lavoratori, delle famiglie e delle imprese di oggi, ma anche per il futuro”, ha sottolineato Powell.

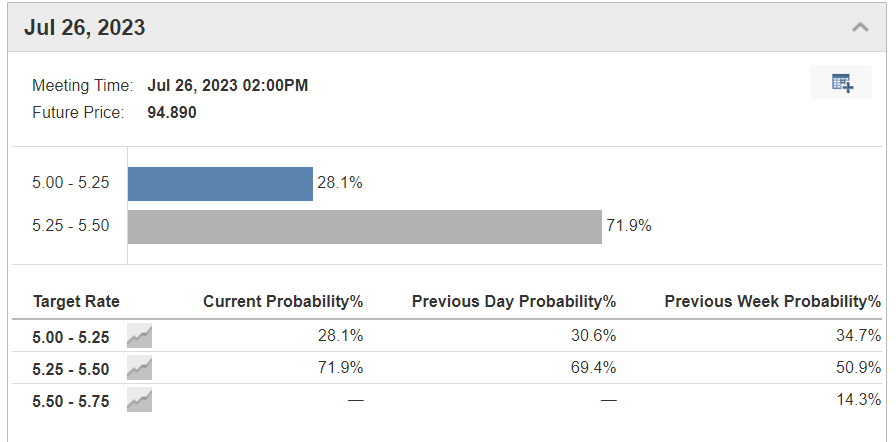

Per questo motivo, le ragioni per continuare ad aumentare il tasso di inflazione rimangono forti. Fonte: Investing.com

Fonte: Investing.com

Secondo il Fed Rate Monitor Tool di Investing.com, venerdì mattina gli investitori prevedono una probabilità del 72% di un rialzo dei tassi di 25 punti base in occasione della riunione della Fed del 25-26 luglio.

Cosa fare ora

Un messaggio da falco da parte della Federal Reserve nel mezzo di un potente rally del mercato azionario pone gli investitori di fronte a un dilemma: come mantenere l’esposizione ai titoli azionari in rialzo e allo stesso tempo proteggersi dalla possibilità di una correzione incombente.

Sebbene abbia incrementato le mie posizioni azionarie durante l’attuale rally, ho intenzione di invertire la mia posizione e di mettermi in disparte se la tendenza dovesse cambiare e il mercato iniziare a girare.In generale, è importante rimanere pazienti e attenti alle opportunità. È importante non acquistare titoli estesi e non concentrarsi troppo su una particolare società o settore.

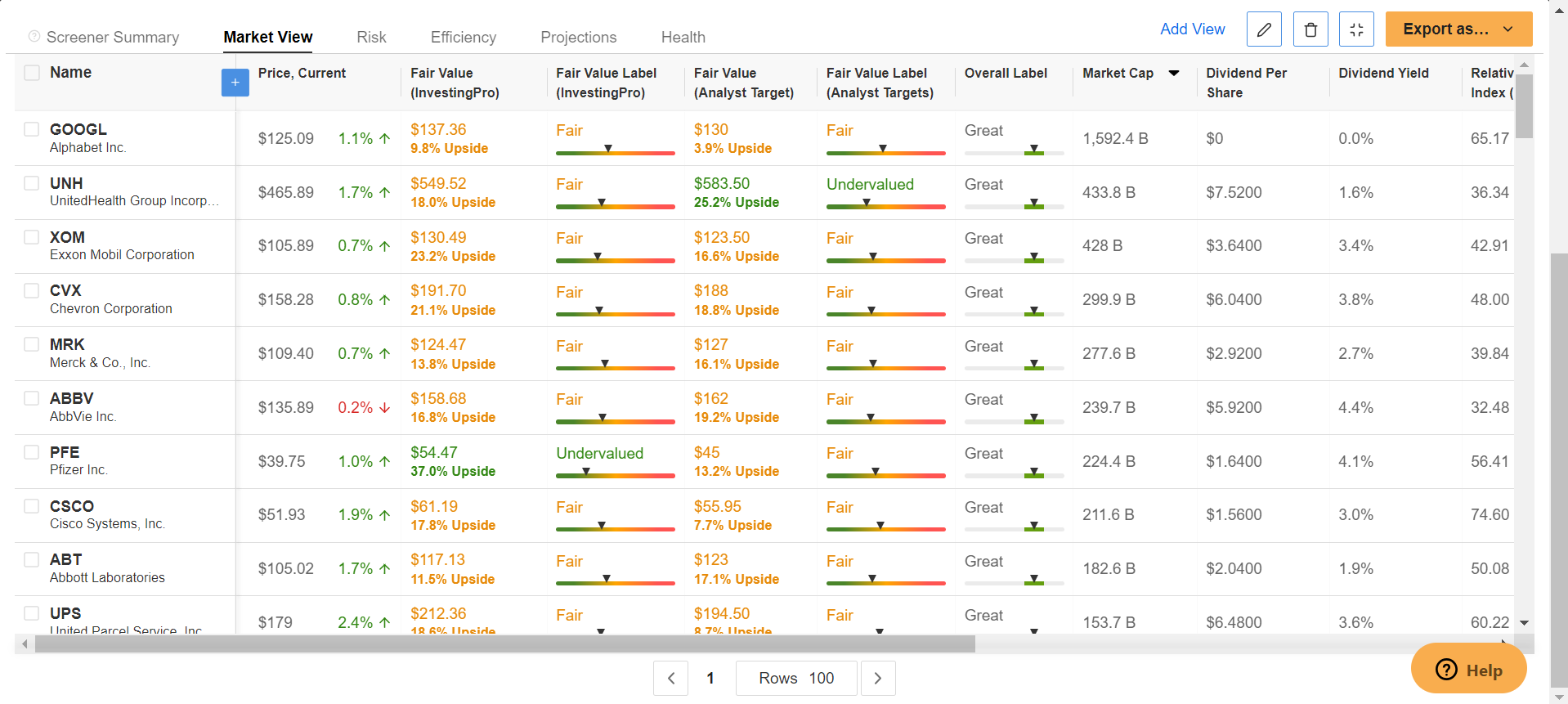

Tenendo tutto ciò in considerazione, ho utilizzato lo lo screener delle azioni di Investing Pro per costruire una lista di titoli di alta qualità che sono ancora sottovalutati nell’attuale contesto di mercato.

Non ci sorprende che nella lista ci soano nomi del calibro di Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company (NYSE:MRK), Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) e Qualcomm (NASDAQ:QCOM). Fonte: InvestingPro

Fonte: InvestingPro

Con InvestingPro è possibile accedere comodamente a una singola pagina di informazioni complete ed esaurienti su diverse società, eliminando la necessità di raccogliere dati da più fonti e risparmiando tempo e fatica.

Inizia la tua prova gratuita di 7 giorni per sbloccare dati e approfondimenti indispensabili!

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite l’SPDR S&P 500 ETF (SPY), e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (XLK). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.