- Il vertice di marzo della Fed arriva in un momento cruciale.

- Sebbene si preveda che i tassi resteranno invariati, gli investitori analizzeranno i commenti di Powell sui timori di recessione e sulle politiche commerciali di Trump.

- Una comunicazione chiara da parte della banca centrale sarà fondamentale per plasmare le aspettative del mercato.

- Siete alla ricerca di idee di trading per navigare nell’attuale volatilità del mercato? Abbonatevi qui per sbloccare l’accesso ai titoli vincenti selezionati dall’intelligenza artificiale di InvestingPro.

La politica del vertice della Federal Reserve di marzo arriva in un momento critico per i mercati, con gli investitori alla disperata ricerca di chiarezza in una tempesta perfetta di incertezze.

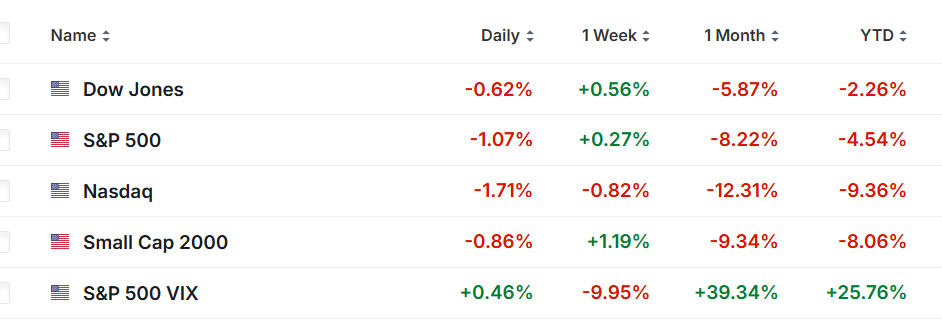

L’indice S&P 500 e il Nasdaq Composite sono entrati in territorio di correzione dopo il recente crollo del mercato, con entrambi in calo di oltre il 10% rispetto ai loro recenti massimi.

Il blue-chip Dow Jones Industrial Average è a poco più del 2% dal raggiungere i livelli di correzione.

Fonte: Investing.com

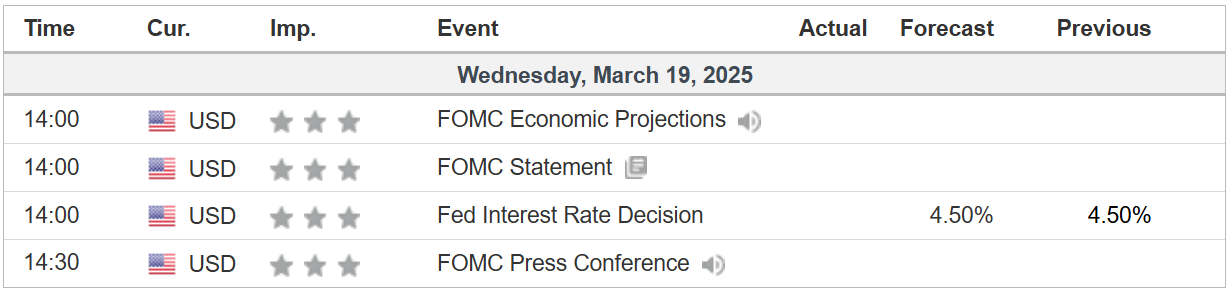

Mentre è praticamente certo che i tassi rimarranno invariati nell’attuale intervallo 4,25%-4,50%, gli investitori esamineranno ogni parola del presidente Jerome Powell alla ricerca di indicazioni sulla reazione della Fed ai crescenti timori di recessione e alle imprevedibili politiche commerciali del presidente Donald Trump.

Oltre alla decisione sui tassi, i funzionari del Federal Open Market Committee (FOMC) pubblicheranno anche le nuove proiezioni economiche trimestrali per i tassi di interesse, l’inflazione e la disoccupazione, noto come “dot plot”, che rivelerà maggiori segnali della probabile traiettoria dei tassi della Fed per il resto del 2025 e oltre.

Fonte: Investing.com

Attualmente i mercati si aspettano che la banca centrale statunitense attenda fino a giugno per tagliare i costi di finanziamento, secondo quanto riportato dallo strumento di monitoraggio dei tassi della Fed di Investing.com.

Implicazioni di mercato

Qualsiasi cambiamento nel tono o nelle prospettive politiche della Fed potrebbe avere implicazioni significative per il mercato azionario. Se la Fed assumerà un tono complessivamente dovish e segnalerà che i tagli dei tassi sono all’orizzonte, potrebbe sostenere gli asset di rischio, ma un tono più da falco potrebbe innescare ulteriori tumulti e volatilità.

Fonte: Investing.com

Gli investitori, scossi dalle sferzate politiche del Presidente Trump, tra cui le minacce di dazi contro i principali partner commerciali degli Stati Uniti, hanno abbandonato le azioni a favore di beni rifugio.

Questa fuga verso la sicurezza ha spinto i prezzi di gold al di sopra dei 3.000 dollari l’oncia per la prima volta, mentre l’indice CBOE della Volatilità, spesso indicato come l’“indicatore della paura” di Wall Street, è salito a livelli che non si vedevano dalla fine dello scorso anno.

Fonte: Investing.com

Cosa fare ora

La decisione politica della Fed e il successivo intervento del presidente Powell nella conferenza stampa sono attesi come eventi di grande portata per i mercati, in grado di placare o esacerbare gli attuali livelli di inquietudine del mercato.

Date le incertezze economiche e l’approccio tipicamente misurato di Powell, il risultato più probabile è un messaggio attentamente bilanciato che riconosca i rischi pur mantenendo la flessibilità.

La Fed sottolineerà probabilmente il suo approccio dipendente dai dati, evitando di prendere impegni precisi sulla tempistica dei tagli dei tassi.

In questo contesto, gli investitori possono prendere in considerazione le seguenti strategie per navigare in questi tempi turbolenti:

- Diversificare il portafoglio: Un portafoglio ben diversificato tra varie classi di attività, tra cui azioni, obbligazioni, materie prime e investimenti alternativi, può aiutare a mitigare le perdite durante le oscillazioni del mercato.

- Esplorare i fondi per tutte le stagioni: L’investimento in fondi concepiti per ottenere risultati in diverse condizioni di mercato, come l’SPDR Bridgewater ALL Weather ETF (NASDAQ:ALLW), può offrire stabilità. Questi fondi investono tipicamente in più classi di attività, tra cui obbligazioni globali, azioni, materie prime e obbligazioni protette dall’inflazione, con l’obiettivo di gestire la volatilità degli investimenti durante le turbolenze del mercato.

- Considerare gli asset rifugio: L’allocazione di una parte del portafoglio a beni rifugio come l’oro e altri metalli preziosi può rappresentare una copertura contro la volatilità dei mercati. L’oro ha storicamente mantenuto il suo valore durante le crisi economiche e attualmente sta vivendo un’impennata della domanda.

- Comprare i titoli in calo: Nonostante la recente correzione dei titoli tecnologici, le prospettive di crescita a lungo termine del settore rimangono forti. La selezione di nomi di qualità con solidi fondamentali potrebbe offrire rendimenti interessanti una volta che il mercato si sarà stabilizzato.

Utilizzare strumento come lo InvestingPro Stock Screener può aiutare a identificare le aziende forti con solide prospettive di crescita.

Tra i nomi di rilievo da considerare vi sono Alphabet (NASDAQ:GOOGL), società madre di Google, Alibaba (NYSE:BABA), Pfizer (NYSE:PFE), Blackstone (NYSE:BX), HCA Healthcare (NYSE:HCA), Sea, PayPal (NASDAQ:PYPL), JD.com (NASDAQ:JD), Newmont Goldcorp Corp (NYSE:NEM), Allstate (NYSE:ALL), Delta Airlines (NYSE:DAL), NRG Energy (NYSE:NRG) e TKO Group Holdings (NYSE:TKO).

Fonte: InvestingPro

Conclusioni

In conclusione, la riunione di marzo della Fed arriva in un momento cruciale per i mercati finanziari. Con gli indici azionari sotto pressione e le tensioni geopolitiche che aumentano l’incertezza economica, le comunicazioni della Fed svolgeranno un ruolo cruciale nel plasmare il sentiment del mercato nei giorni e nelle settimane a venire.

Indipendentemente dall’esito, gli investitori dovranno essere pronti ad adeguare di conseguenza le proprie strategie di investimento.

Che tu sia un investitore alle prime armi o un trader esperto, sfruttando InvestingPro potrai scoprire un mondo di opportunità di investimento e ridurre al minimo i rischi in un contesto di mercato difficile.

Abbonati ora e sblocca l’accesso a diverse funzionalità di mercato, tra cui:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value InvestingPro: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- Stock Screener Avanzato: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Invesco Top QQQ ETF (QBIG), Invesco S&P 500 Equal Weight ETF (RSP) e VanEck Vectors Semiconductor ETF (SMH).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI