- Il vertice della Fed, il report sull’occupazione di gennaio e gli utili del settore tecnologico saranno al centro dell’attenzione questa settimana.

- Microsoft (NASDAQ:MSFT) è un titolo da comprare, visto che si prevede un trimestre in forte rialzo.

- General Motors (NYSE:GM) è da vendere per la debolezza dei profitti e le previsioni deludenti.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi clima. “ Per saperne di più »

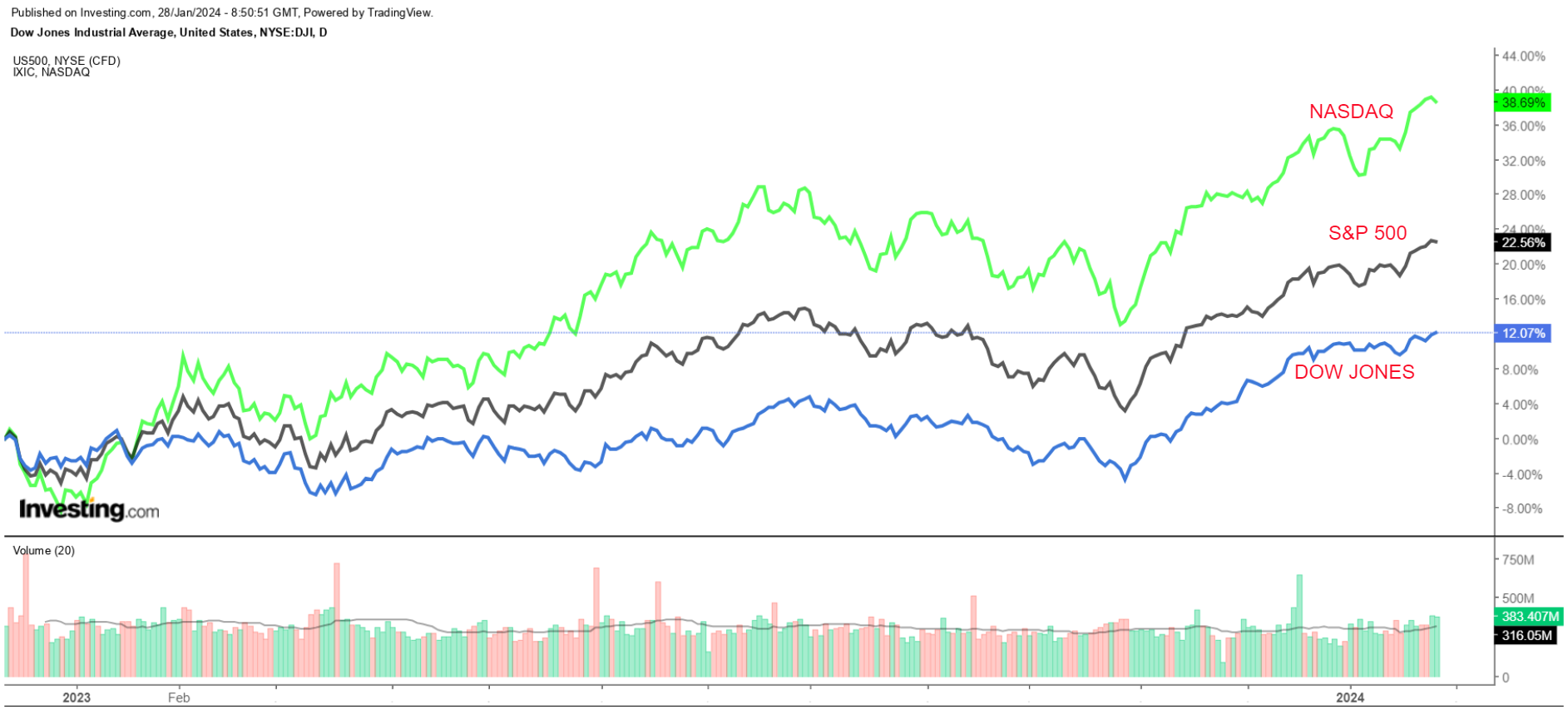

I titoli azionari statunitensi hanno chiuso in leggero ribasso venerdì, mentre gli investitori hanno digerito l’ultima serie di utili e hanno continuato a valutare i piani di tassi della Federal Reserve per i prossimi mesi.

Nonostante la performance negativa di venerdì, tutte e tre le principali medie hanno registrato guadagni settimanali. Il blue-chip Dow Jones Industrial Average ha guadagnato lo 0,7%, l’indice S&P 500 è salito dell’1,1% e il tech-heavy Nasdaq Composite è salito dello 0,9%.

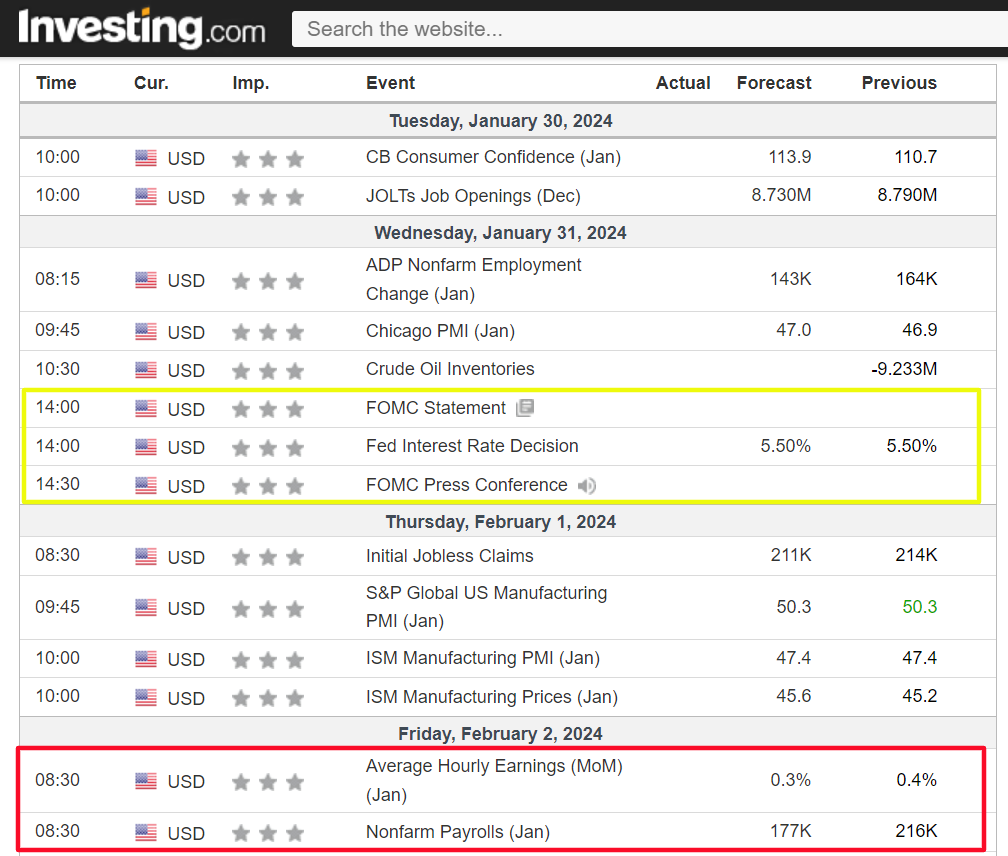

La settimana che ci attende si preannuncia ricca di eventi, tra cui una riunione di politica monetaria della Fed, un rapporto sull’occupazione molto seguito e una serie di utili dai big tech.

Dalla banca centrale statunitense ci si aspettano tassi invariati i tassi di interesse, ma il presidente della Fed Jerome Powell potrebbe dare indicazioni su quando potrebbero iniziare i tagli dei tassi durante la conferenza stampa post riunione.

Gli investitori hanno rinviato le aspettative per il primo taglio della Fed da marzo a maggio, in seguito a una recente serie di dati economici positivi, secondo il Fed Rate Monitor Tool di Investing.com.

Oltre alla Fed, l’evento più importante del calendario economico sarà il rapporto sull’occupazione statunitense di gennaio, che dovrebbe mostrare che l’economia ha aggiunto 177.000 posizioni, rispetto alla crescita di 216.000 posti di lavoro di dicembre. Il tasso di disoccupazione dovrebbe rimanere stabile al 3,7%.

Nel frattempo, la stagione degli utili entra nel vivo, con cinque dei “magnifici sette” titoli tecnologici che presenteranno i loro ultimi risultati. Microsoft e Alphabet (NASDAQ:GOOGL), società madre di Google, presenteranno i loro risultati martedì sera, mentre Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) e Meta Platforms (NASDAQ:META) presenteranno i loro risultati giovedì.

A questi si aggiungeranno nomi del calibro di Advanced Micro Devices (NASDAQ:AMD), Qualcomm (NASDAQ:QCOM), Boeing (NYSE:BA), United Parcel Service (NYSE:UPS), General Motors, ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Mastercard (NYSE:MA), Starbucks (NASDAQ:SBUX), Pfizer (NYSE:PFE) e Novo Nordisk (NYSE:NVO).

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 29 gennaio a venerdì 2 febbraio.

Da comprare: Microsoft

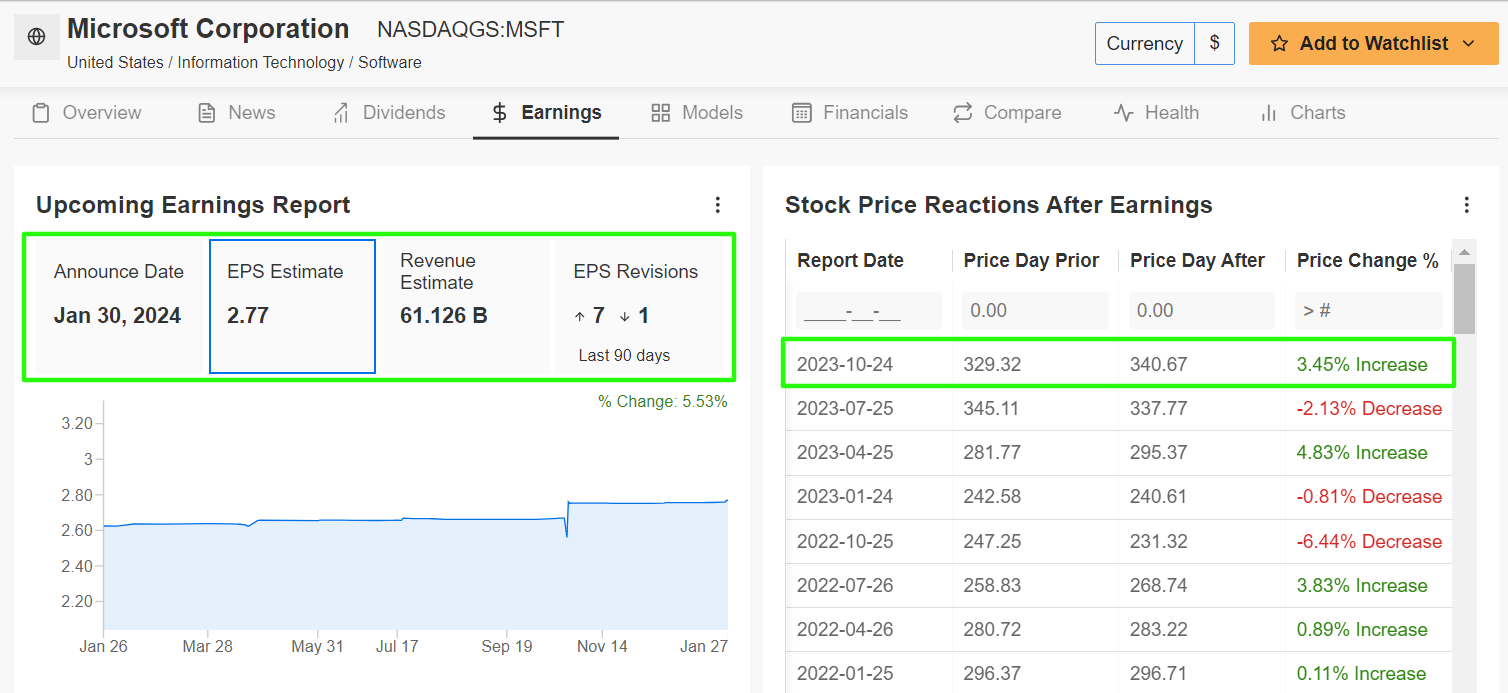

Mi aspetto che Microsoft prolunghi il rialzo questa settimana, con un possibile breakout verso un nuovo record all’orizzonte, mentre il gigante del software e dell’hardware si appresta a realizzare un altro trimestre di crescita degli utili e dei fatturati a due cifre.

L’azienda di Redmond, Washington, pubblicherà l’aggiornamento del suo secondo trimestre fiscale dopo la chiusura del mercato statunitense, martedì alle 16:05 ET, e si prevede che il record di vendite verrà nuovamente battuto grazie alle prospettive di crescita del cloud computing e dell’intelligenza artificiale. Alle 17.30 è prevista la call con l’AD Satya Nadella.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni MSFT a seguito dei dati, secondo il mercato delle opzioni, con un possibile movimento implicito di circa il 5% in entrambe le direzioni. Le azioni sono salite di circa il 3,5% dopo l’ultima relazione sugli utili della società in ottobre.

Come era prevedibile, un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indica un crescente ottimismo in vista della stampa, grazie all’ampia forza dell’attività cloud e delle iniziative di intelligenza artificiale. Le ultime sette revisioni degli EPS da parte degli analisti sono state tutte al rialzo, mentre 51 dei 56 analisti che coprono MSFT hanno un rating equivalente a Buy sul titolo.

Come si è visto, Microsoft prevede di guadagnare 2,77 dollari per azione nel secondo trimestre fiscale, con un aumento del 19,4% rispetto all’EPS di 2,32 dollari del periodo precedente, grazie all’impatto positivo della riduzione delle spese operative e dei tagli occupazionali in corso. Nel frattempo, si prevede che il fatturato crescerà del 16% su base annua, raggiungendo la cifra record di 61,1 miliardi di dollari.

Come sempre, la maggior parte dell’attenzione sarà rivolta alle prestazioni della divisione Intelligent Cloud di Microsoft, che comprende i servizi cloud Azure, Windows Server, SQL Server, Visual Studio, Nuance, GitHub ed Enterprise Services. Secondo le previsioni, questa unità chiave registrerà una crescita delle vendite del 17,5%, raggiungendo i 25,3 miliardi di dollari.

Ma, come di solito accade, si tratta più di indicazioni che di risultati. Tenendo conto di ciò, ritengo che Microsoft fornirà prospettive ottimistiche per i mesi a venire, continuando a trarre vantaggio dalla sua posizione di leader nel settore dell’intelligenza artificiale.

Il titolo MSFT ha chiuso la sessione di venerdì a 403,93 dollari, leggermente al di sotto del suo massimo storico di 407 dollari della sessione precedente. Con una capitalizzazione di mercato di 3.000 miliardi di dollari, Microsoft è la società di maggior valore sul mercato azionario statunitense, ed ha soffiato il primato ad Apple.

Le azioni sono salite del 7,4% nel 2024 dopo aver registrato un guadagno annuo del 56,8% nel 2023, grazie al crescente coinvolgimento del colosso tech nel settore emergente dell’intelligenza artificiale.

Come sottolinea ProTips, Microsoft è in ottime condizioni finanziarie, grazie a previsioni sugli utili positive e una forte redditività. Inoltre, va notato che la società ha aumentato il suo dividendo per 18 anni consecutivi.

Titolo da vendere: General Motors

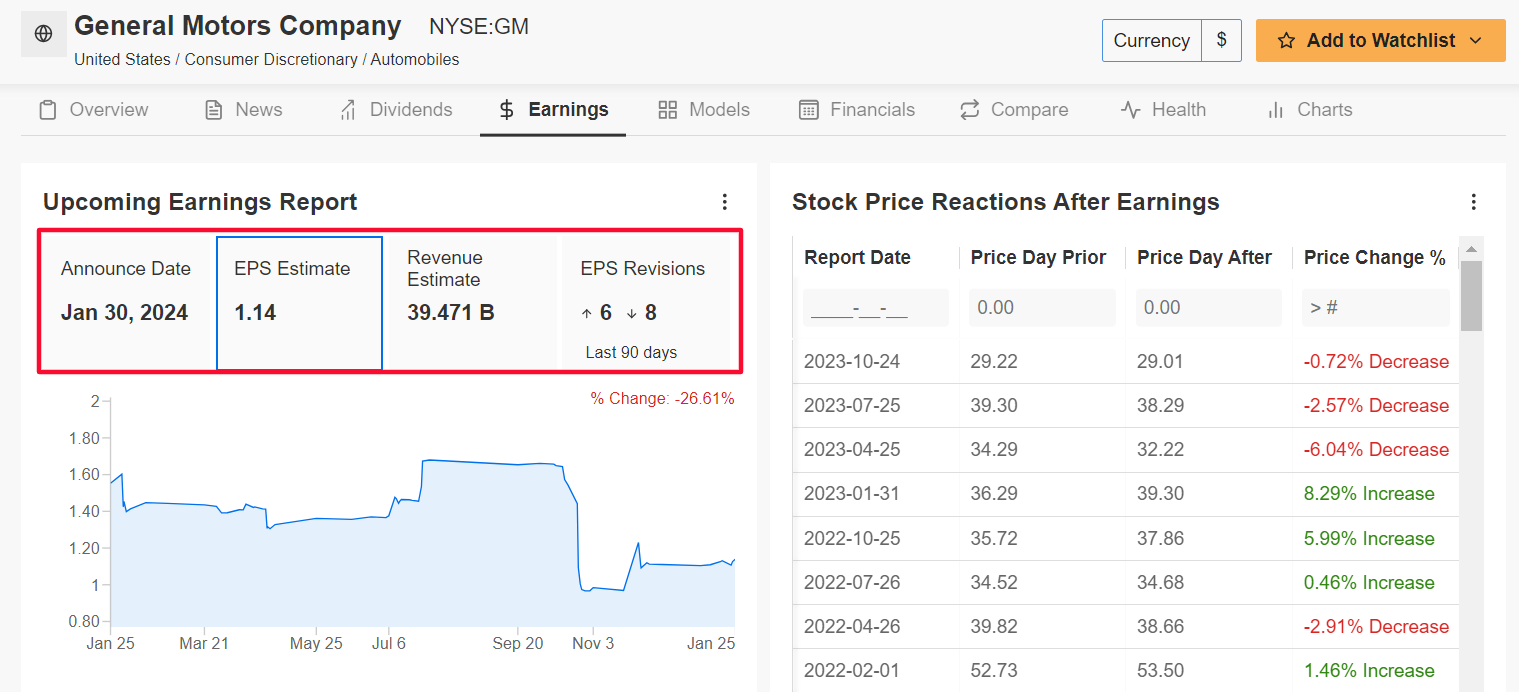

Prevedo una performance debole per le azioni General Motors nella prossima settimana, in quanto l’ultimo report sugli utili della casa automobilistica tradizionale probabilmente deluderà gli investitori a causa dell’impatto negativo di vari venti contrari sulla sua attività.

L’aggiornamento di GM per il quarto trimestre è previsto prima della campana d’apertura di martedì alle 6:30AM ET e i risultati saranno probabilmente colpiti dal rallentamento della domanda dei consumatori per la sua ampia gamma di veicoli, tra tassi di interesse elevati e un mercato dei veicoli elettrici in deterioramento.

Sottolineando i numerosi venti contrari a breve termine che GM si trova ad affrontare nel clima attuale, otto dei 14 analisti intervistati da InvestingPro hanno abbassato le loro stime di EPS nei tre mesi precedenti il dato, riflettendo un calo del 26,6% rispetto alle loro previsioni iniziali di profitto.

Secondo il mercato delle opzioni, gli operatori stanno valutando un movimento di circa il 5% in entrambe le direzioni per le azioni GM a seguito del comunicato. In particolare, le azioni hanno subito la terza reazione negativa consecutiva al giorno degli utili dopo il report sul terzo trimestre della società ad ottobre.

Secondo Wall Street, la casa automobilistica di Detroit, Michigan, dovrebbe guadagnare 1,14 dollari per azione negli ultimi tre mesi del 2023, con un calo del -46,2% rispetto all’utile di 2,12 dollari del periodo precedente, a causa dell’aumento dei costi operativi e del lavoro.

Si prevede che il fatturato scenderà dell’8,4% rispetto all’anno precedente, attestandosi a 39,5 miliardi di dollari, a causa dell’aumento dei tassi d’interesse e di un contesto economico più debole che scoraggia i consumatori dall’effettuare acquisti di grande valore.

Dunque, ritengo che il CEO Mary Barra e i dirigenti di GM deluderanno gli investitori nelle loro previsioni per il primo trimestre del 2024 e adotteranno un tono cauto in un contesto macroeconomico incerto.

Il titolo GM ha chiuso venerdì a 35,18 dollari, con una valutazione di 48,2 miliardi di dollari. Le azioni hanno iniziato il nuovo anno in modo negativo, con un calo del 2% a gennaio dopo aver chiuso il 2023 con un guadagno del 6,8%.

Vale la pena ricordare che il titolo General Motors sembra essere leggermente sopravvalutato, secondo i modelli quantitativi di InvestingPro. La sua stima di prezzo “Fair Value” è pari a 33,46 dollari, il che indica un potenziale ribassso del -4.9% rispetto all’attuale valore di mercato.

Consultate InvestingPro per essere sempre aggiornati sull’andamento del mercato e sulle sue implicazioni per il vostro trading. Come per ogni investimento, è fondamentale fare ricerche approfondite prima di prendere qualsiasi decisione.

InvestingPro consente agli investitori di prendere decisioni informate, fornendo un’analisi completa dei titoli sottovalutati con un potenziale di rialzo significativo sul mercato.

Nota: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK ).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.