Come avevamo scritto di recente a proposito dei tassi di interesse:

L’attuale tasso di disoccupazione è del 4% e il tasso di inflazione PCE core è del 2,6%. A dicembre 2019, il tasso di disoccupazione era del 3,6% e il PCE core era 1,6%. All’epoca, i fondi Fed erano all’1,5%. Ed eccoci qui oggi, con il tasso di disoccupazione più alto dello 0,4% e il PCE core più alto dell’1% rispetto al 2019. Tuttavia, il tasso dei fondi Fed è il 4% più alto rispetto al 2019. Non sembra un po’ alto?

Nove mesi fa, abbiamo parlato di alcuni fattori che mantengono i rendimenti sopra quello che crediamo sia il loro valore giusto. Concludevamo con la seguente affermazione:

Il rumore è difficile da ignorare, ma può creare delle straordinarie opportunità!

In nessuna di queste occasioni abbiamo parlato della variabile R Star come colpevole dei rendimenti più alti.

Inflazione

Secondo noi, il motivo principale per cui i rendimenti sono troppo alti è la paura della Fed e degli investitori dei bond di un altro round di inflazione.

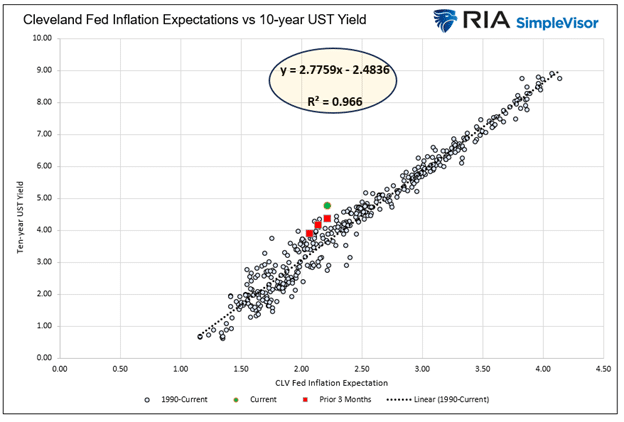

Il miglior strumento di previsione dei rendimenti a lungo termine, l’indice sulle aspettative di inflazione della Fed di Cleveland, è strettamente legato ai rendimenti dei titoli del Tesoro decennali.

Da quando abbiamo pubblicato il grafico, l’indice della Fed di Cleveland è sceso dello 0,01%, mentre il rendimento dei Treasury decennali è sceso dello 0,35%.

Se il trend di disinflazione dovesse riprendere, come sembra altamente probabile, l’indice della Fed di Cleveland probabilmente scenderà. Ogni calo di punto base dell’indice comporta un calo di 2,75 punti base nel modello del rendimento dei Treasury.

Pertanto, un sostanziale calo del rendimento è plausibile se l’indice dovesse tornare alla media pre-pandemica. Inoltre, una recessione potrebbe spingere l’indice e i rendimenti del modello molto più in basso.

Deficit

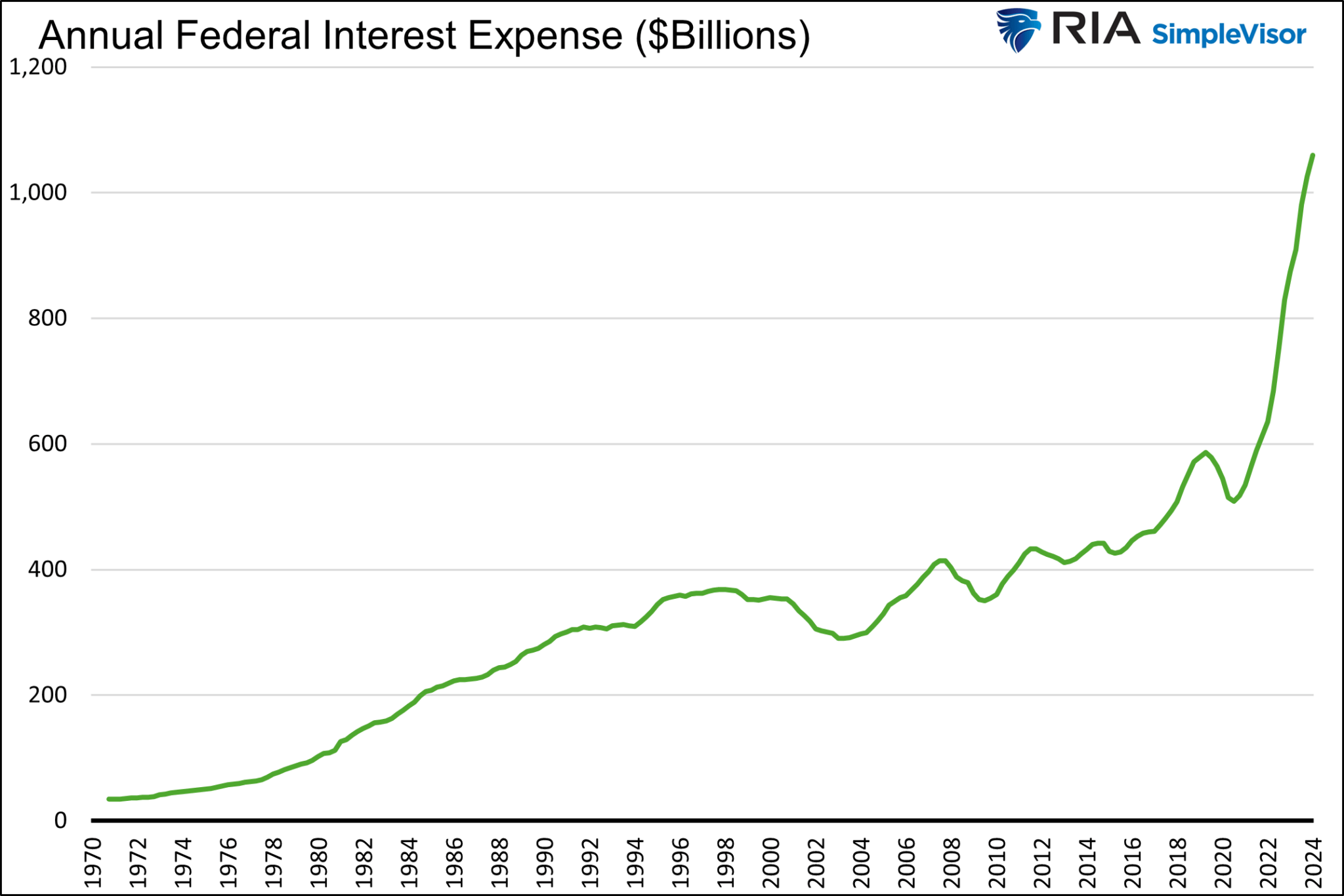

I deficit federali sono molto più alti della media, causando un’inclinazione ribassista dell’offerta di debito del Tesoro rispetto alla domanda degli investitori.

Lo squilibrio è in parte dovuto a 500 miliardi di dollari in più all’anno di spese per interessi, quasi interamente dovuti all’aumento dei tassi di interesse. Naturalmente, anche una significativa spesa in deficit è responsabile.

A meno di cambiamenti significativi nel tasso di spesa pubblica, i deficit fluttueranno con i tassi di interesse. Pertanto, in modo circolare, quando i tassi di interesse scenderanno, la paura del mercato per i deficit fiscali probabilmente diminuirà.

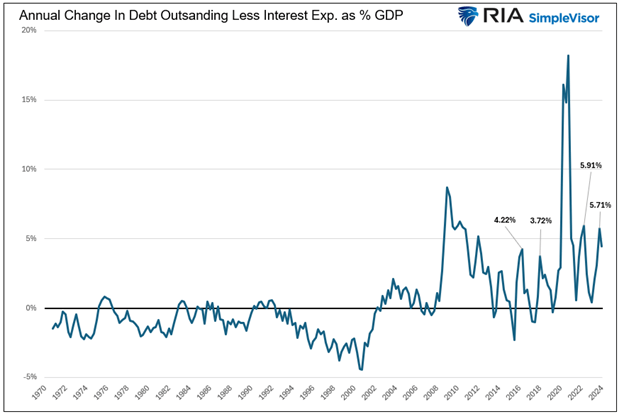

Il recente picco del 5,71% è storicamente elevato, ma notiamo che la spesa in deficit della crisi finanziaria e lo stimolo legato alla pandemia lo superano.

Inoltre, il picco dello scorso trimestre non è lontano dai massimi del 2016 e del 2018, quando le spese non erano considerate in generale fuori controllo.

La mitica R Star

E ora vediamo un terzo motivo: i rendimenti sono più alti del previsto.

L’R Star è il tasso di interesse reale neutrale che bilancia l’economia.

Il problema è che è una leggenda. Non esiste una R Star definitiva. Pertanto, la gestione dei tassi di interesse per la Fed si basa sull’indovinare l’R Star.

Alcuni economisti e investitori dei bond credono che l’R Star sia salita negli ultimi quattro anni per via della pandemia. Quindi, i rendimenti dei bond dovrebbero essere più alti se l’R Star o il tasso di crescita economico naturale è aumentato.

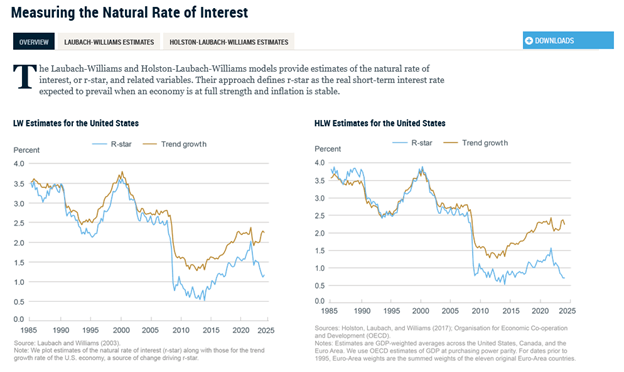

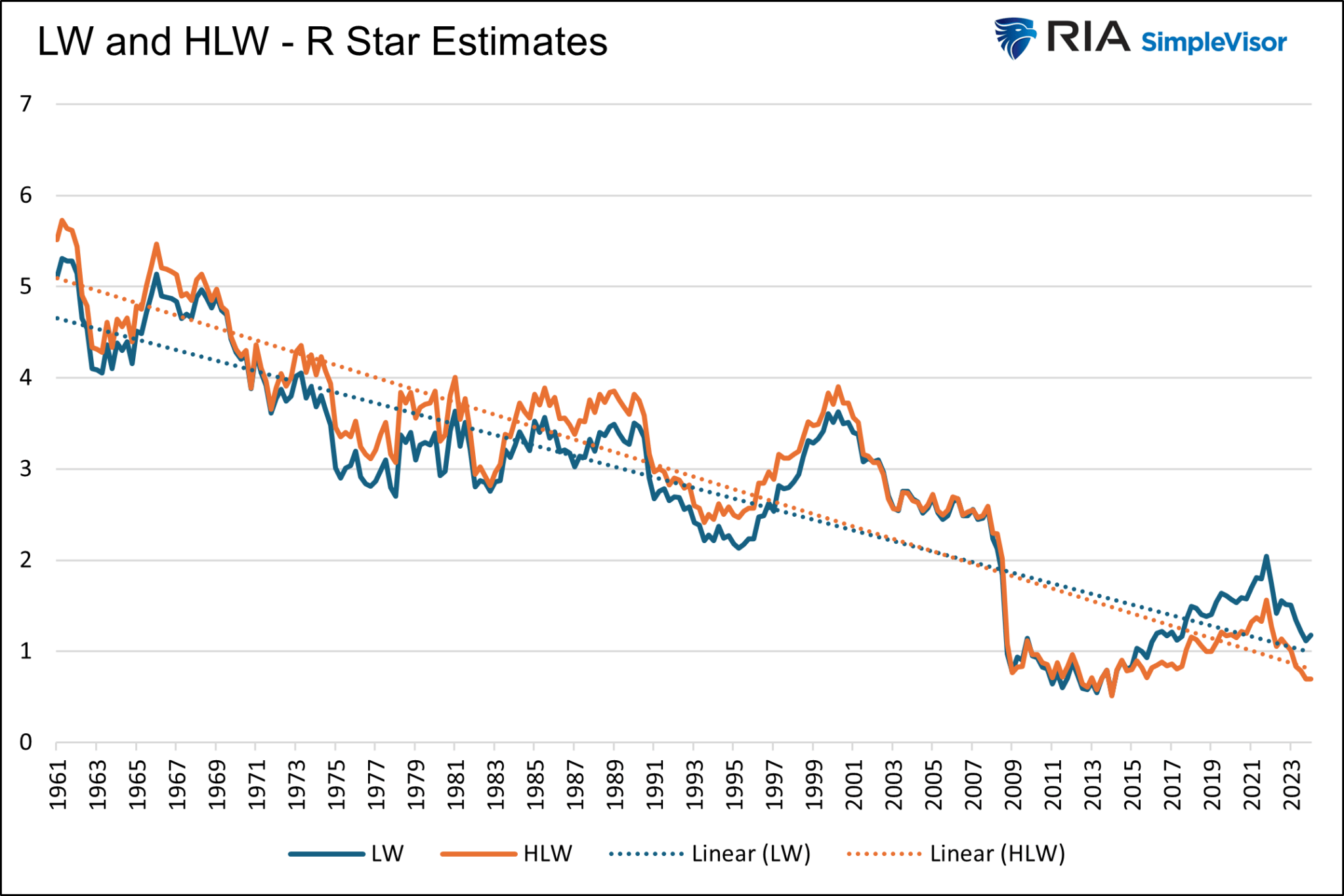

Il primo grafico sotto, fornito dalla Fed di New York, mostra due modelli R Star simili a quelli su cui si basa la Fed. Il secondo grafico li mette insieme con le loro linee di trend.

Come possiamo vedere, i due tassi modello oscillano, ma hanno una tendenza decisamente al ribasso. Il modello Laubach-Williams (blu) mostra che l’R Star è 1,18%, mentre il modello Holston-Laubach-Williams (arancione) è dello 0,70%.

Ammettendo che il tasso obiettivo del 2% della Fed sia il “tasso di inflazione stabile”, i modelli richiederebbero un tasso dei fondi Fed tra il 2,70% e il 3,18%. Attualmente, il tasso è 5,25-5,50%.

Da notare anche che le linee di trend implicano un calo dell’R Star di circa lo 0,06% annuo.

Gli investitori dei bond bearish che pensano che l’R Star tenderà al rialzo devono essere convinti che il tasso di crescita economica invertirà la rotta degli ultimi oltre 40 anni.

Il Presidente della Fed Williams sull’R Star

In un recente discorso, il presidente della Fed di New York John Williams si è espresso contro una nuova tendenza al rialzo dell’R Star.

“Sebbene il valore di R Star sia sempre molto incerto, l’ipotesi di un aumento considerevole dell’R Star non ha ancora soddisfatto due importanti test”.

Il primo è l’”interconnessione” o la R Star in altri paesi sviluppati. Non ci sono prove che l’R Star stia salendo in Europa, Cina o Giappone.

“Secondo, qualsiasi aumento dell’R Star deve superare le forze che l’hanno spinta verso il basso per decenni”.

La produttività e i fattori demografici sono improvvisamente cambiati in meglio? Ancora una volta, non ci sono prove che stia succedendo questo.

Infine, ecco un grafico dall’articolo sull’esuberanza irrazionale.

Sintesi

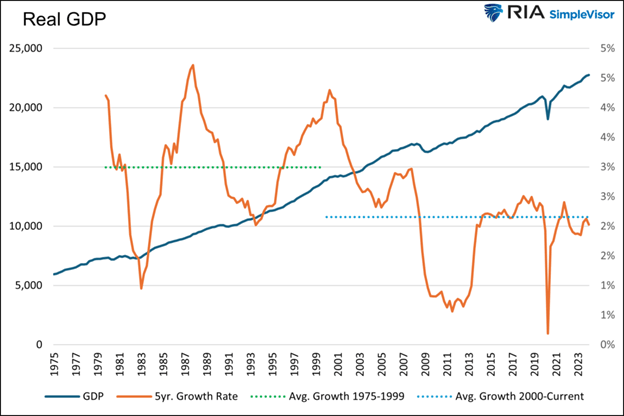

Supponiamo che pensiate che i tassi abbiano invertito la tendenza al ribasso degli ultimi quarant’anni e che resteranno ai livelli attuali o addirittura superiori. In questo caso, sicuramente credete che qualcosa di significativo sia cambiato materialmente nell’economia.

La pandemia e gli stimoli ad essa associati hanno dato vita a un’attività economica da montagne russe, creando un miraggio economico, ma i fattori primari che guidano la crescita sono cambiati?

Noi diciamo di no, e crediamo che i tassi di interesse debbano ancora scendere parecchio insieme alla mitologica R Star.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI