- La percentuale di titoli sull’S&P 500 scambiata sopra la media mobile su 200 giorni ha raggiunto un basso 36%

- L’indice di riferimento si trova sotto la media mobile su 200 giorni da cinque mesi, il periodo più lungo dal 2009

- Solo il 28% dei titoli NASDAQ Composite si trova sopra la EMA su 200

- Ampiezza positiva: il numero di titoli in rialzo è maggiore del numero dei titoli in ribasso. Ad esempio: se un indice ha 60 titoli, 40 salgono e 20 scendono.

- Ampiezza negativa: il numero di titoli in ribasso è maggiore del numero di titoli in ribasso.

- Ampiezza neutrale: se il rapporto fra titoli in rialzo e in ribasso non è sostanzialmente differente. Ad esempio: se un indice ha 100 titoli, 52 salgono e 48 scendono.

- Più è bassa la percentuale di titoli sopra la media mobile su 200 giorni, più è debole l’indice.

- iBovespa brasiliano: +9%

- FTSE britannico: -0,45%

- Nikkei nipponico: -2%

- IBEX spagnolo: -7,81%

- Dow Jones Industrial Average: -11,52%

- CAC francese: -13,15%

- S&P 500: -14,66%

- Euro Stoxx 50: -16,95%

- CSI 300 cinese: -17,14

- DAX tedesco: -17,61%

- MIB italiano: -19,21%

- NASDAQ: -22,58%

L’ampiezza del mercato si riferisce a quanti titoli partecipano ad un dato movimento su un indice o su una piazza. Possiamo interpretarla in base a due presupposti:

1. Il numero di titoli in rialzo rispetto al numero di titoli in ribasso in un indice.

2. La percentuale di titoli su un indice azionario scambiata sopra le medie mobili.

Ed è quello che sta avvenendo ora. La percentuale di titoli dell’S&P 500 sopra la media mobile su 200 giorni è scesa al 36%, i titoli NASDAQ Composite sono scesi al 28%, e i titoli Russell 2000 al 29% (ad agosto, la percentuale era l’86%).

Inoltre, l’S&P 500 è sotto la media mobile su 200 giorni da cinque mesi di fila ormai, il periodo più lungo dal maggio 2009.

I tech sono stati particolarmente colpiti nelle ultime settimane, con il NASDAQ Composite che ha perso quasi il 10% da metà agosto.

Inoltre, i fondi azionari USA hanno registrato pesanti flussi in uscita nella settimana terminata il 7 settembre. Gli investitori hanno ritirato 14,83 miliardi di dollari, il volume settimanale maggiore dal 15 giugno.

I fondi fixed income USA, invece, hanno registrato afflussi di 1,51 miliardi di dollari dopo due settimane consecutive di prelievi.

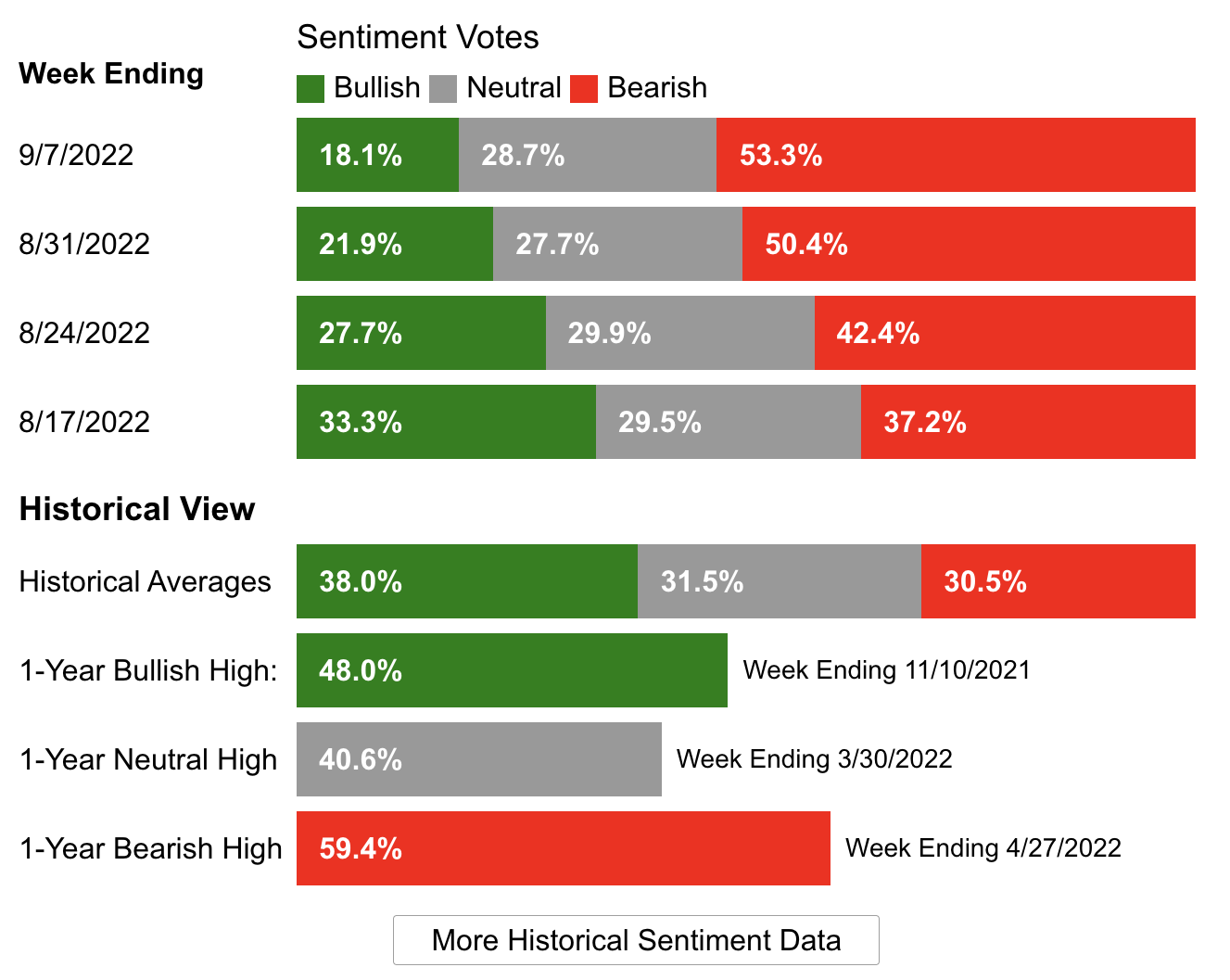

Sentiment degli investitori (AAII)

Il sentiment bullish (le aspettative che i titoli azionari saliranno nei prossimi sei mesi) è sceso di 3,8 punti percentuali al 18,1% ed è rimasto sotto la media storica del 38%.

Il sentiment bearish (le aspettative che i titoli azionari scenderanno nei prossimi sei mesi) è salito di 2,9 punti percentuali al 53,3% ed è rimasto sopra la media storica del 30,5%.

L’andamento del mercato azionario globale finora nel 2022 è il seguente:

Sterlina tra l’incudine e il martello

La sterlina continua a deprezzarsi contro il dollaro ed è già scesa ad un livello che non si vedeva da 37 anni.

La Banca d’Inghilterra ha alzato i tassi per sei volte consecutive e dovrebbe annunciare un altro rialzo da 50-75 punti base giovedì 22 settembre. Domani, mercoledì 14, avremo invece il dato sull’indice IPC (ad agosto, è stato pari al 10,1%, il massimo in 40 anni).

Il grafico sotto mostra che la moneta è scambiata proprio vicino ad un’importante resistenza nella zona di 1,1452, che ha funzionato bene l’ultima volta che era stata toccata, impedendo ulteriori cali e portando ad una buona ripresa. Al momento, si dirige verso l’alto.

Il collasso della politica dei tassi di interesse negativi

Qualche anno fa, numerose banche centrali hanno iniziato “l’esperimento” di implementare una politica monetaria negativa. Nello specifico, le banche centrali di Danimarca, Giappone, Svizzera, Svezia ed Unione Europea.

Tuttavia, solo due la mantengono ancora: Giappone e Svizzera. E, mentre il Giappone resta riluttante a cambiare strategia, la Svizzera ci sta pensando e avremo una risposta in tal senso il 22 settembre, giorno del vertice della banca centrale.

La Danimarca è stata l’ultima a uscire da questa spirale qualche giorno fa, alzando i tassi da -0,1% a 0,65%. In questo modo, si chiude una fase iniziata dieci anni fa con l’intenzione che gli investitori non avrebbero comprato la corona danese in modo massiccio.

Nota: L’autore al momento non possiede nessuno degli asset menzionati nell’articolo.