Seduta di assestamento quella di ieri a Milano, dopo i forti guadagni di mercoledì. Dopo aver aperto in correzione, di quasi un punto e mezzo percentuale, Piazza Affari riesce a recuperare le perdite, sostenuta dai rialzi (di inizio seduta) di Wall Street, e chiudendo in leggera flessione (-0,42%).

In fermento il comparto bancario, bene ancora Unicredit (BIT:CRDI) (+2,92% e +20% nelle ultime 3 sedute) e Intesa (BIT:ISP) San Paolo (+1,14%), cede invece Banca Mediolanum (BIT:BMED) (-2,52%), la quale cerca ancora di digerire la decisione della Corte Suprema UE, la quale ha mercoledì confermato la sentenza di divieto per Silvio Berlusconi di mantenere una partecipazione del 30% sull’Istituto finanziario per motivazioni di carattere reputazionale. In evidenza Poste Italiane (BIT:PST) (+3,14%), sulla scia delle trimestrali pubblicate – bene in particolare il settore dei pagamenti e business mobile e la dichiarazione di volontà, entro fine anno, di ingresso nel settore delle fonti rinnovabili. Acquisti anche sull’italo-francese STMicroelectronics (EPA:STM) (+3,98%): il mercato ha gradito il nuovo piano presentato, con ricavi stimati ad almeno $20 mld nel periodo 2025-27, ma soprattutto con una marginalità del 50% - fattore chiave in un deciso periodo di scrematura dei titoli. Rally che consente alla società produttrice di chip di superare, in performance YTD, la fornitrice Apple (NASDAQ:AAPL).

Le preoccupazioni sul futuro della crescita economica, così come sulle divergenze di politica monetaria, continuano ad essere dominanti nella crescita del dollaro statunitense. La coppia euro/dollaro scambia su valori a cui non assistevamo da gennaio 2017, al di sotto dei 1,04, mentre il dollaro statunitense sul franco svizzero scambia sopra la parità (l’ultima volta risaliva al 2019).

Il continuo rafforzamento del dollaro statunitense, con l’US Dollar Index che scambia sopra i 104 (sui valori a cui non assistevamo dal 2002) potrebbe generare maggiori pressioni sull’economia a stelle e strisce, esacerbando il deficit commerciale (la principale causa dello scivolone sulla crescita del Pil nel primo trimestre), nonché sugli utili societari (danneggiando le esportazioni e la conversione dei profitti all'estero da parte delle società statunitensi). Rincari del dollaro che potrebbe essere anche causa di ulteriori pressioni inflazionistiche in Europa, con molte materie prime legate proprio al biglietto verde americano – pensiamo facilmente al Gnl americano, che in questo momento risulta essere il salvator in patria del deficit di gas europeo. Di qui forse le parole da falco da parte della BCE, tuttavia situazione da equilibrista quella della Lagarde, tra ulteriori pressioni inflazionistiche e rischi di un deciso deragliamento economico che l’escalation russa (vedi dichiarazioni Finlandia) potrebbe maggiormente causare. Di sicuro qualsiasi decisione dovesse essere presa, sarà senza ombra di dubbio, notevolmente criticata. Impossibile salvare tutti.

S&P 500 e Nasdaq 100 ormai prossimi a registrare la sesta settimana consecutiva in flessione (settima per il Dow Jones), nonostante gli acquisti che si registrano in giornata sui futures. Situazione che rimarca alla memoria il 2011, dove nel periodo maggio-giugno furono appunto registrate sei settimane consecutive in flessione. La settimana è stata nuovamente caratterizzata da vendite, con lo S&P 500 persino non in grado di chiudere una singola seduta in territorio positivo. Dati macroeconomici e comunicazione della Fed di certo non di supporto agli investitori. Ieri nuovi timori sulla crescita inflazionistica si sono acutizzati con i prezzi alla produzione che su base annua si sono attestati ad aprile all'11%, al di sopra delle aspettative del 10,7% e al di sotto della lettura dell'11,5% del mese scorso. Sebbene l'inflazione si stia muovendo nella giusta direzione, i mercati probabilmente speravano in un movimento al ribasso più sostanziale questo mese. Fed, dall’altro canto, non aiuta a calmare i nervi già tesi degli investitori. Dopo le parole falco di Raphael Bostic, della Federal Reserve Bank di Atlanta, ieri Powell ha riportato come un atterraggio morbido non possa essere garantito, a causa di un’inflazione che sembra non essere sotto controllo. In effetti, 11 dei 14 cicli di inasprimento della Fed dal 1950 sono sfociati in una recessione.

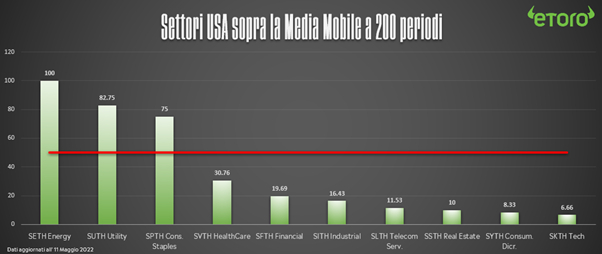

Intanto si fa più complicato il quadro sui mercati finanziari americani, con il numero di titoli presenti sullo S&P 500 che scambiano al di sopra della propria media mobile a 200 periodi. Media che viaggia su nuovi minimi dalle ultime 52 settimane, a solamente il 27,92%, valori quest’ultimi a cui non si assisteva da marzo del 2020. Peggio il quadro del Nasdaq 100, con il valore che si attesta a solamente il 14,70%.

A sostenere le percentuali il comparto energetico, con il 100% dei titoli al di sopra della media mobile a 200 periodi, seguono il comparto delle utilities e del consumo di beni di prima necessità mentre sul versante opposto troviamo il settore tecnologico (6,66%) e il consumo discrezionale (8,33%).

Situazione, quest’ultima, che rimarca due importanti fattori. Il primo, la sovraperformance del settore energetico, classico nei momenti di preoccupazioni inflazionistiche e, in secondo luogo, le preoccupazioni sulla crescita, con il comparto difensivo a offrire migliori risultati rispetto ai titoli ciclici.

Preoccupazioni che sono inoltre visibili all’interno del mercato creditizio, spesso utile proxy sullo stato di salute del mercato in generale. Osservando gli spread creditizi, ossia il differenziale di rendimento di un titolo rischioso rispetto ad un titolo più sicuro, osserviamo un notevole allargamento del valore. A tal riguardo utilizziamo gli ETF HYG (sul mercato High Yield) rispetto all’ETF (Treasuries a 3-7 anni), ricordandoci come i prezzi degli ETF siano inversamente correlati ai rendimenti. Ovvero, se il rendimento sale il prezzo scende, e viceversa. Come possiamo osservare il rapporto HYG/IEI scambia sui nuovi minimi delle ultime 52 settimane, così come lo SPY.

Dopo il bagno di sangue degli ultimi giorni, tornano gli acquisti sul comparto delle criptovalute. Un ottimo segnale di volontà di riacquisto sui minimi e che la fiducia non sia andata in fumo, insieme al token Luna. Bitcoin recupera parte delle perdite e offre nuove speranze agli investitori, ritornando ad essere scambiato sopra i $30mila e registrando ieri una candela doji, simbolo di un’eventuale inversione della tendenza (di breve periodo).

Forti vendite che ora consentono agli investitori di realizzare importanti guadagni nelle AltCoin. Nelle ultime 24 ore, dati coinmarketcap, Gala vede uno straordinario +93%, ApeCoin +69%, Maker +61%, Fantom +61% e Decetraland +60%, solo per citarne alcune.

Resta sempre forte la discussione sul caso Terra. Dopo che Luna è scesa al di sotto di 0,01 dollari, Terra ha annunciato, mediante un tweet, di aver interrotto la sua blockchain per prevenire attacchi di governance - a seguito della grave inflazione di LUNA e di un costo di attacco significativamente ridotto.

Effetto sospensione della blockchain di Terra che ha avuto ripercussioni importanti nell’intero mercato, soprattutto legato alla DeFi.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer:

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Il prezzo delle criptovalute può variare significativamente e non sono adeguate per tutti gli investitori. Il trading sulle criptovalute non è supervisionato da alcun quadro regolatorio dell’Unione Europea

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Non si ferma la corsa su EurUsd, mentre acquisti si registrano sul mondo cripto

Pubblicato 13.05.2022, 10:18

Non si ferma la corsa su EurUsd, mentre acquisti si registrano sul mondo cripto

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.